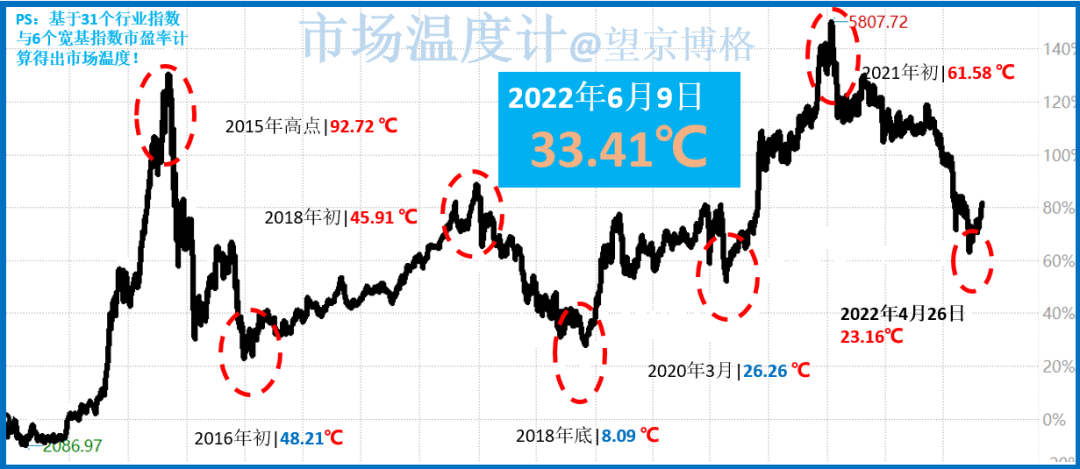

最近,大盘已经反弹了10%,中概互联更是反弹了17%!

不少基民朋友纷纷发来“喜报”说:已经通过底部加仓回本了!

回本后,新的问题也接踵而至:接下来是调仓换基,还是继续持有?

或许,当前是时候重新梳理持仓基金,做新的基金组合规划了!

我盘点了11家基金公司“投顾组合”的基金持仓,希望可以“集百家之长,站上巨人的肩膀”!

然后,我惊人地发现:它们大都重仓同一类型的基金——均衡风格基金!

这11个“投顾组合”分别是:

交银赢定投

中欧超级股票全明星

兴证全球进取派优选

景顺长城犇犇全明星

嘉实财富权益甄选

广发带你投新生代

添富权益严选

富国满天星追求收益

招商灵活进取

华安偏股梦之队

银河A股股票基金精选策略

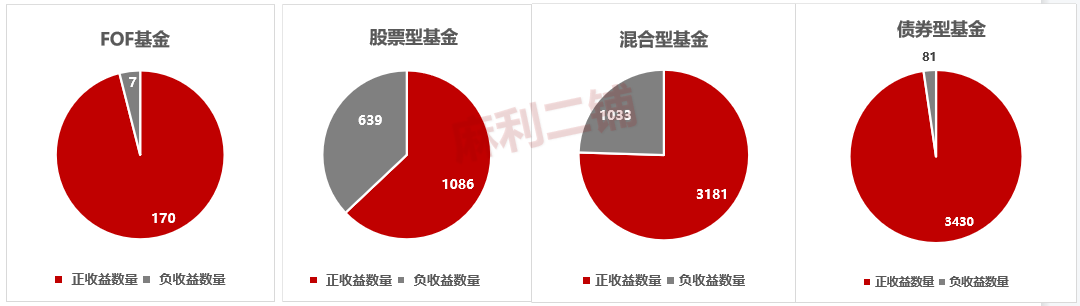

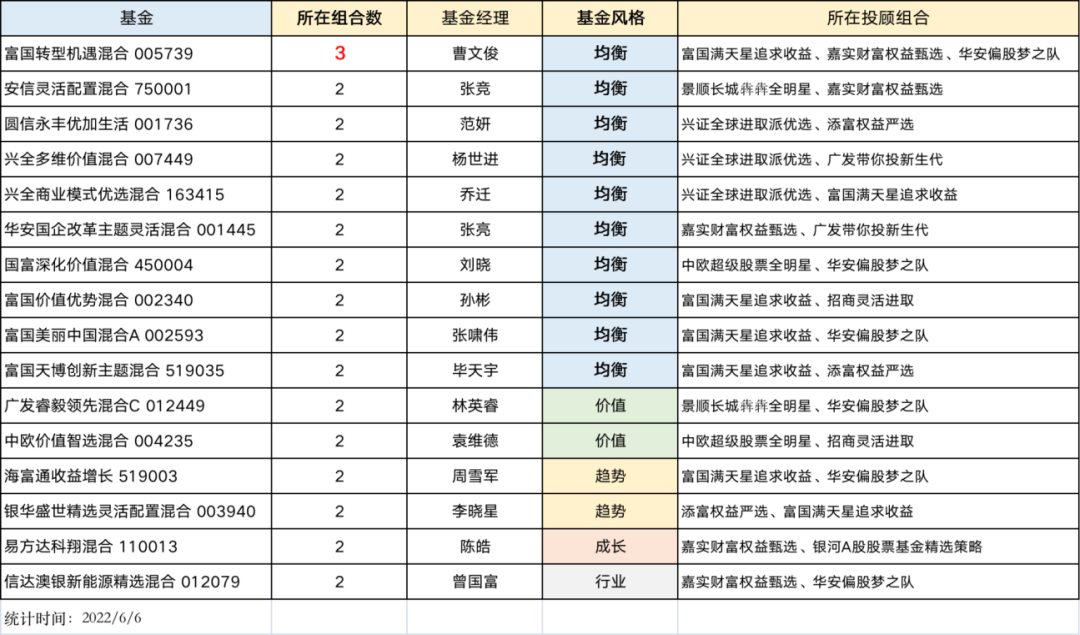

这11个组合加起来总共持有了113只基金,其中被2个及以上的投顾组合共同持有的基金如下(共16只):

有1只基金“富国转型机遇混合”被3个投顾组合同时持有,这只基金是“均衡风格”的基金;

剩下15只基金同时被2个不同的投顾组合持有,这里面就有9只为“均衡风格”!

一、为什么基金公司投顾组合,偏爱“均衡风格”基金?

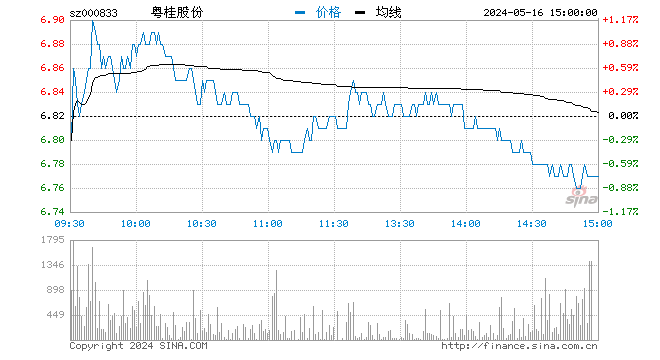

自从这周基金反弹后,围绕着“接下来应该买价值还是买成长”的争论声越来越大了。

价值派觉得:今年的主流趋势会维持在低估值、稳增长的方向上。

成长派认为:很多成长板块已经跌了很多,估值具有性价比,未来的上涨空间更大。

两边说的好像都有道理。

其实,我们一直不建议大家去押注风格,最主要的原因是风格轮动难以把握,搞不好还会“来回打脸”。对于大多数普通投资者来说,均衡型基金应该是配置的重点。想必,投顾组合的主力人们也意识到了这一点!

大名鼎鼎的谢治宇就是典型的“均衡风格”基金经理。不同于中欧葛兰、易方达张坤、诺安蔡嵩松,这些基金经理的成名往往因为他们重仓某一行业,而恰好该行业处于大资金和市场的追捧中,他们便在当年一战成名,成为炙手可热的大红人。

均衡风格的基金经理,名声似乎没有那么大,因为他们的基金业绩通常不会在短期内突然冲到顶部,但是,只要把时间拉长看,会发现他们的基金,在控制风险的前提下,还能获得非常高的收益。

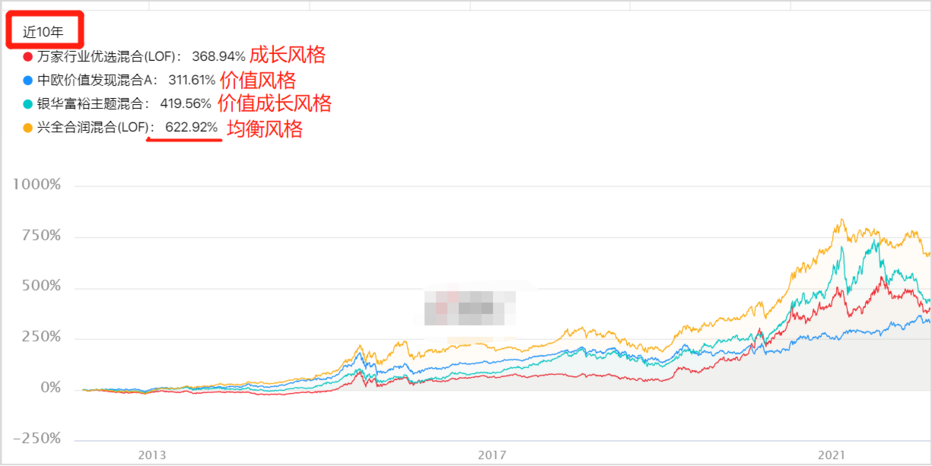

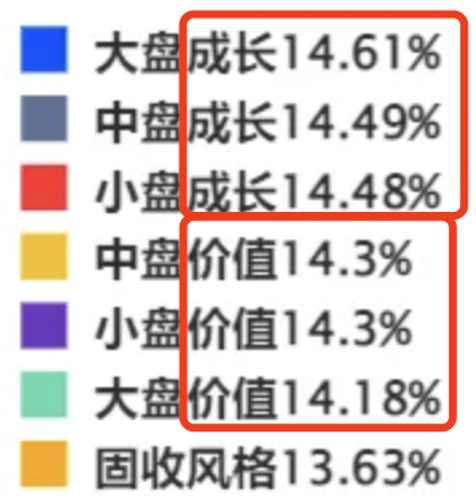

我们对比了4种风格的长牛基近10年的累计收益率,可以发现,均衡风格的基金近10年收益率是最高的。虽然样本不多,但是也能一定程度说明情况。

二、什么是“均衡风格”基金?

我们所说的“均衡”,不是大家以为的“股债平衡”,而是在“偏股型基金”这个类别中的“行业均衡型”基金。比较极致的“均衡风格基金”会做到“行业、风格,乃至不同市场(A股、港股)”的均衡分散。

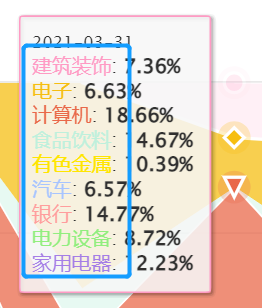

比如张竞的这只“安信灵活配置”,就基本上做到了这一点:行业上,分散配置了电子、计算机、食品饮料、有色、金融和电力;风格上,均衡配置了成长和价值。

(左行业 /右风格)

“均衡风格”的基金,特点相当明显:在各个时期不容易跑输大盘和市场平均,短期虽然很难冲到顶部,但是不管市场风格如何变换,都能东边不亮西边亮;特别是把时间拉长看,业绩相当亮眼。

看到这里,很多人会说:“不就是每个行业都买点么,这有什么难度?”如果你也这么认为,那就是大错特错了!

“均衡风格”对基金经理的要求,反而是最高的!

想要运营一只优秀的均衡风格基金,对基金经理的要求至少有3点:

1.分散配置的几个行业要互相“低相关性”

这就要求基金经理对申万一级31个行业和申万二级125个行业都要很了解,都要有研究。这样才能选出“互相之间相关性低”的行业。这样才能做到“东边不亮,西边亮”。

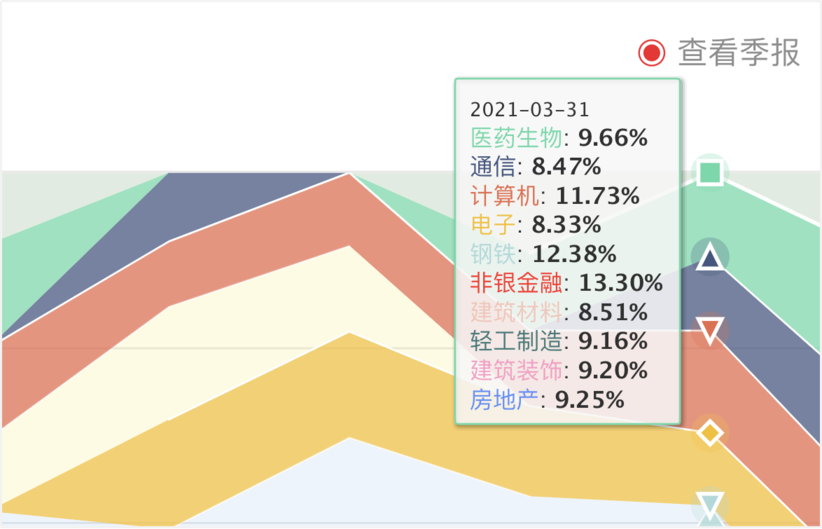

比如,均衡风格基金经理范妍的“圆信永丰优加生活”:有成长风格的医药和科技,也有低估值价值风格的地产和金融,还有属于周期行业的钢铁。

2.遵守严格的纪律,做到“无偏好,逆人性”

优秀的均衡风格基金,单个行业占比一般不超过30%。均衡风格的基金经理不能对行业有偏好,必须恪守行业中性的原则。如果一个均衡风格的基金经理,仅仅因为自己偏好某个行业,或者因为对某个行业研究更深入,就重仓该行业的话,那就大大增加了基金在该行业的风险暴露。

后果就是:可能短期基金业绩冲很高,但同时,波动率和回撤也会很高。那么持有者的体验度就大打折扣。

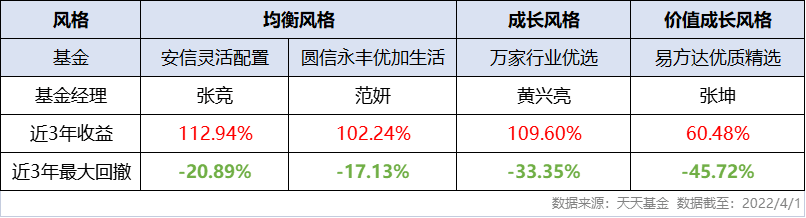

我们从下面的数据能看出来:2只均衡风格的基金,即便经历了今年来的普跌,他们的最大回撤相对也很低!同样,正是因为跌得少,使得他们可以维持较高的收益率。这就是“行业均衡+严控占比”的魔力!

3.极强的选股能力

要知道,近两年很多大火的基金,普遍都是行业主题基金。他们的高收益主要来自“踩对了风口”,就如同“搭电梯”,基金经理不太需要深入研究个股,只要把该行业龙头挨着买完就行了。

但是,均衡风格的基金经理没有这样的“电梯”,因为他们已经“行业中性”了,这是他们为了“规避单一行业风险”的代价(即:享受不到单一行业爆火对基金业绩的大幅抬升)。

因此,基金经理想要跑出超额回报,只有依靠“精选个股”,并且,还得控制好基金持股数,通常在30~60只股票。股票只数太少,基金风险过大;股票只数太多,那每一只股票占比太低,也很难跑出超额收益。

因此,均衡风格的基金经理,可以说是几种风格中,对基金经理能力和心态上,要求最高的。

三、均衡风格基金特别适合做底仓

均衡风格的基金经理,首要任务就是“控制风险”。用基金经理张竞的原话来说:“我更致力于为持有人实现长期稳健的回报,在追求超额收益的同时,更重视风险控制,追求高夏普比率”。其次,才是在控制风险的前提下,获取超额回报。

下面两只基金,分别是“成长风格”和“均衡风格”的代表基金,虽然成长风格在2019年的收益高达110%,但是在2018年却比沪深300跌得厉害,在2021年也只涨了8%;这对持有者的心态考验是极大的。

但是反观均衡风格的基金,连续4年大幅跑赢沪深300,基金业绩排名多为优秀,少有一般,没有很差。

因此,多行业均衡配置的主动型基金,通常业绩稳定,少有大起大落,就算投资者是较高仓位持有,也不会过于担心。

在投资实践中,很多投资者因为错过几日5%的上涨而懊恼,因为错过了一个阶段的热门主题而遗憾,但大家却不遗憾自己错过了长期年化收益率超15%,乃至20%的长跑健将们,却不遗憾自己未能享受一个优质公司的长期发展成果、未能享受长周期时段的上涨乃至更大的美好新时代。多想一想自己的大资金怎么在未来的十年二十年里取得满意的年化回报,从而实现自己家庭换房、子女教育、父母养老的目标,而不是赚眼前这十几个点的短期收益。

▼ 想要知道市面上还有哪些公认的优秀均衡风格基金经理?

▼ 想知道他们在收益率和回撤控制上的差别吗?

以下由九思首席内容官最新出品的专栏《如何为客户构建“风格匹配”的基金组合》将为您详细的解读。针对购买了本专栏的伙伴,后续还会有各种配套小工具赠送,具体是什么先保密,不过确保实用、易用、好用。(扫下方二维码了解更多详情哦!)