来源:华夏时报

中原证券、国海证券两家券商近日收到证监会出具的再融资反馈意见(下称“反馈意见”)。其中,两券商被问到了是否涉房地产业务、诉讼仲裁等情况。

公告显示,中原证券本次发行拟募资70亿元,国海证券本次发行拟募资85亿元。

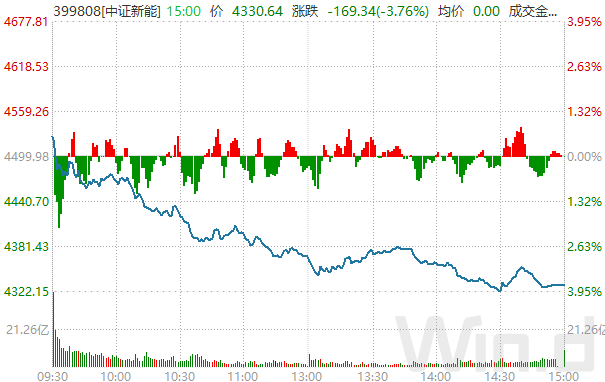

与此同时,A股券商半年报近期陆续披露,中原证券、国海证券上半年业绩均下滑。

两券商定增被问询

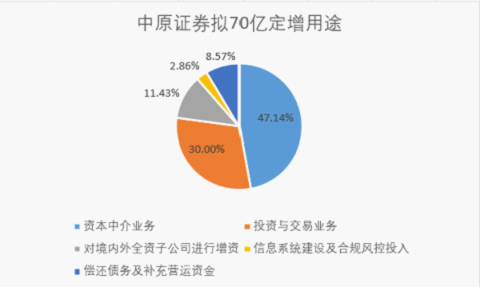

2022年4月29日,中原证券公告称,拟非公开发行募集资金不超过人民币 70 亿元(含人民币70 亿元),扣除发行费用后将全部用于补充公司资本金和营运资金,以提升公司的市场竞争力和抗风险能力。

其中,拟使用不超过 33 亿元发展资本中介业务;拟使用不超过21亿元发展投资与交易业务;拟使用不超过8亿元对境内外全资子公司进行增资;拟使用不超过2亿元用于信息系统建设及合规风控投入;拟使用不超过6亿元偿还债务及补充营运资金。

公告显示,本次发行不会导致公司的控股股东和实际控制人发生变化。并且,为兼顾新老股东的利益,本次非公开发行前公司的滚存未分配利润由本次非公开发行完成后的新老股东共享。

该议案6月24日经中原证券股东大会审议通过,8月8日,证监会受理该定增申请。

反馈意见显示,证监会提出了七大项问题,涉及房地产、募资具体投入内容、重大未决诉讼和仲裁、资产减值损失计提情况等。

在募资方面,证监会要求中原证券说明募资拟投入业务的发展情况,资金投入内容、投入金额测算依据、本次融资的合理性及必要性,如何发挥募集资金使用效果的最大化等。

对此,中原证券回复《华夏时报》记者称:“公司将于收到证监会反馈意见30日内以公告的形式进行回复。请关注公司公告。”

另一家券商国海证券2022年4月1日发布公告称,公司本次拟非公开发行不超过1633357654股,预计募集资金总额不超过人民币85亿元。扣除相关发行费用后全部用于增加公司资本金、补充公司营运资金,以支持未来业务发展,提升公司的市场竞争力和抗风险能力,促进公司战略发展目标的实现。

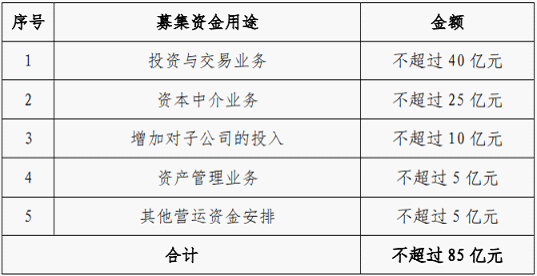

其中,非公开发行募集资金将用于投资与交易业务、资本中介业务、增加对子公司的投入、资产管理业务、其他营运资金安排等业务方面。

国海证券本次发行拟募集资金85亿元,证监会发行监管部要求其说明融资的合理性及必要性,是否有利于发挥募集资金使用效果的最大化等。

关于证监会定增反馈意见,国海证券相关工作人员对《华夏时报》记者表示,一切以公告为准。

两券商半年报出炉

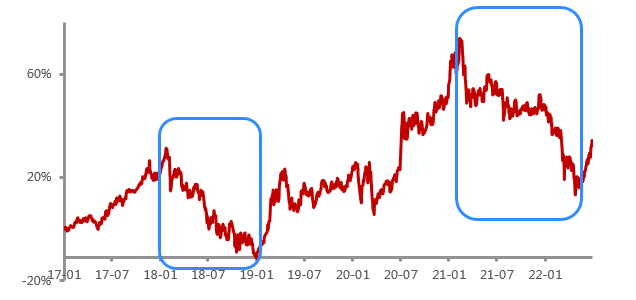

半年报显示,中原证券2022年上半年实现营业收入7.88亿元,同比减少66.28%;实现归属于母公司股东的净利润-1.25亿元,同比大幅下滑154.79%。

2022年上半年,国海证券营业收入16.84亿元,同比减少36.15%;归属于上市公司股东的净利润2.41亿元,同比减少47.49%。

关于上半年业绩,中原证券回复《华夏时报》记者称,公司上半年亏损的原因主要为受国际局势及国内疫情等因素影响,公司一、二级市场投资业务收入同比减少;受投行项目周期性影响,承销业务收入同比减少;公司股票质押等业务计提信用减值损失。

而关于下半年的业绩改善计划,中原证券称,6月份的时候,河南省政府办公厅印发了《河南省推进企业上市五年倍增行动方案》,里面明确提出:“要发挥中原证券本土券商主体作用,推行投行、投资、投贷联动‘三位一体’金融服务模式” ,这为公司后续的发展特别是投行业务提供机遇。

中原证券表示,今后一段时间将进一步发挥公司控股的中原股权交易中心资本市场的培育孵化功能作用,与母公司投行、投资、股权质押融资等业务形成联动,发挥整体效应,研究设立“专精特新小巨人”基金,推进“个转企、小升规、规改股、股上市”,帮助企业加快发展壮大,增厚公司业绩。

市场资深人士袁吉伟对《华夏时报》记者表示,上半年受经济下行以及疫情等因素影响,资本市场低迷,这严重拖累券商业绩,营业收入下降,主要还是受到了投资收益和资管业务的影响。下半年,重点还是要关注券商自营投资业务的改善情况,对于业绩走势会比较重要。

一位金融行业人士告诉《华夏时报》记者,中原证券业绩大幅下滑,一方面与投资收益下滑有很大关系,这是行业普遍问题,另一方面该公司其他收入出现较大波动。国海证券业绩下滑重点与自营投资和投行业务下滑关系密切。

编辑:严晖 主编:夏申茶

炒股开户享福利,入金抽188元红包,100%中奖!