来源:融通基金

过了一个年,A股换了张脸。

春节前:股灾式上涨。

春节后:狂欢式暴跌。

2021年1月4日至2月10日(春节前):

上证指数涨5.24%,沪深300涨11.45%,创业板指涨15.09%;

990只个股上涨,3123只个股下跌,全体A股平均下跌7.40%。

2021年2月18日至3月9日(春节后):

上证指数跌8.09%,沪深300跌14.41%,创业板指跌22.86%;

2921只个股上涨,1190只个股下跌,全体A股平均上涨3.91%。

也就是说:

春节前,四分之三的个股下跌,指数全线飘红。

春节后,71%的个股是涨的,指数却一个比一个绿。

绿油油的除了指数,还有很多人的基金。

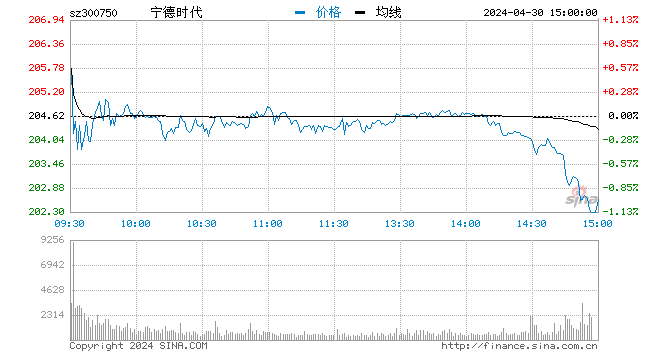

超过7成的个股都是上涨的,那到底是哪些股票在跌,带崩了A股?

由各个行业的龙头组成、被称作A股核心资产的“茅指数”,今年2月18日到3月9日暴跌23.58%,跌幅超过了96%的股票。

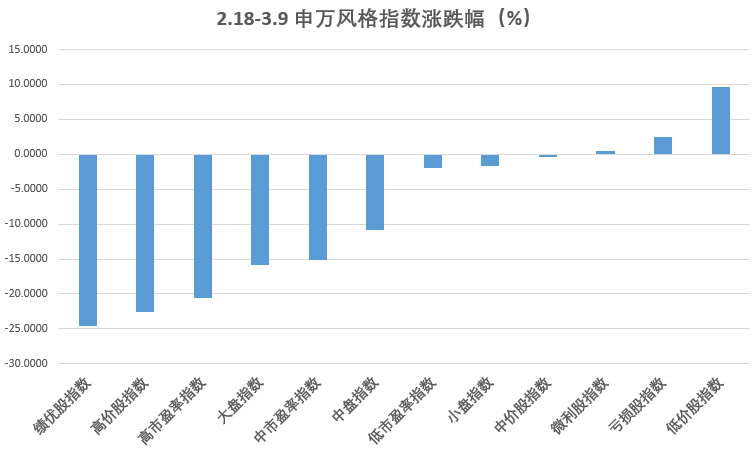

下面这张图清楚地展示了大跌股票的几个特征:

1、大市值

2、高估值

3、绩优股

4、前面涨得多

数据来源:Wind

换句话说,就是龙头股。

这些龙头股,即是指数的权重股,也是基金的重仓股。

它们的下跌,带趴了指数和很多基金。

所以你就看到了春节以来,71%的股票上涨与指数、基金大跌并存的奇景。

龙头股大跌的背后,到底发生了什么?

市场上的说法有很多,比如央行收紧流动性,比如美债收益率持续走高,比如通胀预期……

其实,纠结于具体的原因,意义不大,因为下一次大跌就可能换了“凶手”。

更重要的还是记住最朴素的教训——股市逃不过均值回归,涨多了就会跌。

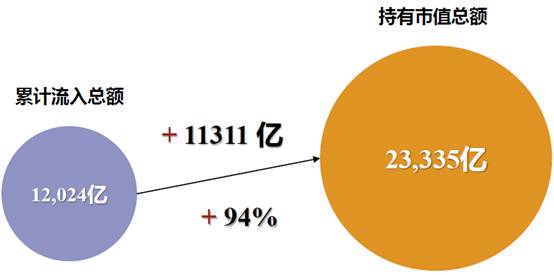

还是拿“茅指数”来说,从2019年1月到2021年2月10日,两年多一点的时间,涨幅达到惊人的379%。

茅指数走势(2019.1.2-2021.2.10)

数据来源:Wind

它不可能永远这样涨,不管它叫核心资产、漂亮50、还是抱团龙头。

有的人止盈离场,有的人待在里面等待拐点,有的人冲进去想抓住泡沫的尾巴,直到这一次下跌……

股市涨跌总是循环往复,人们总觉得这一次会不一样,但最后会发现,其实并没有不一样。

生活还要继续,投资也一样。

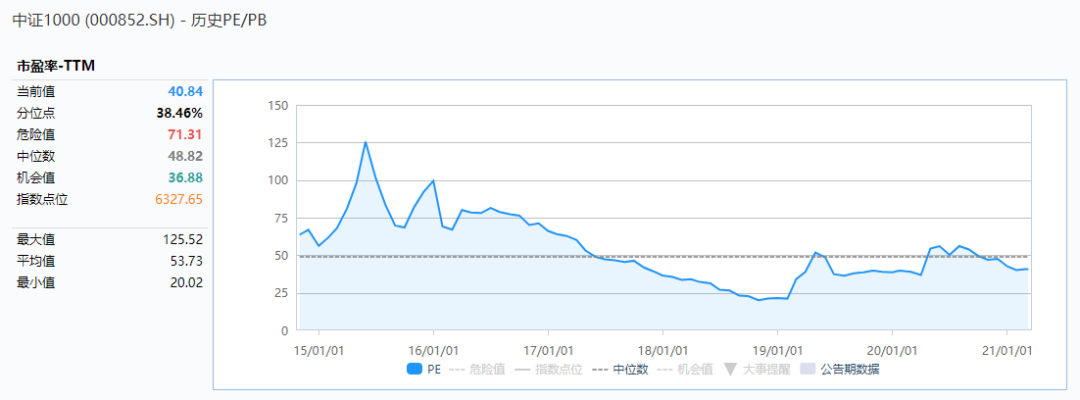

目前A股的整体估值水平实际上并不高。

根据国信证券的统计,截至今年3月初,全部A股市盈率的中位数还没有达到2000年以来的均值水平。

虽然部分行业龙头股的估值偏高,但多数中小市值股票的估值还比较低——代表A股中小市值股票的中证1000指数的估值水平,低于历史上近62%的时间。

数据来源:Wind

全球经济包括国内经济都处在向上复苏的阶段,很多上市公司的基本面也在不断转好,这意味着市场或许还会有很多机会产生。

广发证券预测,少数大市值行业中聚集的资金将流出,涌向广度更大的中小市值,并且给出了几条投资思路:

线索一:

关注“人少逻辑改善”的方向,即2020年业绩预告/快报改善,且基金配置分位数在历史50%分位数以下的行业,比如保险、餐饮、纺服、环保、计算机等。

线索二:

300-600亿的市值公司,从2020年报预告来看优势在于估值分位数相对合理、并体现出更强的业绩增长。

在这一维度找寻业绩增长可持续估值合理的标的,比如:

(1)2021年、2020年预测净利润增速均大于30%;

(2)盈利能力强;

(3)2021年预期PE小于30倍。

线索三:

100-300亿市值中挖掘“小而美”细分赛道冠军。

中信证券认为,压力短期快速释放,提高了新主线的配置价值。

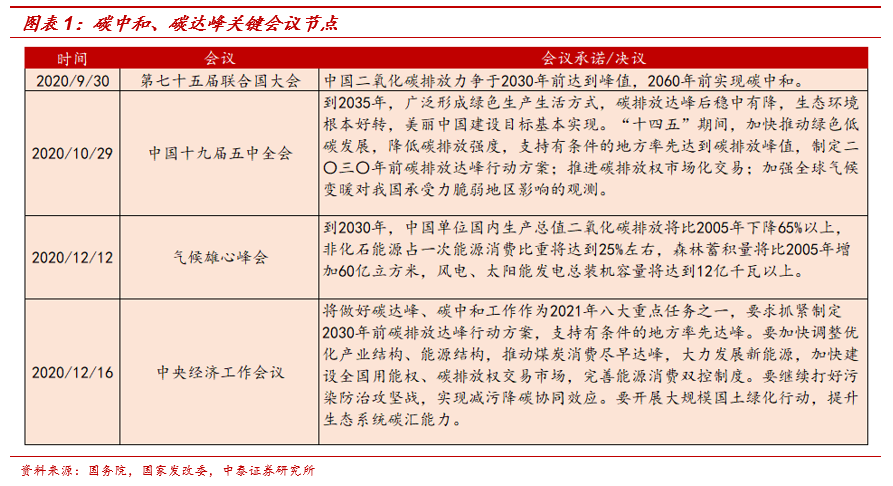

月度维度可适当增仓地产、保险等低估值、高性价比防御板块,并延续对化工、有色的强景气度顺周期板块的配置,同时关注“碳中和”主题下短期受益最明显的钢铁。

季度维度,建议重点关注科技安全(消费电子、半导体设备、信息安全)和国防安全(军工),同时考虑增配去年因疫情受损的相关行业板块,如汽车零部件、家电家居、旅游酒店、航空等。

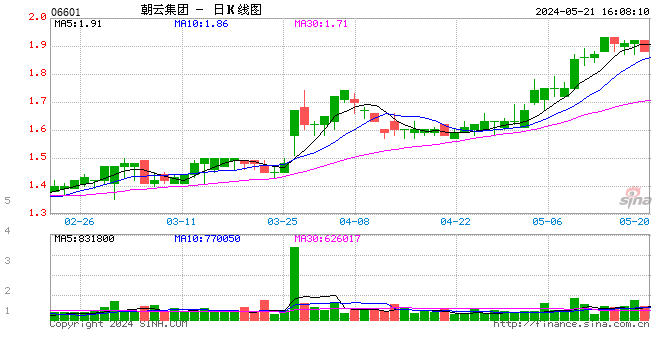

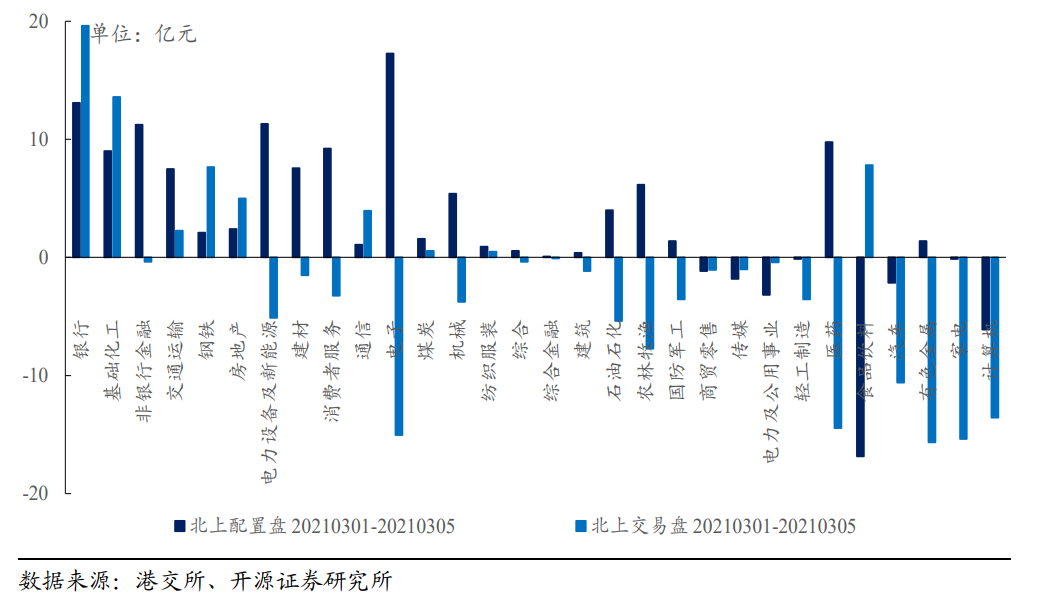

从北向资金的动向来看,近期在持续买入银行、化工、交运、钢铁、房地产、通信、煤炭以及纺服等“冷门”行业。

戳我

参考资料:

国信证券,《分化的归宿》,20210303

广发证券,《拾级而下,“市值下沉”如何布局?》,20210304

中信证券,《平静期压力快速释放,新主线配置价值提升》,20210308

文中券商观点均节选自券商研究报告,仅作举例说明,不代表本文观点,亦不构成任何投资建议与承诺。

谨慎投资。指数过去走势不代表未来表现。

本文章是作者基于已公开信息撰写,但不保证该等信息的准确性和完整性。作者或将不时补充、修订或更新有关信息,但不保证及时发布该等更新。文章中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本文章在任何情况下不作为对任何人的投资建议或出售投资标的的邀请。