下半年国内在稳增长措施持续发力的情况下,市场行情将如何演绎?有哪些值得关注的投资板块?新华基金基金经理邓岳,在“风正·扬帆”新华基金2022年中期策略会上为大家带来三季度市场展望,分享他对指数和量化产品在优选赛道上的投资方法。

一、历史观点回顾

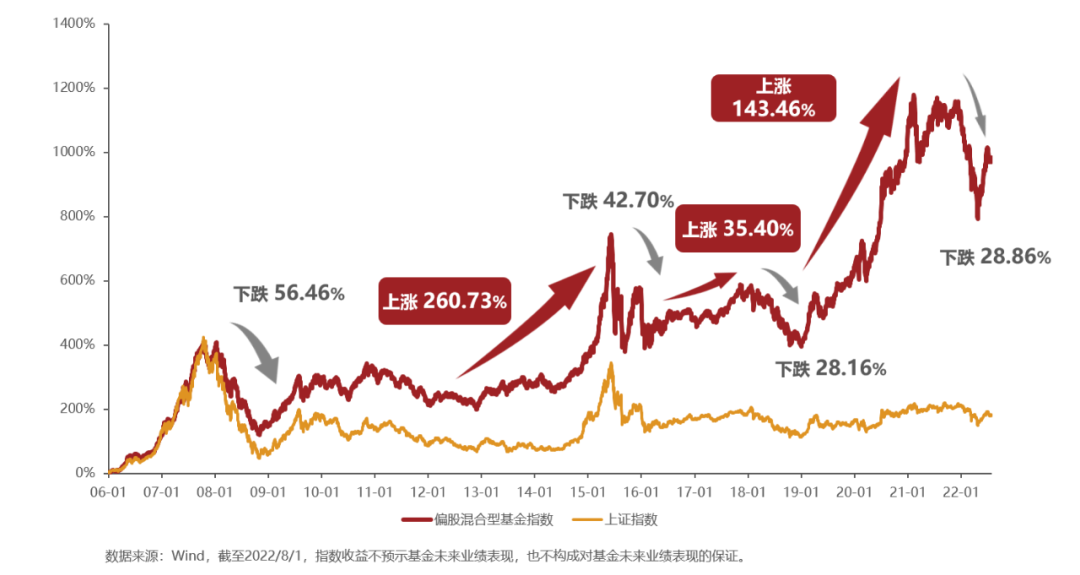

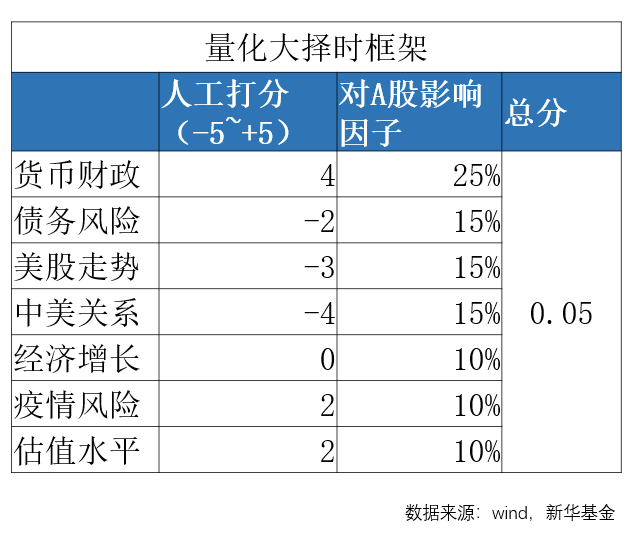

去年年底我的年度观点的文章里说,2022年A股的最终得分是0.05分的微正的低分。所以说从分值上来看,我对2022年的判断是震荡市,波动会比较明显。观点的来源是我对七个非常重要的市场因素做了打分和加权。最后每个因子的得分是-5到+5的分数,最终这些因子通过加权得分是0.05分。

这些观点到现在半年的节点上来看,大部分还都是比较正确的。首先货币财政上,我年初认为是比较宽松的,当前确实是这样一个现状。债务风险其实当前也是没有解决,年初的时候地产债务是今年比较大的问题,所以说阴云还在。美股走势的话,判断美股是下跌的走势,得分是非常低的,是-3分的走势。而且从上半年来看,标普500上半年的下跌超过了20%,跟我的判断也是一致的。中美关系上,我判断是-4分。从上半年的表现来看,叠加俄乌冲突的事件,中美关系保持的不太好,也是比较紧张的局面。经济增长年初的时候给的分不高,基本上是平的。从上半年的角度来看,其实上半年是应该是负分。但是下半年因为稳增长的一些大政策都是要出台的,所以下半年我预计对经济有一个比较强的拉动作用。所以全年来说得分是0左右,应该是没有什么大的问题。

之前主要是对疫情风险判断的错误比较大。年初的时候,我认为中国的疫情控制得非常好,所以得分起码是正分。但是没有想到上海的疫情严重超出了预期,对经济影响非常大。另外一个没有判断到的是俄乌冲突,这也是上半年对经济影响非常重要的事情,这是一个非常大的黑天鹅事件,对全球经济造成了比较深远的影响,这也是没有办法预测的。

二、下半年市场态势的影响因素

我下半年的观点就是稳增长和新能源这两条投资的主线。副标题的意思就是说我们要做长期的、确定性比较高的投资,这才是真正的投资,而不是短期的快进快出,这种只能算作投机,而不能算作长期的投资。

1.俄乌冲突

其实上半年俄乌冲突对A股的影响比较小,实际上局势也是逐渐明朗的。预计两边冲突会是一个长期化现象,就像印度和巴基斯坦中间的克什米尔一样,两边实际上是在不停地发生小规模冲突,战争规模应该会稳定在这个规模,扩大的概率比较小。

俄乌冲突对我们的影响可能比较小,但其实对欧洲经济影响是非常大的。天然气和电力的价格在欧洲都是几倍的增长,对于欧洲制造业企业的影响是非常大的。所以相对来说,利好我国的制造业相关企业占据更多的市场份额。

2.疫情

上半年疫情对A股产生了直接的负面影响,造成了二季度整个的GDP增速是非常低的,下半年疫情应该短期对A股还是有负面影响。从长期来看的话,短期国际疫情是不会结束的,所以说疫情短期无法回到疫情前的状态。对于中国这样的制造业大国来说,疫情对制造业可能也带来一些负面的影响。

3.美联储

美联储之前加息75个基点的时候,美国股市跌幅还比较大。加息预期的情况下,下半年美国通胀达到9.1这个水平,所以预期短期内的加息情况也是不容乐观的。而且美联储因为债务高起,所以它大幅的加息的话,政府的利息支出也会非常的高,对美国政府来说是无法承受的利息的支出。所以说加息只能是控制通胀的短期行为,长期的、大幅超预期的加息情况,大概率也不会发生。所以美联储加息对A股可能有一定的短期冲击,一定不会是特别长期的现象。另外一个情况,中美的货币周期是相反的,我们是处在比较宽松的周期,但美联储处在加息的周期。所以美联储加息的情况,包括美股的下半年可能下跌,对A股的影响还是比较小的。

4.货币政策

货币政策对A股其实是带来了权益方面的正向因素,中外货币是政策反向的,大家对A股和海外的股票市场的预期是不一样的,预期中国A股比较好或者是说起码要走平。但是国外市场都是加息的周期,所以对于它们股市的判断基本上是向下的预期。因此,权益资金如果不能投海外,进入A股的概率还是比较大的。

5.稳增长政策

稳增长仍然是下半年最强的利好因素,稳增长当前是非常强的政策目标。但是我觉得当前这些因素还不够,肯定还会有更多的稳增长政策的出台。碳中和、新能源方面也是中国经济的长期利好逻辑。首先全球变暖是全球的重大问题,国家级的各个政策、新能源大基调也是比较确定的。另外,国产新能源车正在逐步扩大海外市场,国际上对我国新能源的依赖也是比较强的。欧洲对于俄罗斯新能源的摆脱,导致欧洲对新能源的需求是更加迫切。在新能源这些所有大的领域里面,无论技术还是产能,中国都是世界领先的。所以全球碳中和这个大背景下,中国一定会获得全球最大的一块红利。在前两次的能源革命上,工业革命是由煤炭带来的,内燃机革命是由石油带来的,中国都是落后于世界的。这次新能源的革命,中国必将成为世界能源的引领者。

三、下半年市场预测

大概4月底是A股的底部阶段,虽然从底部到现在已经涨了一定的幅度,但是还没有回到年初疫情和俄乌冲突之前的点位,所以我认为还是有一定上涨的空间的。估值现在也是个比较低的位置,其实从估值的角度来看,估值的高点是在21年初这样一个位置,所以说估值上也是有一定空间的。所以叠加疫情修复、稳增长这些政策力度的推动,我认为当前的时点,短期可能有些波动,但长期还是看好。综合上面这些因素进行打分,其实下半年得分还是比年初高很多的,下半年得分是1.3分。

看好的一些具体方向就是稳增长的大方向。新基建里面可能新能源的风光储能、新能源基础设施都是可能新的方向。房地产也单独提一下,因为房地产在中国GDP里占比是比较高的,所以稳增长的大目标不能离开房地产。房地产起码不能成为负向因素,一定要稳住房地产。所以房地产也是大家需要持续关注的方向。消费领域其实最看好的还是汽车,包括新能源汽车这样的一个方向,大家可以关注一下。新能源的大方向其实都是比较看好的,风光、水电、核能、储能清洁能源这些大方向,包括新能源汽车这个大方向都是我下半年比较看好的方向。其中碳中和、新能源方向不单是下半年,而且比较长期的看好。

四、新华基金指数量化投资团队

我的投资风格除了指数的被动投资之外,都是量化投资。量化投资是用数据和程序来说话的。我们团队既做ETF和普通指数基金这边的产品,也做量化类产品,有比较多的量化策略储备和沪深300增强这样的指数增强基金,也可以根据客户需求开发一些新的类型的量化投资的策略。量化投资是没有具体的风格的,量化投资也可以是任何一种风格。所以我一贯的观点就是说量化投资是水无常形的一种投资方式。

投资理念基本上我们比较看重投资逻辑,我们需要用程序和数据来进行验证。会要一个比较好的一种风险控制的方案,用来实现投资目标。投资会用基础的模型互相组合,产生无穷多的变化,形成各种风格、各种风险收益特征的策略和基金产品。现有产品包括指数类产品,其实最值得推荐的还是新能源赛道中新华中的环保指数产品,中证环保是配置碳中和、新能源非常好的指数基金。其中有90%以上都是清洁能源相关的这些股票,其中包括太阳能、锂电池、风能、水电、核电等等相关的清洁能源。量化这边的产品主要的是沪深300增强,它是跟踪沪深300指数的增强的产品。如果大家看好稳增长这个概念,对整个市场正向推动,就可以配置沪深300指数增强资金。此外,新华云50是我们的一个ETF基金,它的主要概念是云计算、元宇宙,主要符合稳增长的概念就是新基建,而且云50ETF相对于其他基金的不同的地方,它是受益于疫情的基金。

固收+策略其实用量化的方式来解决固收+产品变成固收-这样一个问题。我们需要的工具就是沪深300增强策略,这个就是提供我们的基础的一个收益的策略,它最大的优点就是控制了最大回撤。