出品:新浪财经上市公司研究院

作者:IPO再融资组 / 辰

“规模为王”的数字大健康领域竞争激烈,在阿里、京东、平安、美团、饿了么等新老互联网巨头围攻之下,作为先行者的叮当健康却并未形成先发优势,以持续亏损的业绩追赶上市的晚班车。

自首次向港交所递交招股书材料失效后,叮当健康于2022年3月16日二度递表,拟募资用于业务扩张、升级智慧药房、优化技术系统和运营平台、医疗产业价值链的投资收购等,中金公司、招银国际担任联席保荐人。

在首次递交招股材料前夕,叮当健康斥资2.18亿元溢价收购了药房网52%股权。值得注意的是,截至2021年底药房网并未摆脱亏损,全年亏损金额达1879.09万元,彼时总资产仅2.75亿元。叮当健康表示此次收购药房网52%股权的交易价格参考了4.2亿元的估值,并经双方协商而定。而4.2亿元的估值远超2021年总资产52.73%,受本次收购的影响,叮当健康的毛利率自2020年起大幅下降。

毛利率逐年下降 “规模战”能否持久?

依托互联网运作的数字零售药房以“规模为王”,为扩大用户规模,叮当健康打出“28分钟快速送药”的招牌;阿里健康推出“30分钟送药”;京东健康宣传语写着“处方药最快30分钟送药上门”;平安好医生标语为“一小时送药”等。宣传推广成为各大零售药房厂商争夺的重要阵地。

近年来叮当健康销售及市场推广开支为期间费用中最大支出项,并且支出规模大幅扩张。2019-2021年,叮当健康销售及市场推广开支分别为2.78亿元、4.41亿元和8.35亿元,同比大增58.48%(2020年)和89.16%(2021年)。

截至2021年12月31日,叮当健康在配送端有2800多名骑手,在药房端分为自有智慧药房和第三方伙伴药房,合作的制药企业包括GSK CH、仁和药业、Bayer Healthcare、华润医药、九州通医药等。在线医疗方面,叮当健康拥有18名全职及73名兼职医生,并通过与第三方医疗机构合作,关联800多名外部医生以及427名药师。在销售端,2021年叮当健康总销售订单超过6千万单,同比增长49%,总咨询量超过6百万件,同比增长54.54%。

为鼓励重复购买,叮当健康向买家提供多种购物补贴,例如优惠券套餐。2019-2021年,叮当健康向用户提供补贴达2.08亿元、4.12亿元和7.23亿元的补贴。

而巨额的销售推广投入却并未给叮当健康带来业绩增长,公司近三年累计净亏损达28亿。2019-2021年,叮当健康营业收入分别为12.77亿元、22.31亿元和36.88亿元,同比增长118.05%、74.71%和65.29%。同期分别亏损2.77亿元、9.24亿元和15.78亿元,亏损幅度不断扩大。

除宣传推广外,叮当健康的另一个打“规模战”的方式为不断收购。

2021年4月19日,叮当健康通过子公司叮当快药与投资公司同道香港成立叮当北京,其中叮当健康持股99%,同道香港持股1%。2021年5月11日,叮当北京以2910.18万元收购江西仁和堂85%股权。2020年11月30日,叮当快药和仁和药业签订协议,以1.89亿元收购药房网45%股权。2020年12月1日,叮当快药与宏济珠海签订协议,以2937.2万元收购药房网7%股权。

截至2020年12月15日,叮当健康收购药房网52%股权事项已交割完成。值得注意的是,药房网为一家亏损公司,收购完成后,药房网主要负责DTP线下零售业务,随着业务并表,拉低了叮当健康的整体毛利率。

2019-2021年,叮当健康主营业务毛利率分别为36.8%、34.4%和31.6%。毛利率逐年下降的同时经营活动现金流量也持续亏损,分别为-2.26亿元、-1.93亿元和-2.95亿元。

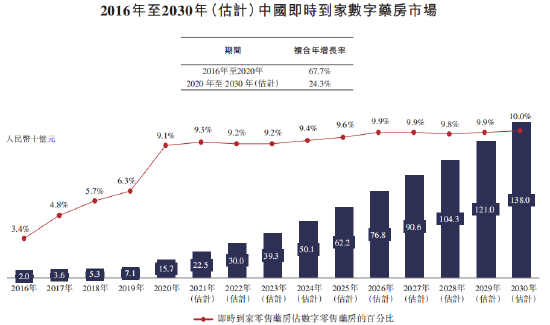

叮当健康的“规模战”能持续多久仍有待商榷,一方面大幅增长的市场推广开支并未支撑业绩增长,亏损幅度逐年扩大,毛利率逐年下降的同时营运能力承压。另一方面随着互联网巨头涌进,即时到家数字药房市场规模增速趋势放缓,市场份额提升难。

根据招股书援引弗若斯特沙利文报告,2016-2020年,中国即时到家数字药房市场复合年增长率为67.7%。预计2020-2030年复合年增长率将降至24.3%。按2020年收入计,叮当健康在中国数字零售药房行业中市场份额仅1%,排名第三。随着更多玩家入驻,及时到家数字药房企业将更难提升市场份额。

自营线上平台诊疗产品转化率波动明显 分销业务营收占比下降

叮当健康成立于2014年,主营药品及医疗健康业务,向用户提供快药、在线诊断和慢病与健康管理。除药品及医疗健康业务外,叮当健康的小部分收入来自营销服务、上架费收入及其他服务。此类业务收入规模较小,2019-2021年分别占同期总收入的1.9%、1.1%及3.2%。

药品及医疗健康业务又分为非处方药、处方药和健康产品,长期以来健康产品为叮当健康的主要收入来源,2019-2021年分别贡献了42.1%、42%和43.3%的营收。同期处方药和非处方药的收入占比均逐年下降。2021年,非处方药为叮当健康贡献了27.4%的营收,处方药为叮当健康贡献了17.5%的营收。

销售模式上看,叮当健康的药品及医疗健康业务通过线上直营、业务分销与线下零售三种渠道开展。其中线上直营渠道为叮当健康贡献了超七成营收,为第一大收入来源。但值得注意的是,近年来叮当健康自营线上平台的在线诊疗产品的转化率(购买公司产品及服务的用户占从在线诊疗服务取得处方的用户的比例)却并不稳定,2019-2021年分别为69.9%、68.8%及77.5%,波动明显。

在自营线上平台的在线诊疗产品的转化率不稳定的同时,叮当健康分销业务收入占比也逐年下降,2019-2021年分别为18.3%、15.4%和11.5%。主打数字健康和智慧大药房的叮当健康,近年来线下零售收入占比却大幅增长。

2021年,叮当健康线下零售收入占比达16%,同比提升8.3个百分比。数据显示,线下业务毛利率远低于线上业务,业务结构的不合理或许也是造成叮当健康连年亏损的一个因素。

福利来了!低位布局良机,送你十大金股!点击查看>>