A股五大上市险企2021年度业绩说明会均已落幕。保险公司普遍认为,权益市场已经具备战略配置价值。

在五大险企看来,未来权益资产的配置方向包括“双碳+科技”“大健康+消费”赛道、低估值稳健成长板块和稳增长主题投资机会等。

去年投资收益率维持在5%上下

A股五大险企2021年财报已悉数披露完毕。2021年,五大上市险企合计实现归母净利润2159.58亿元。其中,中国平安、中国人寿、中国人保、中国太保、新华保险分别实现归母净利润1016.18亿元、509.21亿元、216.38亿元、268.34亿元、149.47亿元。

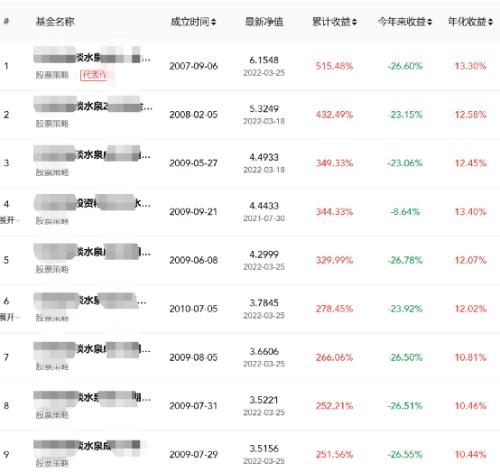

在备受关注的投资方面,受资本市场波动、市场利率下行等因素综合影响,五家险企2021年的投资收益率维持在5%上下,其中新华保险总投资收益率最高,为5.90%;中国人保净投资收益率最高,为4.80%。

具体来看,中国人保、中国平安、中国太保、中国人寿、新华保险2021年总投资收益率分别为5.80%、4.00%、5.70%、4.98%、5.90%;净投资收益率分别为4.80%、4.60%、4.50%、4.38%、4.30%。

2021年股市震荡,利率下行趋势明显,五大险企交出一份不错的成绩单,“秘诀”就是哑铃型策略(即选取风格差异较大的两类投资产品进行组合)。

新华保险表示,2021年,债权型金融资产投资方面,公司持续配置长久期地方债、国债等利率债品种,同时灵活把握债券的交易性机会,进行波段操作。股权型金融资产投资方面,积极把握结构性机会,布局优质赛道。此外,在港股方面坚持高股息策略,持续挖掘港股市场这一价值洼地,择机增加配置力度。

中国人保称,公司债券投资抢抓长债配置时机拉长久期,不断缩小资产负债久期缺口;权益投资精选赛道,积极把握结构性投资机会,加强业绩对标和策略对标,同时积极开拓新的收益增长极,投资收益来源更为多元化。

当下权益市场具备战略配置价值

今年一季度,A股持续震荡调整,作为资本市场“风向标”的保险资金动向备受关注。面对当前市场,险企认为权益市场已经具备战略配置价值。

“今年的市场形势是非常复杂的,我们有一定的思想准备,对未来还是比较乐观的。”3月30日,新华保险首席执行官、总裁李全在业绩发布会上表示。

中国太保总裁傅帆表示:“市场调整带来的,更多是风险释放和长期投资价值的显现。作为长周期的险资,我们看到的是机会,是如何及时去把握。目前中国太保权益类资产配置的比例还有一定提升空间。”

中国人寿总裁助理、首席投资官张涤指出,经过了前期的调整,权益类资产的估值已经落到了长期中枢之下,配置价值在慢慢显现。从股债的配置价值看,也能发现权益投资的这种长期价值。对于长期投资,从估值的角度看,已经达到了左侧加仓的条件。

“市场短期正处于筑底阶段,中长期的配置价值已经显现。”中国人保执行董事、副总裁、董事会秘书李祝用表示,中长期看,权益市场已经具备战略配置的价值。首先,2022年稳增长的宏观经济环境为权益市场奠定了良好发展基础,国内经济中长期向好的态势没有改变。其次,资本市场制度不断健全和完善,为投资者分享中国经济成长的成果创造了良好的法律和制度环境。第三,当前市场的估值处于相对偏低的位置。上证指数、沪深300还有创业板指动态估值都处于过去10年30%分位数以下。

关注与政策方向一致的赛道

拉长时间来看,对于2022年的股票市场表现,中国平安首席投资官邓斌认为,2022年起,市场进入价值投资、价值股占优的状态。这对险资等长期投资者而言是一个好的市场小周期。

邓斌称,中国平安保险资金规模巨大,近4万亿元的资金很难说某一年会赢在某一板块上。尽管如此,公司还是会有板块优劣的选择。当前,中国平安最关心的是与国家政策方向一致的板块,比如碳中和、数字经济、养老健康、医疗等,中国平安都在积极布局。

李祝用亦认为,在具体的权益品种方面,中国人保将积极把握受益于稳增长政策、传统行业估值回归带来的阶段性机会,也要重点把握消费升级、科技创新、健康养老、绿色低碳等新兴战略性行业带来的结构性投资性机会,构建符合经济发展方向、穿越周期的资产组合。

对于未来权益类资产的配置方向,泰康资产总经理、首席执行官段国圣透露,将聚焦“双碳+科技”“大健康+消费”赛道,关注低估值稳健成长板块和稳增长主题投资机会,同时关注香港市场的投资机会,并继续挖掘多种形式的权益投资。

编辑:亚文辉

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>