“逃顶大师”徐荔蓉,25年投研“苦旅”后,明星基金经理终成公募“掌门”

来源:资事堂

在公募业界,总经理这个岗位可以“空降”,可以从分管市场的副总经理里提拔,甚至可以从督察长转岗,但绝少会由投资总监(或类似岗位)里擢升。

这几乎是基金业内的“潜层规则”。

但这个规则在今年6月又一次罕见的被打破。

6月2日晚,国海富兰克林基金公告,正式任命徐荔蓉为公司总经理。

徐荔蓉此前任职国海富兰克林的副总经理(分管投资),并在前任总经理林勇离职之后暂代该公司的总经理职务。

但他最为人知的还是知名基金经理的这一身份。

在公募业界21年,任职基金经理15年,徐荔蓉凭着超过16%的复合回报,牢牢占据十年以上“长跑基金经理”的前五名业绩。

这样的业绩也足以使他在国海富兰克林明星如云的基金经理中坐稳“头把交椅”。

从金融素人,到公募基金研究员、到债券基金经理、到股票基金经理,再到研究总监、投资总监、副总经理,总经理.....徐荔蓉的“进步”之路,足足花了25年。

看着他简历上一点点的职位腾挪,没有一个“飞跃”,也没有一个“破格提拔”,就足以知道,徐荔蓉的成功,应是持续奋斗的见证,是“结硬寨”精神的体现,也是“中国式管理智慧”的贯彻。

在这场耗足25年青春年华的事业轨迹里,徐荔蓉最终成为了老牌资管机构的“掌门”,这本身即是中国公募行业的一个“典型案例”,也让人对他任职后的国海富兰克林的未来,多了不少兴趣。

01

看到风险的“翅膀”

徐荔蓉进入中国证券市场的时间是1997年7月,这是上个世纪中国股市一段牛市的尾声。

在经历了连续两年大涨,“沪深争霸”等历史事件后,A股市场当时正从高点缓慢回落,并将在一年后第一次接受全球金融危机的洗礼——东南亚金融风暴。

这肯定会对刚入行的徐荔蓉产生重要影响。在中央财经大学刚拿到经济学硕士的他,此后五年内两次看到全球金融风险的“蝴蝶翅膀”的扇动,并可能由此锻炼出了强大的风险管理能力。

和在熊市中入行的另一位“大拿”董承非类似,徐荔蓉此后在A股市场的熊市年份里都表现不俗。

根据choice的统计,刚过去的八个完整业绩年度里,徐荔蓉在三个熊市中都获得了良好以上的排名。

02

深入证券市场

1997年到2001年,徐荔蓉在中国技术进出口总公司金融部工作,离职时已经是部门的副总经理。

这可能是个容易让人误会的岗位,以为徐荔蓉在从事实业。其实,中技总公司在上个世纪是市场上赫赫有名的投资机构,而它的金融部就是操盘投资的主要部门。

在上个世纪,大型企业都设有二级市场的投资机构,知名的如万科财务、宝安、申华的投资团队等,里面也涌现了不少如今依然声名响亮的行业大家。

总之,徐荔蓉在当时其实已经深入证券市场,并且已经在团队中出任重要角色。

而这为他后来进入公募基金行业打下了良好的基础。

03

市场巅峰“从容转身”

2001年3月初,徐荔蓉结束在中技总公司的近四年投资生涯,转身进入公募行业,加盟了融通基金。

这又是个神奇的“时点选择”!

2001年1季度,A股市场又一次站在牛市巅峰向下缓慢滑降的前夜。

此前,A股市场连续18个月的牛市已经创了历史记录,过度亢奋的人群还在畅想这轮牛市在“新技术”的带领下,继续创造辉煌。

此后,A股市场将迎来长达四年半的史无前例的“黯淡熊市”,这轮熊市直接重塑了中国证券市场的面目,并将绝大多数券商拖入经营的“黑洞旋涡”。

某种程度上,如果徐荔蓉当时没有“跳槽”,此后四年半里,他的跳槽将变得无比艰难 。

但徐荔蓉做到了,从他的离职时间推算,大概率在那轮牛市的顶峰,他已基本下定了跳槽的决心,并完成了比较充分的准备工作。

这种强大的危机识别嗅觉,以及巅峰“逃顶”能力,日后我们还将见识不止一次。

04

正式出任基金经理

在融通基金的3年里,徐荔蓉恰好经历了A股熊市最艰难的三年。

在这样的年代里,即便是公募基金也是处境艰难,生存不易。

但徐荔蓉在这个阶段,完成了他一个重要角色的突破,从研究转向投资。

在融通基金,他历任了基金经理助理和基金经理,并执掌了人生第一只公募基金——融通债券基金。

尽管这只是一个债基,且规模不足十个亿,但徐荔蓉管理的不错,不足一年盈利达到了5%以上。

而且,随着券商当年的全面进入“困境”,整个市场上的优秀投资人才当时大批涌向公募,这构成了日后公募行业大发展的一个重要前提条件。

而各种思维的聪明人,在公募行业里的碰撞、博弈、归纳、提升,也造就了公募基金领域空前活跃的投研气氛,并塑造了一代出色的基金经理。

05

“债而优则股”

2004年中,债市的巅峰,股市的底部,徐荔蓉再次迈开事业“转进”的步伐,加盟了当时刚成立的申万巴黎基金(现申万菱信基金),并且成功转入权益投资的行列。

不过这个转折相当曲折。

徐荔蓉在申万巴黎基金首先接手的一只指数增强基金,这意味着,可能他的投资观点只能有10%~20%体现个人观点,其余大部分组合是紧跟指数的。

一年多后,他接手时任投资总监管理的盛利精选,并一举打出名气。

在那一轮大牛市中(2006年4月到2008年2月),徐荔蓉以对白马股的极致信心和重仓配置,而斩获了约224%的超高收益。

这也成为他操盘历史上,可能业绩最为辉煌的一年零十个月。

而更为关键的是,2008年1月末,徐荔蓉再次成功的在熊市刚露出獠牙“边缘”之时卸任基金经理,跳槽其他公司。

他交棒盛利精选基金的时候,上证指数尚在4300点,九个月后上证指数只有1600多点。九个月内指数跌了61%。

徐荔蓉的离职“跳槽”,为自己又一次“不动声色”的创造了60%以上的超额收益,并且是在不管理任何公募产品的“轻松条件下”。

回顾下,2001年、2004年、2008年,连着三年在行情的顶峰或顶峰刚过时,徐荔蓉都更换了工作,也都成功的创造了“超额收益”。

这样的事业型“逃顶”人才,纵观两市上万名基金经理中,似乎也没有几位。

06

“贤者”时代

2008年进入国海富兰克林之后,徐荔蓉渐渐稳定下来,并进入了稳扎稳打、不再跳槽的“贤者”时刻。他的“逃顶”本领也就此只在产品上亮相。

他初加入国海富兰克林时,出任的是资产管理部总经理和投资经理的职务,未在公募基金任职。

也因此,在公募生涯中,徐荔蓉是缺少了2008年2季度到2010年3季度这整整三年多的V字型行情的业绩纪录的。

这对他长期业绩的影响,很难判断。

从指数表现上看,徐荔蓉至少有30%的超额市场收益,但若考虑徐荔蓉相对较强的选股能力,这种时段的缺失,或许也让他的产品收益,失去了更高表现的机会。

但往后看,国海富兰克林的投资生涯中,恰恰是徐荔蓉业绩表现空前稳定的时刻。

国海富兰克林对于基金经理的宽松管理,创造了一种很奇特的“专业氛围”。这点让这家公司以业内一般的激励水平,创造了比较高的基金业绩,以及很低的基金经理流失率。

而徐荔蓉也在这种氛围下,似乎逐步强化了逆向投资、长线持股的一面,后者也是这支投资团队的突出特点。

此后的故事,逐步摊在了大众面前:徐荔蓉在14年间陆续出任了研究分析部总经理(研究总监)、基金经理、投资总监、副总经理(分管投资),直至2022年6月出任总经理。

07

可以预期的与不可预期的

从内地公募机构的历史上,明星基金经理出任总经理的案例极为罕见,仅有屈指可数的几个案例。

而从原机构分管投资副总经理任上直升总经理的更加少见,大约只有陈光明、陈戈、张晖等少数几人。

但神奇的是,这几人都是业内非常成功的案例。

也因此,在徐荔蓉被“升职”后,他的下一步必然格外引人关注和期待。

一些业内观点认为,徐荔蓉的升职,大概率会为国海基金同时带来一些确定性和一些不确定性。

从确定性的角度看,徐荔蓉的升职,对于国海富兰克林现有的投研文化而言,是很大的保障。

它既往的一些特点和优势都会得到较好的延续。这对基金产品业绩是有一定好处的。

但从另一方面看,徐荔蓉的升职也会伴生一个无法回避的关键话题,就是他长期管理的绩优公募产品,未来将由谁来主管。

从投资者感情上考虑,徐荔蓉继续管理可能是最能安抚人心的。但作为一家基金公司的关键负责人,未来徐荔蓉需要分心管理的事务也大量增多,这会极大考验徐本人的时间分配能力。

这个问题如何解决,可能是徐荔蓉上任后,面临的第一个重要考验。

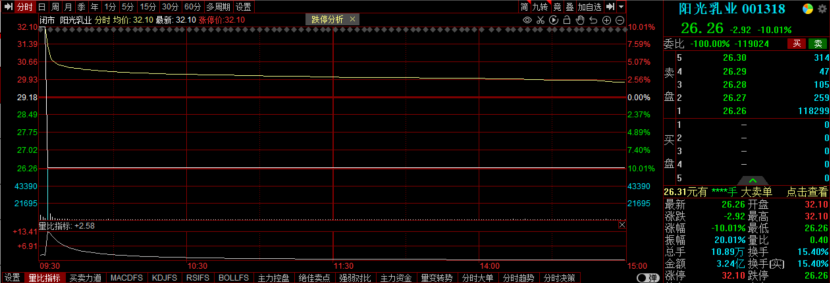

附图:徐荔蓉任职以来各只产品的业绩表现

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>