买基金就像做人做事,首先要靠谱

今天就来说说一位三年来表现超越96%同类的基金经理。

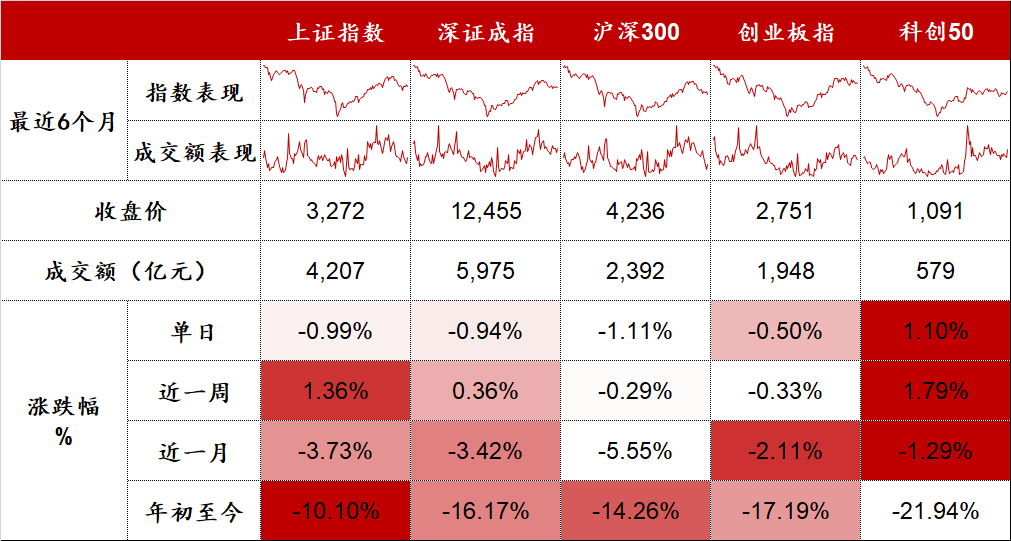

下图为支付宝基金频道中提供的近三年的数据分析结果,其投资性价比超过96%同类。

(数据截止至2022年7月21日)

这位超高性价比的基金经理就是国泰基金主动权益八部负责人——基金经理徐治彪。

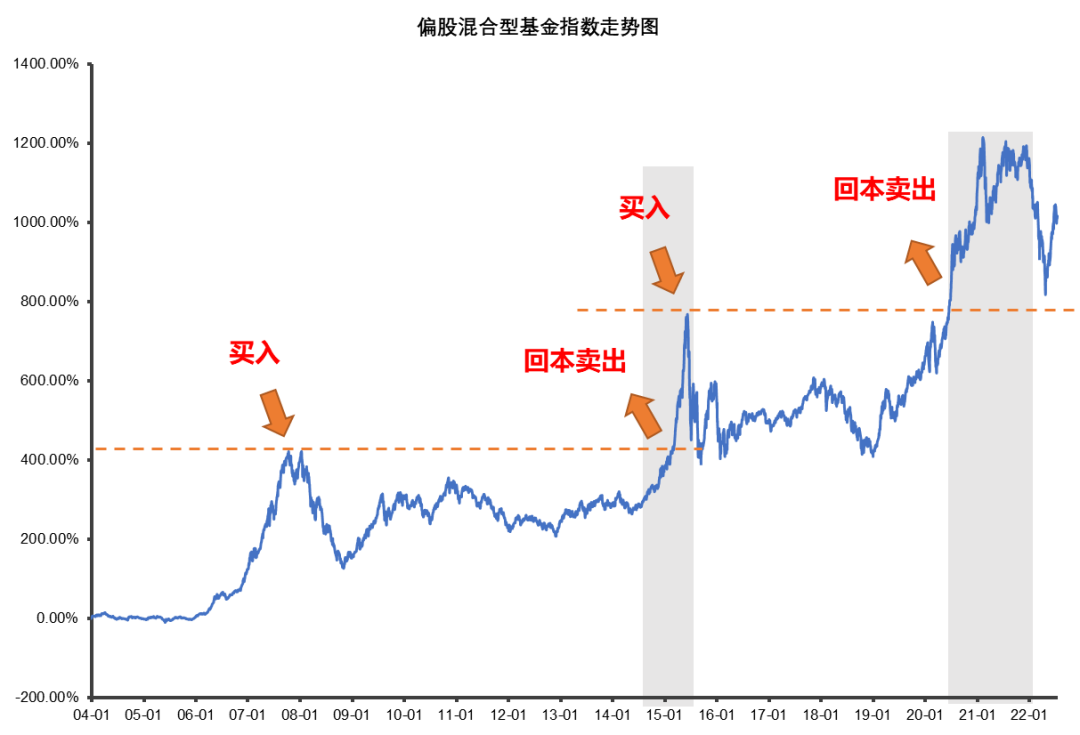

不经历风雨,哪会见彩虹。徐治彪是国泰基金自主培养的基金经理,在2015年开始管理基金,上任即熊市,徐治彪算是一位经验丰富的中生代基金经理了。

虎生三子,必有一彪,徐治彪不仅仅是一位长期业绩优秀的基金经理,更是人如其名的彪。他敢于在至暗时刻发声,在2021年春节、在2021年年中医药高点、在2022年4月26日,徐治彪曾多次公开断言其预判。

基情小猴对徐治彪印象最深刻的一个“名场面”,正是2021年的6月8号的一场直播。当时这场直播标题就是“提示一些风险”。徐治彪在直播里直言风险在于医药和白酒。

简单直接,强输出,接地气,在市场关键时刻敢于站出来直面,这才是一位尊重科学,相信长期力量的基金经理。

2022年4月27日,众所周知,这一天股市触底反弹,神奇的是前一晚,市场最黑暗的时刻,徐治彪向持有人发出一封名为《至暗时刻,一名成长股的基金经理有话想说》的信。在信中,他一针见血地提到:成长风格被显著低估,成长股处于极度便宜的时刻。

对于后市,基情小猴整理了部分徐治彪的“彪”看法以飨读者。

徐治彪说自己、说公司

徐治彪这个基金经理怎么样?看你用什么样的方法去了解他。

第一个看他过往的业绩,长周期角度来说,他业绩怎么样,这是最直观的。第二你说那个基金经理怎么样,你可能需要去找他周边的人,对他有一定的了解的人去问。第三再和我直接聊一聊。

那我们看公司是一样的,这个公司好不好怎么看。首先第一看你过往做的怎么样,你做到了没有,你给我讲了那么多战略,你过往那些战略到底执行的怎么样。第二你这个公司在行业的口碑怎么样,包括你公司内部的一些中高层,对公司内部的归属感,评价怎么样。第三我要一对一跟你交流,我要看一下你这个老板,看你这个公司的风格是怎么样的。你的做事的风格,你未来想做什么,所以你会发现跟看一个人是一模一样的。所以你把一个公司,想象成一个人,因为公司最后,它是靠人去制定战略,靠人去执行战略的。所以这个里面其实就很有意思了,你把这两点想清楚了,你会发现你看一个人他是有惯性的。比如说这个基金经理,过去证明在不同的市场上,他能够获取比较稳定的收益,那你也可以认为他未来,他大概率也还可以。

如果公司过去什么都没做成功,一会讲这个故事,一会讲那个故事。那这种公司,基本上未来还是这样的。因为它是有惯性的,所以我把它总结一下叫做,狼行千里吃肉,改不了的。

徐治彪的盈亏同源

市场好的时候,大家很容易去赚到钱,但是守不住。所以容易出现盈亏同源。

投资理念是什么,我有时候喜欢说叫慢即是快,盈亏同源。我自己从选择股票角度来说,如果符合我们的投资目标,可能这个公司就会进入到我的重仓里面去,可能持有的时间会很久。

我一直喜欢说,做投资要做长周期,正确而简单的事情。意思就是要进入一个比较大的行业,或者是一个行业趋势在往上走的行业。第二这个公司需要是行业里比较优秀的公司,如果我们拿三五年的周期去想,这个公司能够业绩上涨,而它的估值相对来说,又不贵或者是偏低了,那你想一下,在你假设现在这个阶段进去的话,那我们拿三五年的周期,我们不去考虑赚估值的钱。赚业绩增长的收益率,这个就是我做投资的目标。

慢即是快,盈亏同源。说白了就是你拿一个短期可能涨的快的资产,但是它跌起来也跌很快。

徐治彪买的不是“矮穷矬”

那些跌50,70个点的公司,之所以跌得猛是因为你赚钱的时候,赚的就是它的泡沫,泡沫戳破的时候,自然跌起来很快,盈亏同源就是这个意思。

19年之后,很多人对我说,觉得你买的公司都不是市场主流的公司。甚至是矮挫穷,我说首先我要声明一点,我买的公司肯定不是矮挫穷,肯定是一个行业的优秀的公司,绝对是行业的细分的龙头。

首先我们一定要买这个行业的优秀公司,就是买龙头公司。第二个这个公司未来的经营趋势向好。第三它的估值不贵,什么叫估值不贵呢,这个就是说不同的行业,它估值中枢不一样,这个取决于行业空间,取决于你这个行业的商业模式,比如说2C的品牌性消费,它的商业模式,比如说它的稳定性就比这个2B制造业的稳定性要高。你的ROE现金流,稳定性就会比它高,所以理论上2C的估值,比如说给到三四十倍,如果说你能做到一个,高ROE高现金流和高稳定性,其实你给到三四十倍,其实是相对比较合理的。

如果说一个制造业,我觉得正常也就是二三十倍,我们说的这个估值中枢,是一个大概率的东西。所以你用一个,三五年之后的利润乘以一个三五年之后的估值中枢,其实你算出来的市值跟现有的市值去比,你大概就清楚它的确定性在什么地方。为什么有些东西泡沫很大,其实它涨到了估值涨到了六七十倍了,偏离中枢偏离的有点多了,那我可能认为泡沫会比较大。

选择有确定性收益的公司

我们做投资就得这么去想,我给你5年的周期,如果说现有的市值,比如说三四千亿,你做不到七八千亿的话,5年翻一倍。你做不到的话,其实理论上是没有确定性的。所以你会发现,它怎么涨上去,它会怎么掉下来的,这就是我说的后半部分的这个盈亏同源。所以看到我过往做投资,我一些对于一些泡沫性的资产,我是坚决的不买的,只要我认为是泡沫了,我就不会去买。

我不能说我100%买的每个公司都能够做到三至五年业绩涨一两倍以上,这个东西是需要动态去跟踪的。历史上我觉得,我也犯过一些错误。但是我觉得整体来说,通过我们比较深度的研究,其实我觉得准确率从我过往的看,应该说百分之七八十这种概率还是有的。当你能做到相对比较高的命中率去选中一些未来三五年,你觉得大概率能够创造一倍以上的一个业绩增长,同时估值又比较偏便宜,其实从组合长周期来看,就是我们说的比较慢的获得确定性的收益率,我觉得应该是大概率事情。

国泰基金 徐治彪

注:观点仅供参考,不构成投资建议或承诺。市场有风险,投资需谨慎。