业绩预告披露当天,康龙化成A股股价一度下挫近19%,当日收盘于86.66元/股,市值蒸发百亿元

《投资时报》研究员 王子西

明明业绩预告“正增”,股价却暴挫,问题出在哪里?

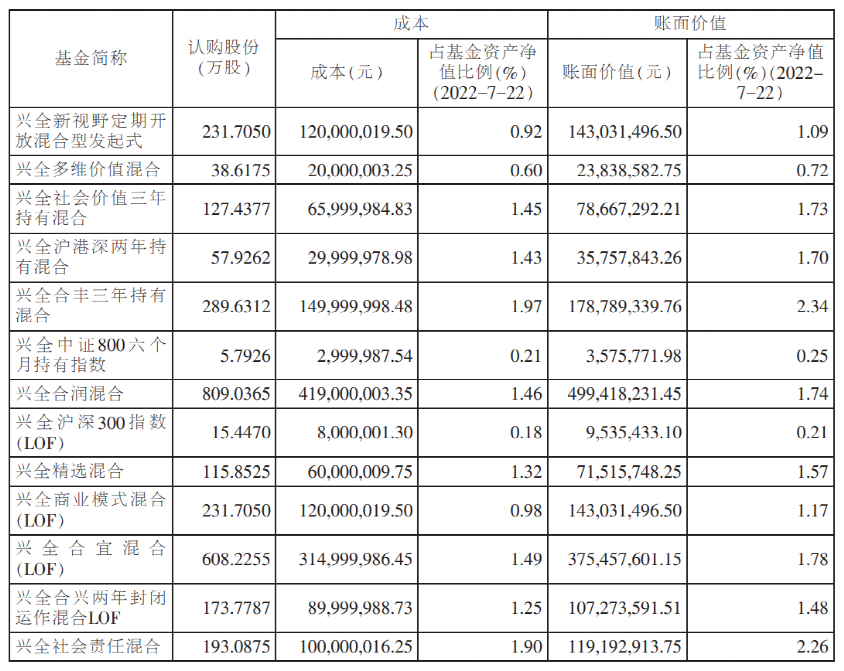

日前,康龙化成(北京)新药技术股份有限公司(下称康龙化成,A股300759.SZ、港股3759.HK)披露业绩预告。受限于海外运营成本提升、临床CRO(即临床研究服务)人员超前投入、部分理财产品收益下滑等因素影响,2022年上半年,公司预计营收、归属于上市公司股东的净利润(下称归母净利润)为45.67亿元—46.65亿元、5.65亿元—6.10亿元,同比增速39%—42%、0%—8%。

与上年同期相比,该公司归母净利润同比增速大为放缓。且与CRO 板块中已披露业绩预告或经营情况的公司相比,康龙化成的利润增速也大为逊色。

业绩预告披露当天(7月18日),康龙化成A股股价跳空低开、一度下挫近19%,收盘于86.66元/股(不复权,下同),较前一交易日下跌10.57%,A股市值从前一个交易日的1089亿元,降至977亿元,蒸发超百亿元。且在此后几个交易日,股价仍未回到90元/股以上地带。

《投资时报》研究员注意到,近年来,该公司通过内部建设、外延并购,增加产能满足现有业务增长需求,同时完善公司国际化服务平台、并布局新业务。传统业务实验室服务、CMC服务的收入规模、毛利率逐年提升;临床CRO业务收入规模虽上升,但毛利率却呈下降趋势;而新业务大分子和细胞与基因治疗服务尚处投入期、处于亏损状态。

另外,由于高频收购,该公司商誉大增,截至2021年末、2022年3月末,公司商誉为20.96亿元、23.64亿元,截至2022年3月末占总资产的比重为12.67%。同时,2021年该公司资本性支出大增,且今、明两年支出或在30亿元左右,那么后期固定资产折旧、无形资产摊销等,或给利润端带来影响。

针对公司上半年利润承压、临床研发人员储备、新业务毛利率今年能否转正等问题,《投资时报》研究员向该公司寻求沟通。康龙化成相关负责人表示,在主营业务收入保持稳步增长的同时,考虑中长期战略发展目标,公司会持续推动新业务布局和发展国际化。短期因素扰动,不会影响公司中长期发展。

利润增速明显放缓

公告显示,2022年上半年,康龙化成预计营收为45.67亿元—46.65亿元,同比增长39%—42%;预计扣除非经常性损益后的归母净利润为6.42亿元—6.88亿元,同比增长10%—18%;经调整的非《国际财务报告准则》下归母净利润为7.75亿元—8.27亿元,同比增幅19%—27%。

报告期内,该公司非经常性损益约为-1.2亿元至-0.7亿元,较上年同期的-0.19亿元,下降约0.51亿元至1.01亿元,故预计归母净利润为5.65亿元—6.10亿元,下限与上年同期持平,上限则同比增加8%。

对于利润变动原因,该公司解释为,新业务尚在整合和投入阶段,利润率相对较低。同时,受疫情、相关业务人员超前投入以及通货膨胀影响,临床研发业务及海外业务盈利能力受限;且受国际宏观环境影响,公司部分中低风险银行理财产品收益大幅下降,也拉低公司利润率。

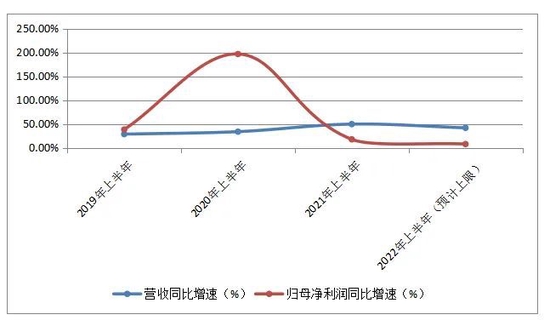

相比此前,2019年上半年至2021年上半年,康龙化成营收同比增速为28.80%、34.01%、49.81%;归母净利润、扣非后归母净利润的同比增速为38.51%、196.89%、17.93%和34.38%、132.66%、61.16%,利润增速显然大幅放缓。

且与可比公司相比,药明康德(维权)(603259.SH)今年上半年归母净利润增速73.29%、九洲药业(603456.SH)为69.69%、凯莱英(002821.SZ)预计为282.99%—305.97%、博腾股份(维权)(300363.SZ)为455%—465%,康龙化成的利润增速也逊色不少。

对此,该公司相关负责人向《投资时报》研究员表示,同行业企业在业务结构以及发展阶段有一定差异。目前,公司各业务板块均处于不同发展阶段,公司兼顾短期财务表现和长期战略发展,基于对短、中、长期的发展考虑,在巩固和增强短中期收入和利润增长的同时,积极布局中长期发展战略。

康龙化成2019年上半年至2022年上半年业绩同比增速(%)

临床CRO毛利率走低、新业务尚亏损

康龙化成的业务遍及全球,致力于协助客户加速药物创新,提供从药物发现到药物开发的全流程一体化药物研究、开发及生产服务。公司业务可分为实验室服务、CMC(小分子CDMO)服务、临床研究服务、大分子和细胞与基因治疗服务四大板块。

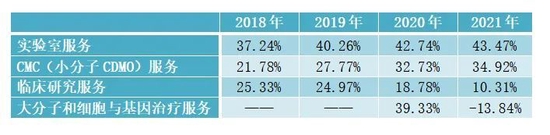

实验室与CMC服务是公司成熟业务线,两者合计贡献收入比超八成。且两业务发展较为稳健,毛利率也逐年提升,前者毛利率由2018年的37.24%提升至2021年的43.47%,CMC服务则由21.78%上升至34.92%。而临床研发、新业务大分子和细胞与基因疗法的业务发展显得“不同”。

《投资时报》研究员注意到,临床研发是公司于2016年通过收购Pharmaron UK Limited后进入该领域。2017年,公司收购Pharmaron ABS, Inc.(曾用名Xceleron Inc.)和Pharmaron CPC, Inc.,业务得以快速发展。为进一步布局国内市场,2019年,该公司又并购南京思睿生物科技有限公司、投资入股提供第三方独立临床现场管理服务的SMO公司北京联斯达医药科技发展有限公司(下称联斯达)。且在2020年6月,完成对联斯达的控股。

2021年5月,该公司成立康龙化成(成都)临床研究服务有限公司(下称康龙临床),通过它整合旗下各子公司和部门的临床研发能力。该年,康龙化成还先后收购恩远医药科技(北京)有限公司(下称恩远医药)、德泰迈(杭州)医药科技有限公司(下称德泰迈)及子公司,加强康龙临床在定量药理学、药物警戒、医学监查等方面能力。

但临床研发收入虽逐年上升,毛利率却呈下降趋势。2018年至2021年,该板块毛利率为25.33%、24.97%、18.78%、10.31%,四年下来已降15个百分点。对于毛利率较低,公司在2021年报中称,主要是人员超前投入所致。

《投资时报》研究员注意到,截至2020年末、2021年末,康龙化成从事临术CRO的员工分别为2208人、3357人,同比增加1652人、1149人。对于人员方面是否会继续加大储备?该公司相关负责人向《投资时报》研究员表示,2021年公司临床团队扩展较快,规模已达到地域覆盖、服务能力扩展需要,后续人员增长不会这么快。

新业务方面,2020年11月、2021年,该公司先后收购Absorption Systems LLC及全资子公司、Pharmaron Biologics (UK) Ltd(原名Allergan Biologics Limited);且在2020年初选定宁波杭州湾第二园区一期项目作为大分子药物开发和生产服务基地。但目前,新业务处于投入期,收入占比小、且亏损,2021年的毛利率为-13.84%。

对此,康龙化成相关负责人表示,在宁波第二园区大分子药物服务平台建设上,2022年公司将进一步发展药物发现阶段的大分子服务能力,扩大团队,引进更多的专业技术人才,拓展服务内容。同时,加快建设大分子生物药中试和生产车间,建立遵循最高级别的国际质量监管标准的质量体系,打造大分子CDMO服务平台,预计2023年完成GMP生产车间建设,建成后方可对外开展服务。

关于毛利率是否转正问题,前述负责人表示,作为公司中长期战略发展的大分子和细胞与基因治疗服务板块,目前公司还处于投入期。

康龙化成近年来各业务毛利率变动情况

并购下的高商誉

此外,康龙化成持续外延并购,也令商誉大增。

截至2020年末、2021年末、2022年3月末,该公司商誉分别为11.66亿元、20.96亿元、23.64亿元,同比增长473.65%、79.76%、101.60%,分别占年末总资产的9.79%、11.40%、12.67%。其中,2021年因收购Pharmaron Biologics (UK) Ltd、肇庆创药生物科技有限公司、恩远医药、中科灵瑞(湛江)生物技术有限公司(现更名为“康瑞泰(湛江)生物技术有限公司”)及德泰迈,形成商誉期末余额6.19亿元、0.24亿元、0.21亿元、0.70亿元、2.16亿元。

且2021年,康龙化成用于内部建设、外延并购的资本开支为20.93亿元、14.37亿元,同比上升59.05%、30.61%,合计为35.3亿元。在今年7月18日的投资者关系活动中,公司表示,今、明年大概资本性支出30亿元/年左右,包括国内实验室服务扩展,西安、重庆、青岛等地布局;大分子CDMO产能建设等。

一方面,资本性持续大支出,意味公司业务扩张中;另一方面,固定资产、无形资产等作为资本性支出,随着为企业提供的效益,需分期转为费用,诸如固定资产折旧、无形资产摊销等,从而给利润带来一定影响。

炒股开户享福利,入金抽188元红包,100%中奖!