连踩三条红线,净负债率187%!阳光100中国遭遇非住宅去化难丨财报AlphaGo

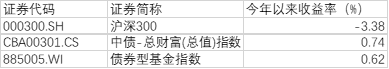

数据显示,阳光100中国扣除合同负债后的资产负债率为76.19%,净负债率高达187%,而现金短债比仅为0.24,“三条红线”全部踩中

《投资时报》研究员王子西

年报季期间,房企“降档”成为主旋律。然而,在一片“降档”声中,中小房企却显尴尬。

近日,阳光100中国控股有限公司(下称阳光100中国,2608.HK)披露年度业绩。数据显示,其扣除合同负债后的资产负债率为76.19%,净负债率高达187%,而现金短债比仅为0.24。

显然,其不仅触及“三条红线”,净负债率与现金短债比与融资监管要求还相去甚远。相关公告显示,其于2021年1月29日发行的于2023年到期的1.2亿美元优先票据,年利率为12.0%。相对其2020年、2021年到期的优先票据,年利率已有走高趋势。高负债、融资成本又高,这对于阳光100中国而言,无疑是“雪上加霜”。

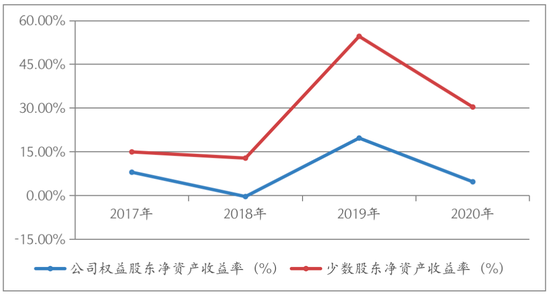

值得注意的是,2020年其业绩也出现滑坡,收入与年度溢利“双降”。但相较其年度溢利同比减少60.1%而言,其少数股东应占年度溢利同比下滑仅40.02%。不仅如此,如若再用净资产收益率来衡量回报率,截至2020年12月31日,其少数股东的净资产收益率(摊薄)为30.35%,远高出公司权益股东的净资产收益率(摊薄)近26个百分点,而此现象已经延续几年。

此外,截至2020年末,该公司商用物业及车库的合约销售金额为28.95亿元,远没有完成占比50%的销售任务。而且,其非住宅产品库存或达95亿元,按照2020年销售情况,去化时间或达3年。

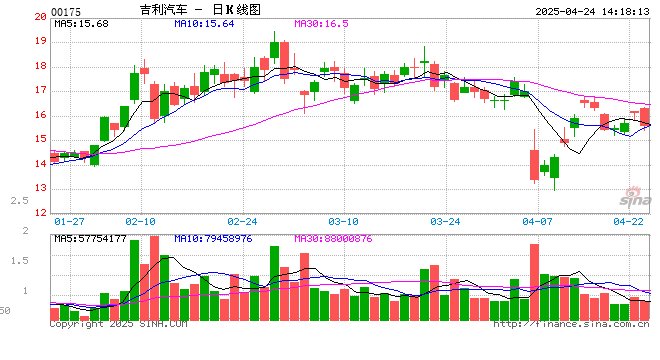

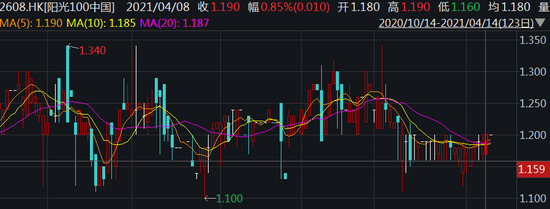

截至2021年4月15日,其股价收盘于1.20港元/股。事实上,今年以来,其股价多在1.15港元—1.34港元/股之间小幅震动,赚钱效应不佳。

阳光100中国近半年股价走势(单位:港元)

数据来源:Wind

年度溢利下挫6成

业绩显示,2020年,阳光100中国的收入与毛利润分别为57.60亿元、15.30亿元,同比减少30.5%和27.2%;年度溢利为12.84亿元,同比减少60.1%。对于其业绩的大幅下滑,市场反应平平。业绩披露当天,其股价收盘于1.18港元/股,与前一个交易日持平。

事实上,早在2021年3月下旬,该公司就已经公告称,由于出售收益确认减少以及疫情影响,投资物业的估值收益减少以及交房滞后导致确认收入减少,故年度溢利将减少超过50%。

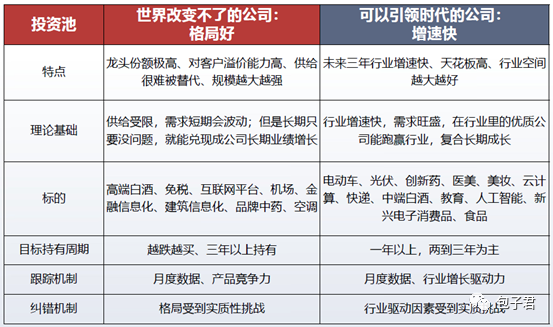

不过,值得注意的是,相比阳光100中国年度溢利遭受的重挫,其少数股东(非控股权益)应占年度溢利的下滑幅度并没有那么大,反倒是其公司权益股东的应占年度溢利受到的影响有过之而无不及。业绩显示,2020年阳光100中国权益股东、少数股东的应占年度溢利分别为4.38亿元、8.46亿元,对比上年数据可以发现,两项指标分别同比下滑75.73%、40.02%。

很明显,2020年,该公司权益股东应占年度溢利不仅约是少数股东的一半左右,而且相较少数股东应占年度溢利仅下滑四十个百分点而言,其公司权益股东应占年度溢利的下挫幅度更大,近于八成左右。

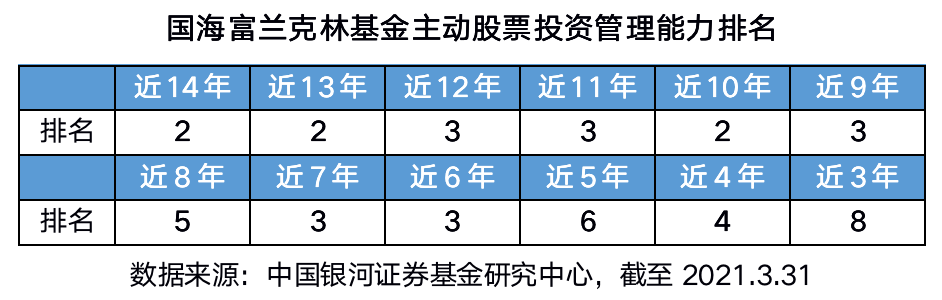

如若再用净资产收益率(ROE)来衡量回报率,可以发现,其公司权益股东的净资产收益率也远低于少数股东的ROE。其资产负债表显示,截至2020年12月31日,阳光100中国权益股东应占权益总额为93.83亿元,少数股东权益为27.87亿元。粗略计算可知,其公司权益股东、少数股东的净资产收益率(摊薄)分别为4.67%、30.35%。也就是说,少数股东的ROE远高出近26个百分点。

事实上,此现象已经存在多年。《投资时报》研究员查阅以往年报注意到,2017年至2019年,该公司权益股东应占年度溢利分别为5.93亿元、-0.30亿元、18.05亿元,少数股东应占年度溢利为2.56亿元、2.73亿元和14.10亿元。截至各年度末,其公司权益股东权益总额为74.47亿元、74.75亿元和91.67亿元;少数股东权益为17.15亿元、21.33亿元、25.81亿元。

粗略计算,2017年至2019年,其公司权益股东的净资产收益率(摊薄)分别为7.96%、-0.40%、19.69%;而少数股东的ROE为14.93%、12.80%、54.63%,均高出前者,而且2019年超出近35个百分点。

阳光100中国近几年公司权益股东及少数股东净资产收益率(摊薄)(单位:%)

数据来源:公司年报

非住宅产品去化弱

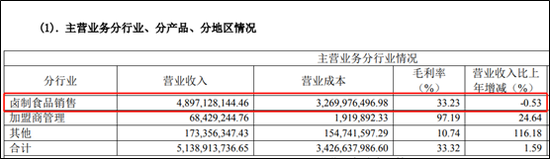

事实上,作为一家中小型房企,近几年来阳光100中国的业务起色并不大。2017年至2019年,其合约销售金额(含轻资产运营项目)分别为106.08亿元、120.96亿元、103.38亿元。时至2020年,该数据为105.30亿元,仅比上年增加1.9个百分点。也就是说,经过四年的发展,其合约销售金额大多在“百亿元”冒头。

值得注意的是,2017年,该公司曾表示,非住宅产品有着较大的市场容量,此领域尚无垄断性企业品牌,故欲发展非住宅产品项目。不过,从合约销售金额来看,2017年至2019年,其非住宅类产品实现合约销售分别为26.70亿元、36.04亿元、51.34亿元,显然,直到2019年,其非住宅类产品的合约销售占比才提升至50%左右。

然而,阳光100中国的“转型之路”走得并不顺畅。业绩公告显示,2020年其住宅实现合约销售金额76.35亿元,较上年增长46.7%;而其商用物业及车库的合约销售为28.95亿元,远低于上年同期的销售水平,合约销售占比仅为27.5%。

不仅如此,根据其业绩公告,2020年该公司存货中非住宅产品占比为50%以上;而截至该年底,其产品库存达到190亿元。简单计算可知,其非住宅类产品库存或达95亿元,几乎是本年度合约销售金额的3.3倍。如若按照其2020年的销售情况,其商用物业及车库的去化时间或达三年之久。

净负债率高达186.8%

另外,从负债端来看,截至2020年12月31日,阳光100中国的合同负债为98.41亿元,总资产、总负债约为511.17亿元、389.47亿元,也就是说,扣除合同负债后的资产负债率为76.19%。其贷款和借款总额为263.71亿元,现金及现金等价物、受限制存款分别为30.72亿元、1.16亿元,权益总额为121.70亿元,如若拿贷款和借款总额减去现金及现金等价物、受限存款,再与权益总额相除,2020年该公司净负债率高达186.8%;而现金短债比仅为0.24。

显然,2020年度的“三道红线”阳光100中国不仅全部命中,而且,净负债率与现金短债比与融资监管要求相比,更是相差甚远。事实上,该公司在年报中也表示,其面临严峻的外部调整形势,同时非住宅产品融资渠道收紧。

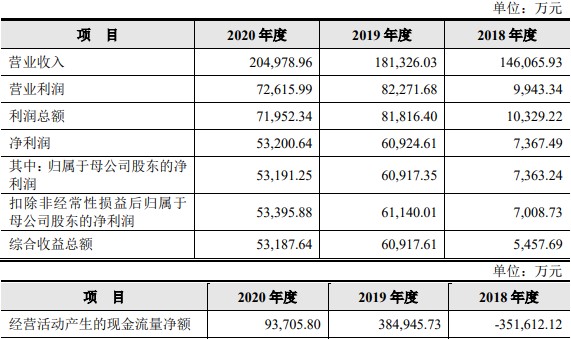

不过,值得注意的是,2018年至2020年,阳光100中国向第三方提供的贷款(即预付款)分别为30.29亿元、28.52亿元和25.93亿元。截至2020年12月31日,提供予第三方贷款的减值亏损为1.26亿元,较上年增加22.79%。实际上,2018年、2019年,该指标分别为9.02亿元、1.02亿元,也就是说,三年合计减值亏损约11.3亿元。

此外,2020年,其应收账款及应收票据为8.78亿元,同比减少5.58%。按照账龄,6个月内的约为0.37亿元,6个月至1年约为0.13亿元,1年以上为8.29亿元。也就是说,近94.41%的应收账款及应收票据,是一年以上的账龄。对于其向第三方提供贷款的风险评估,以及应收款项是否存在收回风险、是否考虑加大一年以内应收账款及应收票据的比重,《投资时报》研究员电邮沟通提纲至该公司相关部门,但截至发稿,尚未收到回复。

阳光100中国近三年向第三方预付款情况

数据来源:公司年报