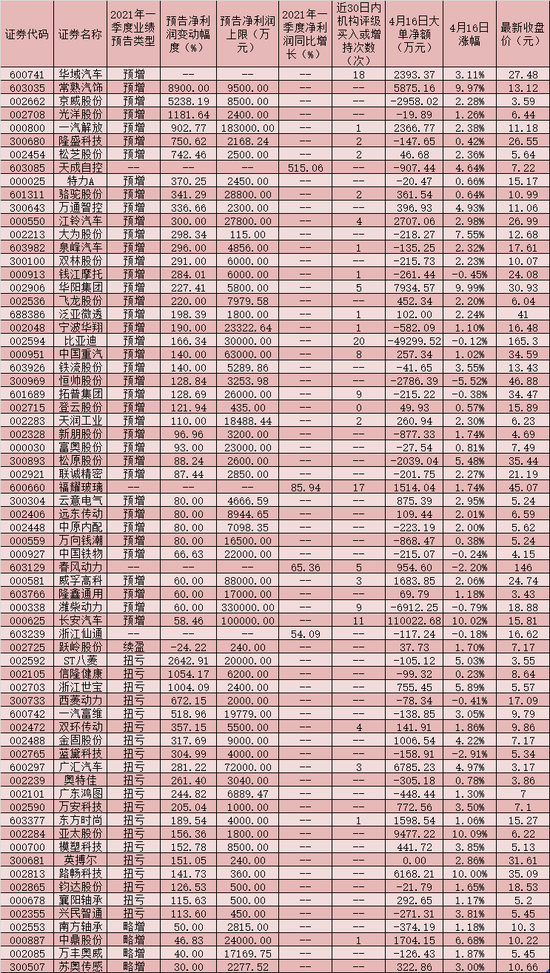

来源:财富大侦探

作者|郡主

编辑|日日

进入2021年以来,金鹰基金积极发行三只基金(包括合并基金)——金鹰新能源混合(A、C)、金鹰年年邮益一年持有混合(A、C),还有一只偏债混合型基金——金鹰民富收益混合。

这四只基金只能说是姗姗来迟,其早已错过了2020年最猛的新基金发行机会。在2020年,金鹰基金仅发行了两只基金,分别是在2020年8月3日发行金鹰内需成长混合(A、C)、在2020年12月31日发行金鹰责任投资混合(A、C)。

其中,金鹰内需成长混合已经上演了持有人“跑路”的局面。天天基金网数据显示,截至2020年12月31日,金鹰内需成长混合A期末净资产5.88亿元,比上期减少48.84%,金鹰内需成长混合C,期末净资产0.84亿元,比上期减少41.27%。

基金发行规模一定程度上是基金公司实力的象征。成立于2002年的金鹰基金是老牌公募公司,就管理规模而言,与同一批次获批成立的基金公司中,金鹰基金已略显落后。

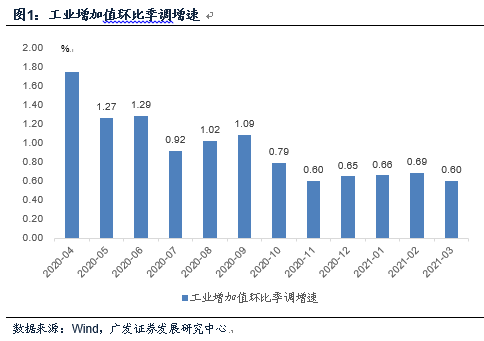

在2020年,股票型、混合型基金等主动权益类基金赚得盆满钵满。不过,侦探哥(微信公号:财富大侦探 ID:Caifudazhentan007)注意到,金鹰基金似乎错失了这一机遇。

数据显示,截至2021年4月10日,金鹰基金旗下共有75只基金合计规模约445.15亿元,其中货币型基金规模为221.23亿元,几乎占据半壁江山。未来,金鹰基金如何发展,才能不落人后呢?

货币基金占半壁江山

21世纪初始两年成立的6家券商系公募中,如今各有各的辉煌和特长,例如易方达基金已成长为公募行业的“参天大树”,银华基金(博客,微博)、万家基金、融通基金和长城基金(博客,微博)也均已实现总规模超千亿元,非货币规模在千亿附近的成果。

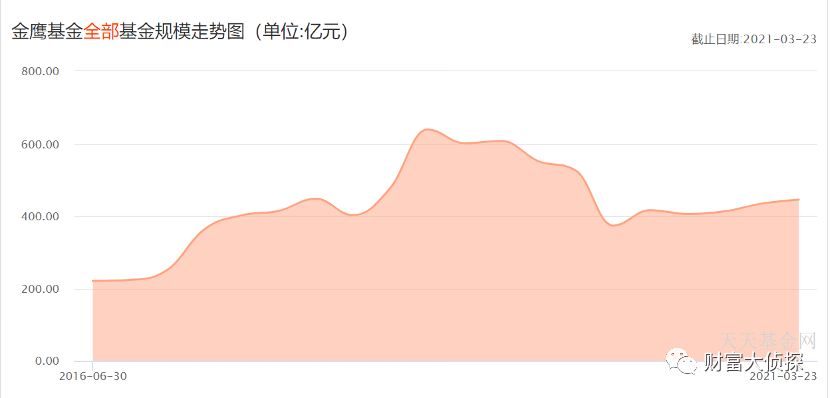

数据显示,金鹰基金虽然也在起初长达十余年的蛰伏后,自2014-2018年期间实现“十倍规模”的增长,一度接近640亿元,但之后则迎来再度的波动下滑。

(截图日期:2021年4月10日,来源天天基金网)

(截图日期:2021年4月10日,来源天天基金网)数据显示,2018年9月30日时期,金鹰基金总规模达到高点639.18亿元,随后规模有下滑,而截至2021年4月10日,公司的基金管理规模为445.15亿元。

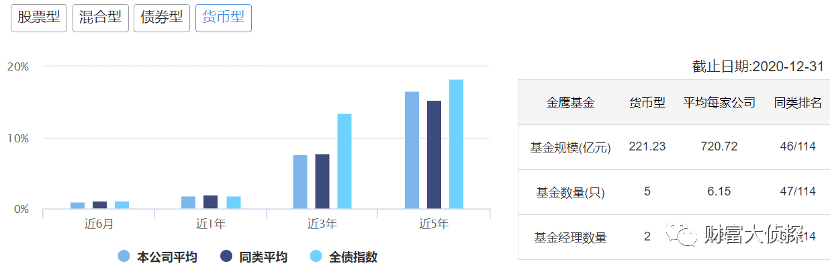

(截图日期:2021年4月10日,来源天天基金网)

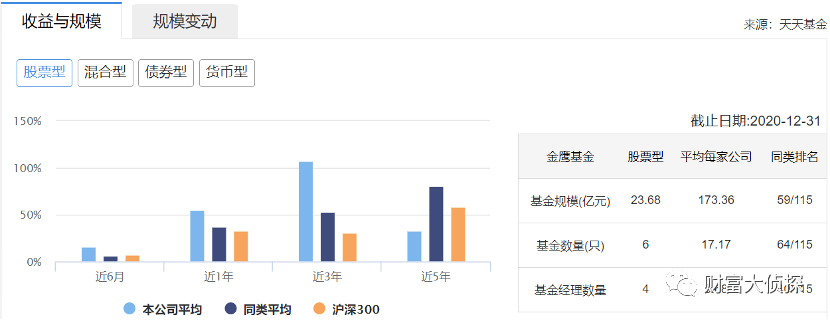

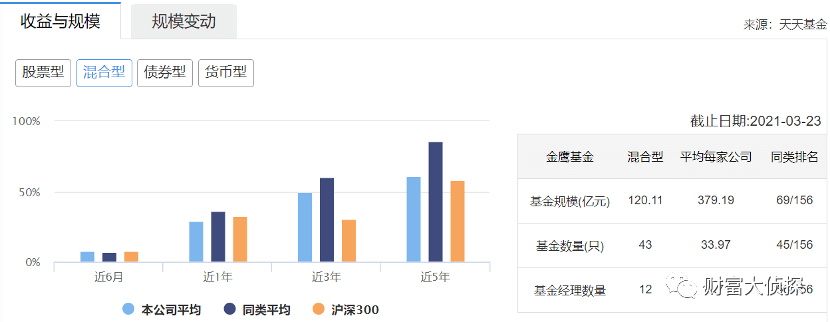

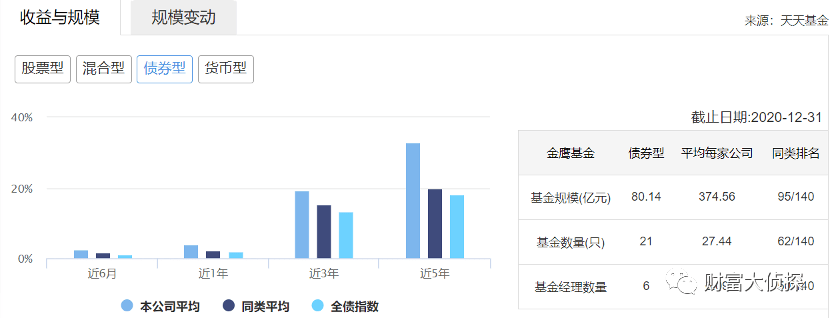

(截图日期:2021年4月10日,来源天天基金网)从数据可以看到,货币型基金和混合型基金是金鹰基金的重点所在。数据显示,截至2020年12月31日,金鹰基金的货币型基金管理规模为221.23亿元,在同类排名中位于腰部位置。

而股票型基金(截至2020年12月31日)、混合型基金(截至2021年3月23日)、债券型基金管理规模(2020年12月31日)的管理规模分别为23.68亿元、120.11亿元、80.14亿元。

这意味着货币型基金占据了金鹰基金的半壁江山。

其实,2020年至2021年,金鹰基金募集了多个混合型基金,包括金鹰内需成长混合(A、C)、金鹰责任投资混合(A、C)、金鹰新能源混合(A、C)、金鹰年年邮益一年持有混合(A、C),还有一只偏债混合型基金——金鹰民富收益混合。

然而,数据显示,管理混合型基金并非是金鹰基金的长项。

(截图日期:2021年4月10日,来源天天基金网)

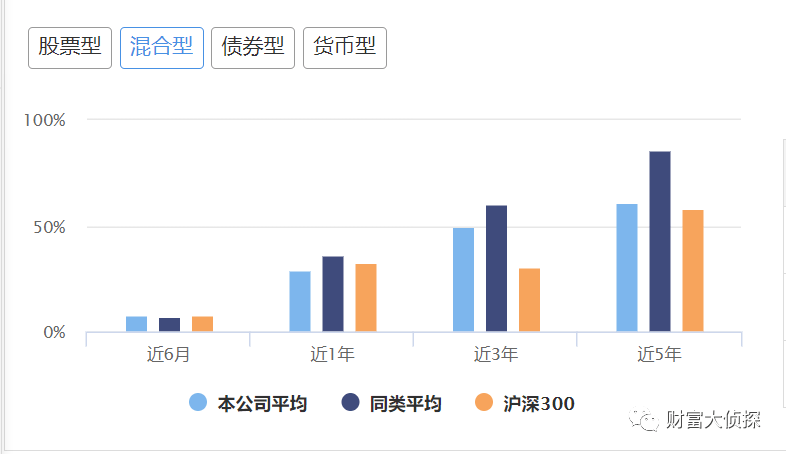

(截图日期:2021年4月10日,来源天天基金网)天天基金网数据显示,截至2021年4月10日,金鹰基金旗下混合型基金近1年、近3年、近5年的整体表现低于行业平均水平。

其中近1年来,金鹰基金混合型基金的收益率为28.82%,而同类平均为36.28%;近3年来,金鹰基金混合型基金的收益率为49.76%,而行业平均水平为59.97%;近5年来,金鹰基金混合型基金收益率为60.91%,而同类平均为85.48%。

这两年,在监管鼓励大力发展权益类基金,货币基金规模有序下降的市场背景下,依靠货基规模支撑,这已成为近年来金鹰基金发展历程中的“难言之隐”。

如今,金鹰基金发力混合型基金,还有机会吗?投资者会对金鹰基金有信心吗?这个可能还是个未知数。

新发基金经理林龙军能当大任吗?

天天基金网数据显示,截至2021年4月10日,金鹰基金2021年共发行三只基金,分别是金鹰新能源混合(A、C)、金鹰年年邮益一年持有混合(A、C),还有一只偏债混合型基金——金鹰民富收益混合。

其中金鹰年年邮益一年持有混合(A、C)和金鹰民富收益混合的基金经理为林龙军。

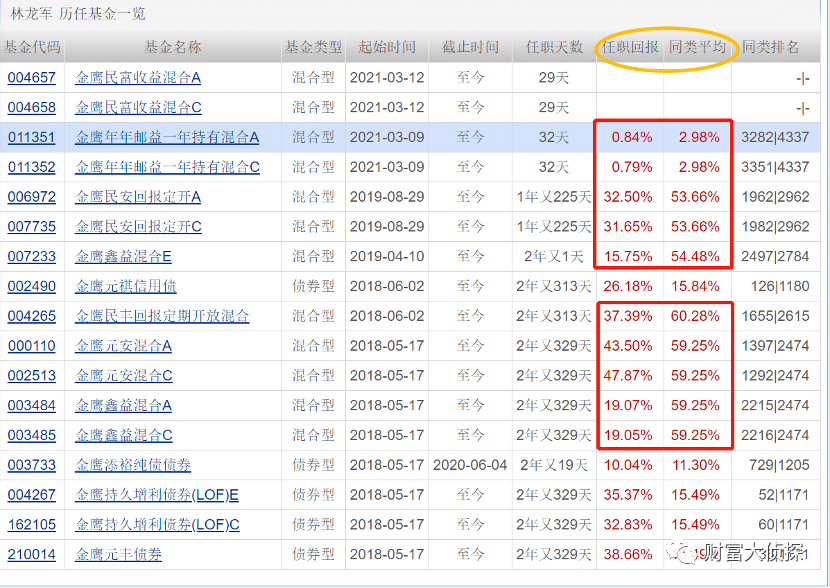

公开资料显示,林龙军2018年3月加入金鹰基金管理有限公司。2018年5月起担任金鹰持久增利债券型证券投资基金(LOF)、金鹰添裕纯债型证券投资基金、金鹰鑫益灵活配置混合型证券投资基金、金鹰元安混合型证券投资基金、金鹰元丰债券型证券投资基金基金经理。2018年6月起任金鹰元祺信用债债券型证券投资基金、金鹰民丰回报定期开放混合型证券投资基金基金经理。

2019年8月起任金鹰民安回报一年定期开放混合型证券投资基金基金经理。2021年3月起担任金鹰年年邮益一年持有期混合型证券投资基金基金经理。

天天基金网数据显示,单就混合型基金而言,林龙军的整体表现跑输行业同类平均水平。

(截图日期:2021年4月10日,来源天天基金网)

(截图日期:2021年4月10日,来源天天基金网)其中,截至2021年4月10日,金鹰鑫益混合E任期回报为15.75%,同类平均回报为54.48%;金鹰鑫益混合A的任期回报为19.07%,而同类平均回报为59.25%;金鹰鑫益混合C的任期回报为19.05%,而同类平均为59.25%。此外,金鹰民安回报定开A、C的任期回报分别为32.5%、31.65%,同类平均均为53.66%。金鹰民丰回报定期开放混合的任期回报为37.39%,而同类平均为60.28%。

一句话说明,就是林龙军过往管理混合基金的业绩来看,无论是近段时间发行的,还是已经管了一年多甚至两年多的混合基金,大部分的业绩远远比同类产品平均业绩差!基民能够信任他吗?反正,这样的业绩很难劝服侦探哥(微信公号:财富大侦探 ID:Caifudazhentan007)

金鹰基金在2020年设立的基金表现也不尽如人意。2020年,金鹰基金发行了两只基金,分别是在2020年8月3日发行金鹰内需成长混合(A、C)、在2020年12月31日发布金鹰责任投资混合(A、C)。

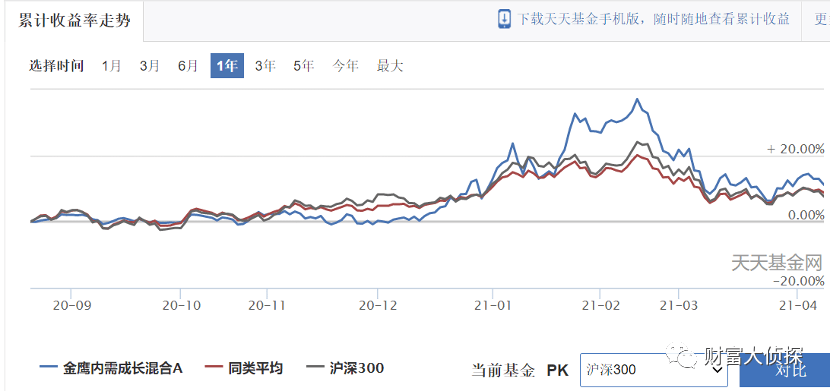

(截图日期:2021年4月10日,来源天天基金网)

(截图日期:2021年4月10日,来源天天基金网)数据显示,截至2021年4月10日,金鹰内需成长混合A基金成立以来给持有人带来的收益为11.18%,基金规模为5.88亿元。今年以来,这个基金的业绩也很一般。

(截图日期:2021年4月10日,来源天天基金网)

(截图日期:2021年4月10日,来源天天基金网)数据显示,金鹰内需成长混合A遭遇了持有人的大规模减持。天天基金网数据显示,截至2020年12月31日,金鹰内需成长混合A期末净资产5.88亿元,比上期减少48.84%。同期,金鹰内需成长混合C,期末净资产0.84亿元,比上期减少41.27%。

要知道,金鹰内需成长混合A在2020年8月成立的时候,规模达到了11.5亿元;金鹰内需成长混合C成立之初的规模也有1.43亿元。其实在2020年年中到年末这段时间,是有比较好的行情的,但是为什么基民赎回那么多呢?

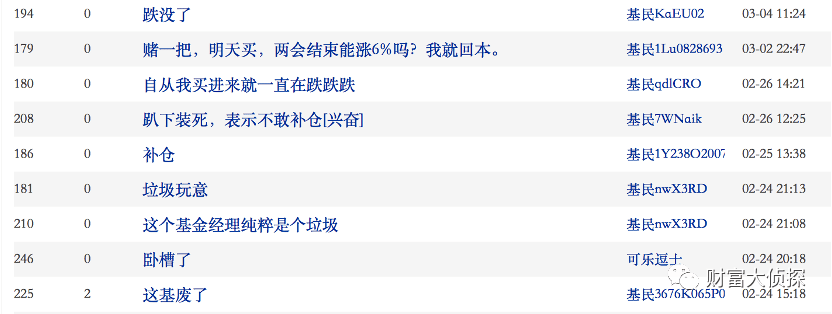

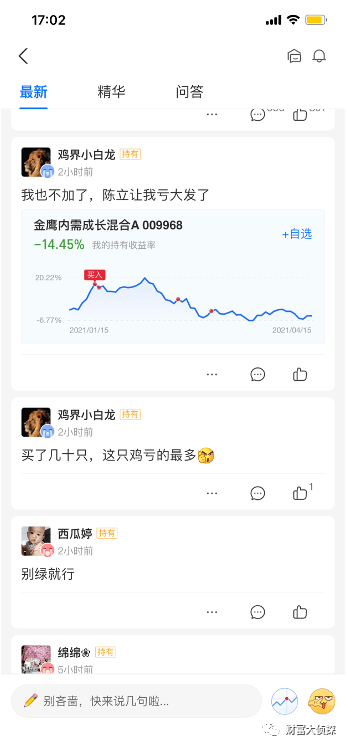

也许基民的评论给出了答案。在天天基金网上,在这个产品的页面下面,几乎都是基民的各种谩骂。

(截图日期:2021年4月16日,来源天天基金网)

(截图日期:2021年4月16日,来源天天基金网)在支付宝上的评价也不容乐观!基民的亏损非常严重。那么,你或许就能猜到,为什么这只基金经历了A股半年的牛市,规模不但没有增加,反而被赎回很多了!为什么呢?业绩差可能是原因之一吧!

(截图自支付宝,2021年4月16日)

(截图自支付宝,2021年4月16日)迷你基金多

投资总监王喆能力让人担忧

公募基金全面出圈的背景下,不少新基民把基金当股票炒,甚至网上出现了“七日炒鸡法”。

但也有基民常常被洗脑的一句箴言是:基金不是股票,不应该过多关注基金的短期波动,比如一个礼拜、一个月或者半年,而是将持有周期拉长到3年、5年。

不过,这要看你买到什么样的产品!因为拉长时间来看,一些产品业绩亮眼的同时,也有部分基金业绩垫底。如果买到短期业绩很差,长期也很差的产品,可以说是不仅赔了钱,也赔了时间,别人大牛市赚钱,你几轮大牛市下来也在亏钱。

金鹰基金旗下多只迷你基金的存在就拉低了公司在行业的咖位,而业绩更是给持有人“添堵”。

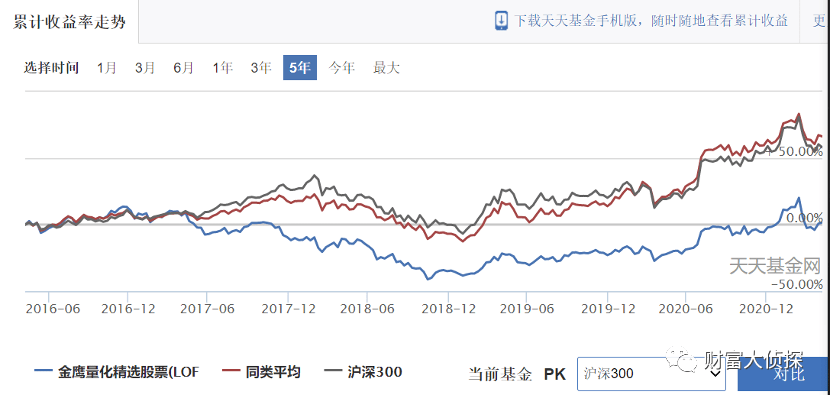

(截图日期:2021年4月10日,来源天天基金网)

(截图日期:2021年4月10日,来源天天基金网)金鹰量化精选股票(LOF)成立于2012年6月5日,初期资产管理规模为3.41亿元,2012年6月30日该基金达到成立的最大规模,为4.45亿元。不过,截至2021年4月10日,该基金的管理规模已经缩水至0.09亿元,成为金鹰基金中规模较小的股票型基金之一。

在管理规模缩水背后,是让投资人失望的业绩表现。天天基金网数据显示,截至2021年4月9日,该基金单位净值为0.967,成立以来累计给持有人带来的收益为56%。

(截图日期:2021年4月10日,来源天天基金网)

(截图日期:2021年4月10日,来源天天基金网)即使是拉长投资周期来看,该基金的投资回报曲线更是表现不佳。天天基金网数据显示,自2017年6月份以来,截至2021年4月10日,近四年来,金鹰量化(LOF)的持续表现低于同类平均水平,并且也跑不赢沪深300,差距相当大!

(截图日期:2021年4月10日,来源天天基金网)

(截图日期:2021年4月10日,来源天天基金网)频繁的基金经理变更让该基金充满了变数。天天基金网数据显示,过去的8年多时间,该基金频繁更换基金经理,总计有7位基金经理经手该基金。其中林华显和张永东共同执掌2年又185天,黄艳芳执掌该基金2年又291天,其余的任期内,基金经理几乎是走马观花,最短的执掌时间仅为1天,均不超过1年。

试问,难道该基金已经成为金鹰基金的练兵场了吗?如此频繁的更换基金经理如何给投资者带来稳定长期收益?

(截图日期:2021年4月10日,来源天天基金网)

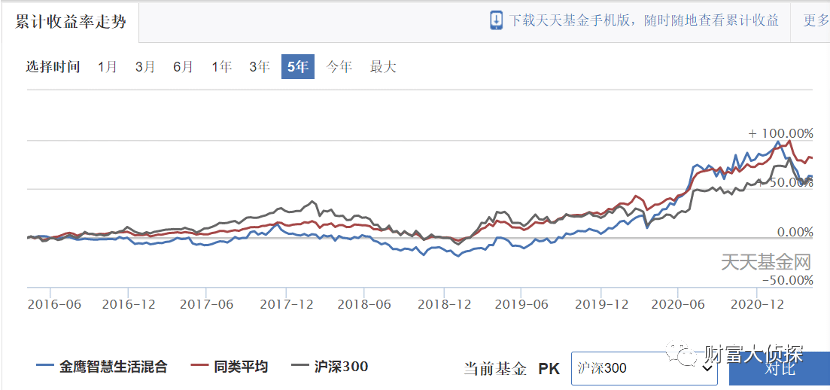

(截图日期:2021年4月10日,来源天天基金网)金鹰智慧生活混合成立于2016年3月23日,截至2021年4月10日,该基金成立以来给持有人带来的收益为62.5%。截至2020年12月31日,该基金管理规模仅为0.14亿元,为金鹰基金旗下又一只迷你基金。

(截图日期:2021年4月10日,来源天天基金网)

(截图日期:2021年4月10日,来源天天基金网)数据显示,该基金自成立以来,大部分的时间内是跑输同类平均水平。业绩这样的表现,基民们自然用脚投票,该基金成立的时候有2.73亿元的规模,事到如今,规模不断下滑,持有人陆陆续续大比例赎回。

(截图日期:2021年4月10日,来源天天基金网)

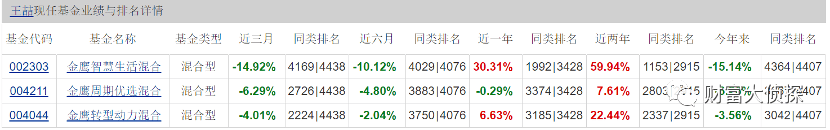

(截图日期:2021年4月10日,来源天天基金网)目前,该基金的基金经理为王喆。公开资料显示,王喆2014年11月加入金鹰基金管理有限公司,现任权益投资部总监、金鹰转型动力灵活配置混合型证券投资基金、金鹰周期优选灵活配置混合型证券投资基金基金经理。2020年1月4日起任金鹰智慧生活灵活配置混合型证券投资基金的基金经理。曾任金鹰红利灵活配置混合型证券投资基金的基金经理。

(截图日期:2021年4月10日,来源天天基金网)

(截图日期:2021年4月10日,来源天天基金网)如上图所示,数据最直观的呈现出来,王喆所执掌的三只基金排名近年来的业绩在同类排名中已经属于靠后的位置。

公开的数据表明他的累计任职时间已经超过了6年,他目前在公司所管理的基金包括金鹰智慧生活、金鹰转型动力、金鹰周期优选等三只,但三只基金合计的规模仅仅为2.87亿元。

试问:作为从业时间较长的基金经理王喆去管理这样一支基金,仅取得这样的业绩,会让持有人相信持有他的基金能实现长期稳定回报吗?

2020年年底,金鹰基金业绩不好可能被“炒鱿鱼”。

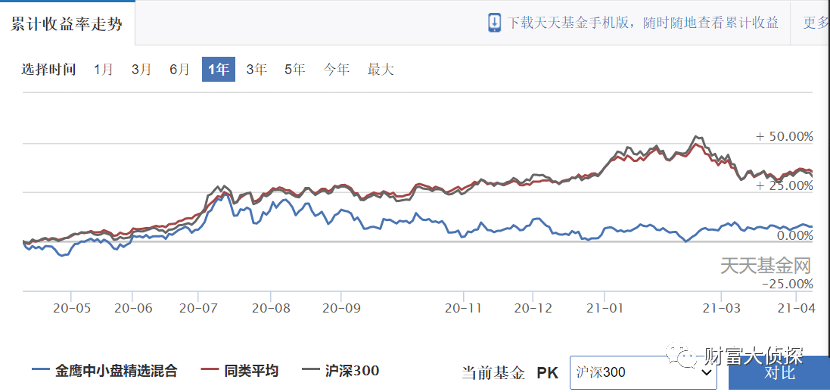

2020年12月31日,金鹰基金发布了《关于金鹰技术领先灵活配置混合型证券投资基金基金经理变更的公告》等公告,公司称旗下的基金经理吴德瑄将不再担任金鹰技术领先、金鹰元禧、金鹰中小盘精选(162102)的基金经理,由此吴德瑄也就不再管理金鹰基金旗下的任何产品。

(截图日期:2021年4月10日,来源天天基金网)

(截图日期:2021年4月10日,来源天天基金网)数据显示,吴德瑄执掌的基金收益率表现太伤持有人的心。其中金鹰技术领先灵活配置混合A、C在任职期间的回报分别为-27.12%、-28.71%。吴德瑄执掌金鹰中小盘精选混合1年又25天,收益率仅为30.88%。

(截图日期:2021年4月10日,来源天天基金网)

(截图日期:2021年4月10日,来源天天基金网)天天基金网数据显示,自2020年4月份至2020年12月份,金鹰中小盘精选混合的收益率整体跑输同类平均水平,还跑输沪深300,差距很大。吴德瑄或成为因业绩差而被迫下课的基金经理。

大股东变更之后管理频繁“换血”

金鹰基金官网显示,公司于2002年成立,总部设在广州,注册资本5.102亿元人民币。股东包括东旭集团有限公司、广州越秀金融控股集团股份有限公司、广州白云山(600332,股吧)医药集团股份有限公司,分别持有66.19%、24.01%和9.8%的股份。

回顾金鹰基金的发展历程,侦探哥了解到,成立之初,广州证券(现中信证券(600030,股吧)华南股份有限公司)以40%的持股比例占据第一大股东之位。2017年,东旭集团入主金鹰基金,成为第一大股东。

在股东出现变更背后,金鹰基金也面临着管理层的不断“换血”。

据证监会信息披露数据显示,自2018年至今,金鹰基金旗下累计发布了数十条高管新任和离任公告,涉及职位包括董事长、总经理、副总经理、督察长、首席信息官等。

其中,作为基金公司“掌门人”的总经理更是连换两任。先是2018年12月,带领金鹰基金规模增长至600亿元以上的总经理刘岩因个人原因离任。随后,在工银瑞信、安信、东方等多家基金公司有着产品开发和量化投资经验的刘志刚于2019年3月新任总经理。但不足一年,即2020年1月,刘志刚也因个人原因离任。

公开信息显示,金鹰基金原副总经理姚文强于今年3月新任总经理一职,东旭集团副总裁王铁则在今年4月新任董事长。同时,公司原董事长,也就是金鹰基金第一大股东东旭集团董事长李兆廷因工作安排离任。

公募基金高管频繁变动,可能造成公司经营受到比较大的影响。由于高管变动会需要一段时间进行磨合,因此,对公司的销售和投资都可能会造成影响。

当前公募基金市场的马太效应越发明显,大型基金公司更容易发行产品,而中小型机构发行产品则越来越困难。一方面是渠道维护难,另一方面品牌口碑和业绩上的缺陷也比较明显。

金鹰基金的未来,或许并不乐观。