来源:华夏时报网

铁打的基金公司,流水的基金经理。近两个月来,又现基金经理离职小高峰。

Wind数据显示,截至4月30日,近两月已有37家基金公司离任基金经理43人,而去年同期,共28家基金公司32位基金经理离任。此外,今年年初至今已有82位基金经理离任,涉及64家基金公司,行业人才流动呈现加速状态。

德邦基金首席市场分析师吴煊向《华夏时报》记者表示,公募基金近3年来实现了超常发展,基金管理规模迅速从13万亿增加到21万亿,伴随着基金行业的全面爆发,基金高管和基金经理也面临着更多的选择,这里面既有基金公司阶段性发展目标变化的适应性要求,同时也有对于个人谋求新的发展平台的双向选择,同时由于基金经理投资能力千差万别,会面临更多的选择。

基金公司人才流动加速

又是一年“金三银四”跳槽黄金期,公募基金行业同样如此。

Wind数据显示,截至4月30日,今年以来已有82位基金经理离任,涉及64家基金公司。其中北信瑞丰基金、国投瑞银基金、前海开源基金年内均有3位基金经理离任,是离任基金经理数最多的基金公司。此外,博时基金、泓德基金、嘉实基金、华泰柏瑞基金、凯石基金、农银汇理基金、银华基金、长信基金等基金公司均有2人离职。

事实上,进入3月份以来,Wind数据显示,截至4月30日,近两月已有43名基金经理离任,涉及37家基金公司,而今年前两个月,离任的基金经理数量仅为39位。对比来看,近一个多月以来公募基金经理离任更加频繁,行业人才流动呈现加速状态。

其中,前海开源基金年内离职的3位基金经理均在4月份离职,潭荐丰、丁尧、史程分别于4月9日、4月22日和4月26日离任。值得一提的是,丁尧于2020年9月4日和当年9月9日成为前海开源嘉鑫灵活配置混合、前海开源股息率100强等权重股票基金经理,今年1月7日成为前海开源优势蓝筹股票基金经理,至4月22日离职,丁尧基金经理任职年限不足1年。

离职的基金经理中不乏比较知名的老将。4月8日,广发基金发布多条基金经理变更通知,旗下固收老将、债券投资部总经理谢军同时卸任多只产品。其中就包括其管理了13年14天的广发增强债券,资料显示,该基金自2008年成立时,一直是谢军在管理。至谢军离任时,广发增强债券的回报率达92%,是其管理的回报最高的产品。

截至4月8日离任时,谢军在广发基金任职已经长达14.58年,基金公告显示,是因个人原因选择离任。

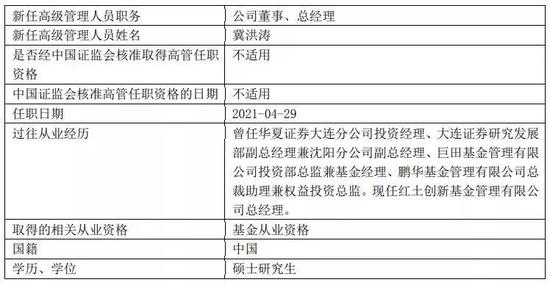

除基金经理外,今年基金行业高管变更也持续频繁。Wind数据显示,2021年已经出现了103位基金高级管理人员变更,涉及63家基金公司,其中涉及董事长、总经理职务的分别达到20人、33人,变动的公司分别为10家、17家。

对于上述现象,资深人力资源服务专家汪张明在接受《华夏时报》记者采访时表示,专业公司高管离职一般原因常见是谋求更好的发展,尤其在一个较好的发展期,对人才的需求较大,人才合理流动属于常态,另外一方面是企业自身发生变动带来高管的更迭。对于基金公司来讲,发展才是硬道理,追求高管稳定意义不大。行业大增长、在不侵害原雇主利益的前提下,人才流动比例增长会促进行业发展。

中小型公司人才压力大

从离职原因看,主要分为主动跳槽和被动离职,特别是今年以来公募基金业绩承受较大压力,不少中小基金公司旗下产品还一直受份额缩水困扰,或许是造成人事变更频繁的主要原因。

有业内人士向记者表示,每年基金公司发完年终奖,就是基金经理离职的高峰期。除了主动跳槽,不排除有被动离职的可能性。如果考核周期为一年的话,基金经理的压力会很大。有基金公司告诉记者,考核周期分为一年、滚动三年、滚动五年不等,灵活的考核机制和考核周期可以让基金经理们都松一口气,不必为追求一年短期的业绩而调仓冲业绩。

尽管大多数离职的基金经理未透露去向,记者在采访中发现,业绩比较好的基金经理选择则更多,“伴随着基金行业的全面爆发,基金高管和基金经理也面临着更多的选择,这里面既有基金公司阶段性发展目标变化的适应性要求,同时也有对于个人谋求新的发展平台的双向选择,同时由于基金经理投资能力千差万别,会面临更多的选择。”德邦基金首席市场分析师吴煊向《华夏时报》记者表示。

一般而言,这些选择主要分为三种:一是创办私募基金或者投奔私募基金;二是跳槽到其他规模更大、排名更考前的公募公司;三是跳槽去资管行业的其他类别公司,如银行理财子公司等。

从基金经理离职涉及的基金公司看,离任的基金经理多集中在中小型公募。记者梳理发现,其中,涉及基金经理离职的基金公司中有53家基金公司均为中小型基金公司,且离职基金经理数量最多的三家基金公司均为中小型基金公司,规模排名前二十的基金公司中仅10家有基金经理离职。

以嘉合基金为例,半年多时间先后有4名基金经理离职,目前在任基金经理只有7名。一方面是较大规模的人才流失,另一方面是是规模的停滞不前。官网信息显示,嘉合基金成立于2014年8月,经历了近7年的发展,目前这家基金的资产管理规模为194.72亿元,相比2018年三季度345.5亿元的“高光时刻”更是已经缩水一半。同样排名靠后的凯石基金面临着相似的窘境,梁福涛、王磊两位基金经理分别于3月11日、12日离任,此前,两位基金经理分别管理过凯石源、凯石沣两只混合基金。目前凯石源已经因为规模问题清盘了,年报数据显示,凯石沣规模仅0.42亿元。

当前国内基金公司马太效应强化,越来越呈“头部化”特征,大量中小基金公司面临教大生存压力,人才流失就是这一趋势的缩影。“对于基金公司而言,核心投研人员就是其核心竞争力,一般而言,除了必要的激励政策之外,建立合理的股权激励机制也是留住人才的重要手段。”吴煊表示。

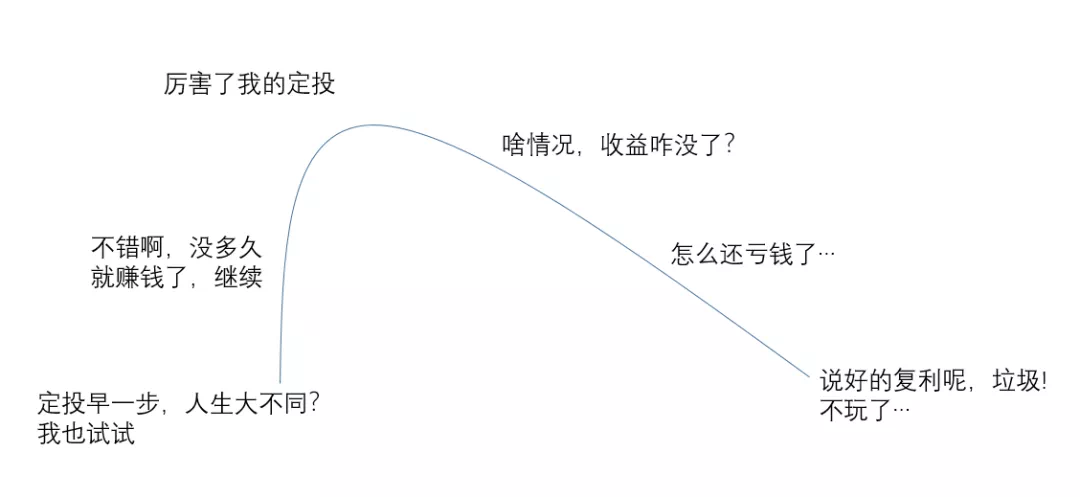

主动基金经理离职可能对基金产生影响,当看好的基金经理离职后,投资人应如何应对?对此,吴煊认为,投研核心人员的变动短期内会直接影响到基金产品的投资业绩,投资者需要密切留意此类人员的变更信息,需注意短期基金投资风格和操作风格等发生的变化。