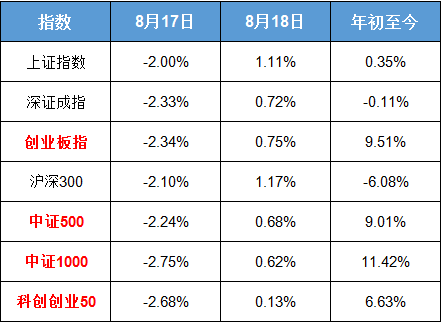

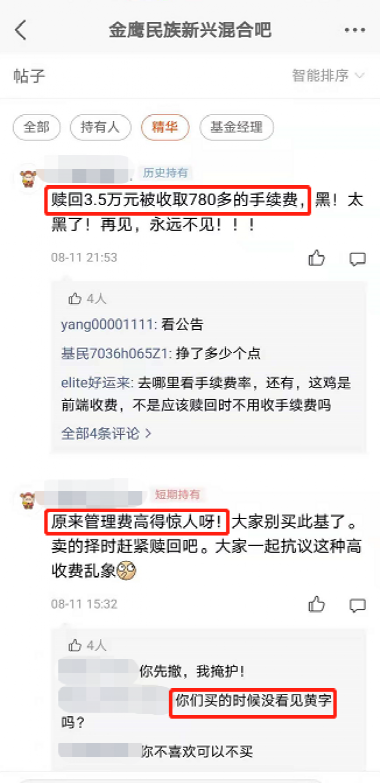

今年以来,沪深300震荡下挫了7.68%,宽幅的震荡,越来越震荡。而如果你选择的是国泰程洲管理的国泰聚信价值,基金净值已经接连创出了多次新高。

数据来源:Wind,2021/1/4 – 2021/7/30

过段时间,由基金经理程洲领衔的国泰兴泽一年持有期混合基金(A类代码:012173,C类代码:012174)即将发行,新基金有哪些新看点,我们已经划好了重点——

1. 国泰兴泽是一只怎样的基金?

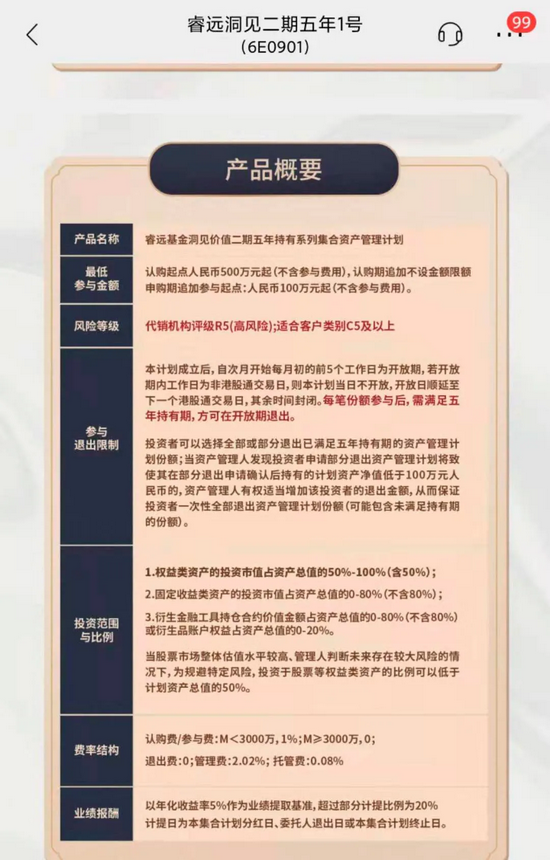

顾名思义,国泰兴泽设置有1年的持有期。选择国泰兴泽的投资者,可以在任意交易日决定申购,持有1年之后即可自由赎回(如果在认购期选择国泰兴泽,同样是持有1年后自由赎回)。这样的安排有助于兼顾投资的收益和流动性,在1年的持有期内,避免追涨杀跌,提高投资胜率。一年之后回过头来看账户表现,可能更有信心继续持有了哦。

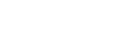

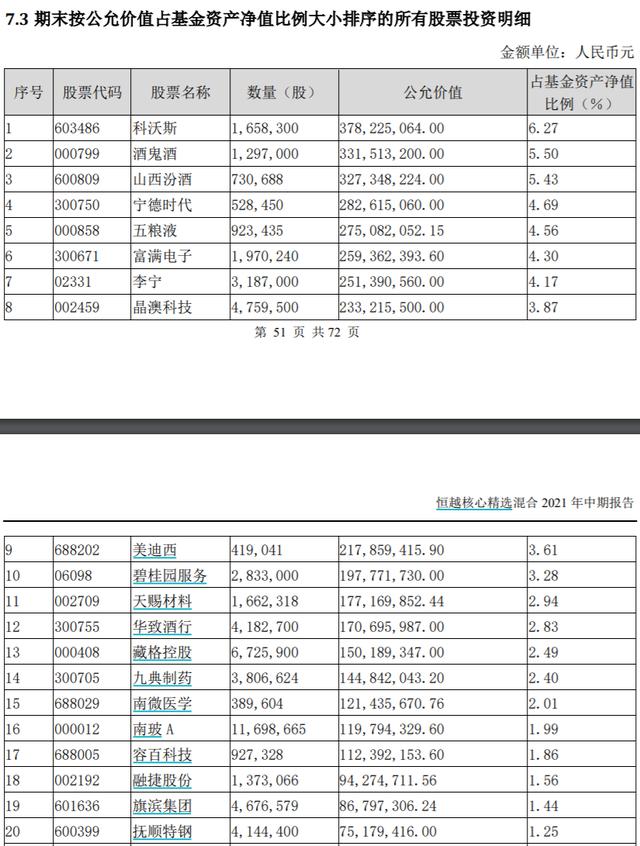

A股、港股全覆盖。国泰兴泽一年持有期混合基金投资的股票资产占基金资产的比例50-95%,港股通标的股票投资比例不超过全部股票资产的50%。凭借基金经理的专业能力,既可把握A股的投资大机遇,又能在港股当下的估值洼地中掘金。

2、基金经理程洲过往履历如何?

基金经理程洲是全市场有口皆碑的金牛老将。程洲,硕士,CFA,21年证券从业经历,13年基金管理经验。程洲于2004年4月加盟国泰基金,历任高级策略分析师、基金经理助理,现任主动权益投资事业三部负责人兼基金经理,管理国泰聚信、国泰金牛创新、国泰大农业、国泰鑫睿等多只基金。

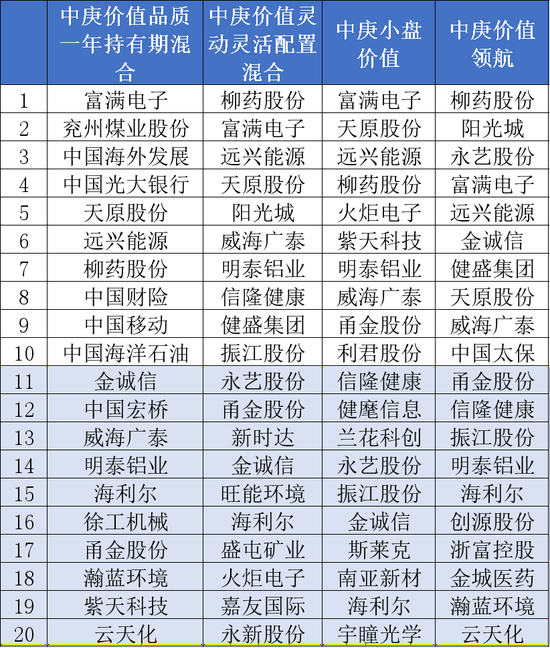

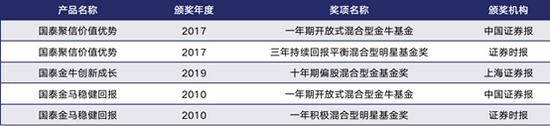

投资风格方面,程洲关注价值投资,擅长风险控制,追求稳健增长。所管理的产品短、中、长期均取得优秀的投资业绩,市场口碑良好,并多次获得业内权威奖项。

资料来源:国泰基金。

3、基金经理程洲的过往业绩如何?

程洲从业超过21年,基金管理经验超过13年,是业内少有的穿越过牛熊更迭之后,中长期业绩十分出色的基金经理。程洲自2008年起担任基金经理,wind投资经理指数(偏股型)显示,程洲从业以来总回报249.15%,年化回报近10%,同期沪深300指数年化回报不足3%。

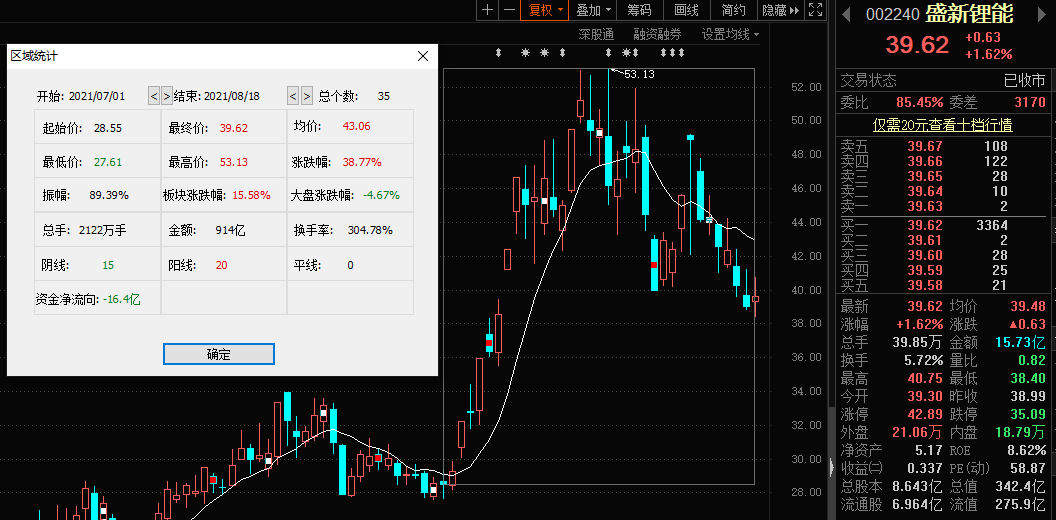

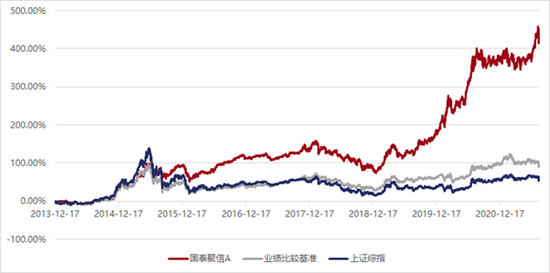

以程洲管理时间最长的产品国泰聚信价值为例,自2013年12月17日基金成立日起管理,管理以来基金总回报445.66%,同期业绩比较基准仅93.50%,荣获银河证券三年、五年的五星评级。从阶段业绩看,国泰聚信最近2年净值增长134.41%,排名同类前1/4;最近3年业绩增长148.33%,排名同类前1/4;最近7年业绩增长433.39%,同类排名第3。(数据来源:银河证券,数据截至:2021/7/30,基金净值增长已经过托管行复核。我国基金运作时间较短,过往业绩不代表未来,其他基金业绩不构成本基金业绩表现的保证。)

国泰聚信价值A

数据来源:Wind,国泰基金,截至2021/7/30

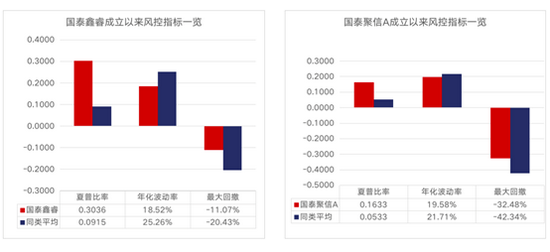

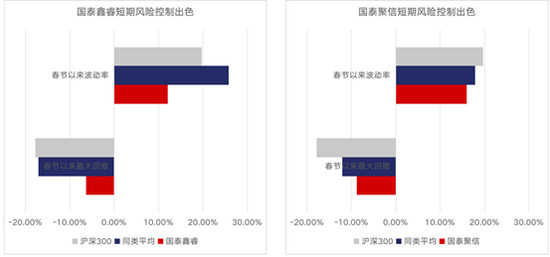

宏观策略分析师出身的程洲,在组合的构建上注意分散和均衡,极其注重风险控制。我们考察程洲管理的国泰鑫睿和国泰聚信A的风险控制指标,可以发现这些产品的中长期风控指标显著优于平均。尤其在今年宽幅波动的市场环境中表现出良好的风控水平,人人自危的震荡市中,选择程洲的投资者,体验感较好。

数据来源:wind,国泰基金;数据截至:2021年7月30日。春节以来指2月18日以来。同类指wind二级分类。国泰鑫睿、国泰聚信A成立时间分别为2019年11月13日和2013年12月17日。我国基金运作时间较短,过往业绩不代表未来。

4、基金经理的投资理念和投资策略是怎样的?

程洲的投资秘籍:价值投资,合理择时,注重风控,甄选龙头

- 时刻关注价值投资。程洲认为市场机会来自于对价值孜孜不倦的挖掘。价值投资就是以好的价格买入好的公司。近两年来,行业景气度高的好公司估值大幅提升,价值投资的难度在加大,但这也是未来持续努力的方向。

- 擅长大类资产配置,择时超额收益明显。程洲曾担任策略分析师,多年的策略研究经验使他擅长在不确定性中寻找投资机会,在行情转折的关键节点能做出正确判断,是市场上少数可以通过择时获取超额收益的基金经理之一。

- 关注绝对收益,回撤控制能力出色。以程洲管理时间最长的国泰聚信为例,自聚信成立以来,无论是波动率、最大回撤还是夏普比率,国泰聚信均显著优于同期大盘指数和同类基金平均的表现。

- 偏好甄选行业中的龙头上市公司。程洲认为,龙头公司在整个行业中在商业模式、盈利模式或是管理层机制方面具备独特的优势,未来发展空间更大。

程洲的选股标准:行业龙头,自由现金流,估值合理

- 行业龙头:行业排名前三的公司、看中行业地位,而不是绝对市值。

- 自由现金流持续为正:企业盈利更加真实,含金量高、具备持续的内增长动力、具备持续分红的能力。

- 估值相对较低:绝对估值DCF模型、相对估值PE,PB等指标、其他(重置价格)。

5、基金经理看好哪些领域的投资机会?

随着中国经济和全球经济的复苏,上市公司的盈利会保持较快的增长态势,相比于抱团品种的高估,市场中还存在着很多估值较低的品种,市场中不乏结构性的机会。相对来说,基金经理看好内需大循环、十四五规划利好的行业和传统行业中“剩下的”机会,具体来说:

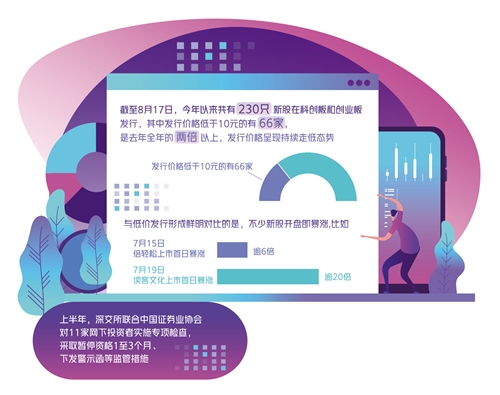

十四五规划利好的行业:我们关注的包括国内重点突破的领域(5G、半导体材料、新能源设备)、电子元器件(MLCC、连接器、偏光膜)及军工(航空发动机产业链)。2021年是十四五开局的第一年,这是未来5年的一个纲领性的文件,国家重点扶持的行业,一定会有长达3~5年的长的景气周期。

内需大循环:包括特色原料药、必选消费、安防等。特色原料药API方面,今年表现有所分化,我们会在这个行业中进行一些结构调整,把更多的资金配置在基于目前的时点来看,未来两三年的增长和估值更加匹配的品种。必选消费方面,我们看好乳制品、肉制品、屠宰等。安防方面,看好的逻辑主要是国内内需扩张的需要,从单纯的安防开始往人工智能、AI方面去拓展。

传统行业中“剩下的”机会:我们想更多基于公司的角度去筛选,很多不太显眼的行业都会有一些公司通过技术升级的进步或者工艺的改进,实现成本的下降带来利润率改善,这都是投资机会所在。

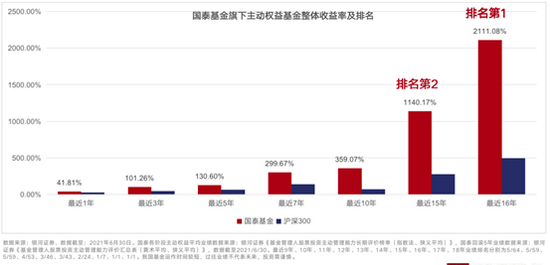

6、国泰基金主动权益投资实力如何?

公司中长期业绩出色。从中长期角度看,国泰主动权益业绩行业领跑,最近9年以上业绩排名全部位居行业前5,最近15年业绩排名行业第2、最近16年业绩排名行业第1。自2010年以来,每一年末向前回滚5年,国泰基金的平均业绩全部位居行业前1/3,是全市场唯一一家全部回滚5年的业绩都位居行业前1/3的公司。

7、国泰基金过往获奖情况如何?

国泰基金实力雄厚,屡获殊荣。包揽三大报各项奖项,累计获得金牛奖37座,明星基金奖39座,金基金奖26座。

8、国泰兴泽的风险收益特征如何?

本基金为混合型基金,理论上其预期风险、预期收益高于货币市场基金和债券型基金,低于股票型基金。

本基金投资港股通标的股票时,会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

9、国泰兴泽可以通过何种渠道购买?

国泰兴泽托管于兴业银行股份有限公司,各银行网点均有售。

10、国泰兴泽的费率如何?

基金的管理费费率:1.50%/年,托管费费率:0.25%/年,C类无认/申购费,销售服务费:0.40%/年,A类无销售服务费,份额认/申购费用如下:

由于本基金设置每份基金份额最短持有期限为1年,本基金不收取赎回费用。