为了反复圈钱,竟找了一个曾经募过资且投产失败的项目!马可波罗:先分红,再募资,伸手就要40亿

来源:市值风云

踩雷地产客户,两年减值11亿。

作者|春晓

编辑 |小白

说到建筑陶瓷行业,头部公司如东鹏控股、蒙娜丽莎、帝欧家居(维权)、惠达卫浴等,风云君的研报均已覆盖,感兴趣的老铁欢迎扫码下载市值风云APP,一睹为快。

(来源:注册制你最需要的都在市值风云APP)

风云君今天要介绍的这家公司口气可不小,号称“为中国陶瓷打造出第一个世界知名品牌”;而且从营收规模来看,已经超过上述四家公司,目前正向深交所主板发起冲击。

有请今天的主角——马可波罗控股股份有限公司(以下简称“马可波罗”)。

伸手就要40亿,左手突击分红6亿,右手募资9亿补流

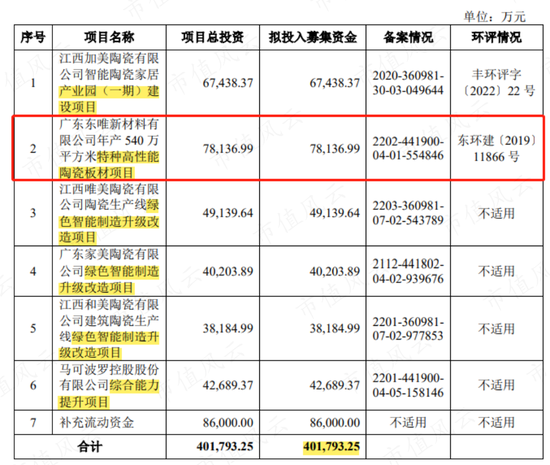

要说马可波罗此次IPO最吸睛的事儿,便是40.18亿的大手笔募资了。

咱们就先来看看,马可波罗拿着这40亿资金准备干点啥呢?这不,看着看着,有意思的事就来了。

毫无意外,和不少IPO公司一样,马可波罗也有一边突击分红,一边募资补流的戏码。

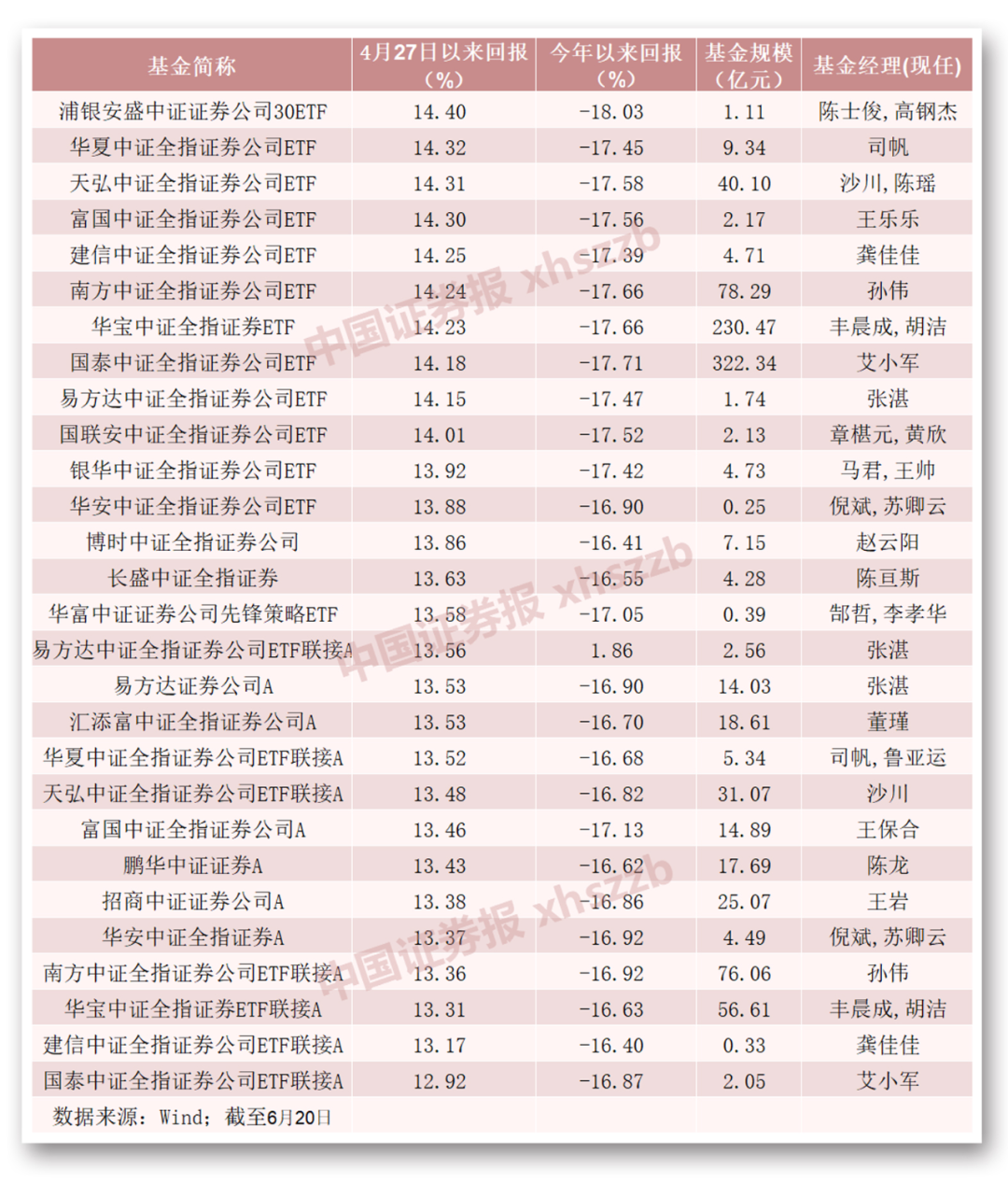

报告期内,马可波罗先后两次合计分红5.8亿。其中,马可波罗的第二次分红更是卡在2022年3月,即申报前夕突击分红5个亿。

实控人黄建平黄老板及一致行动人合计持有马可波罗近70%股权,这么算来,分红的5.8亿中,约4亿都进了黄老板等人的腰包。

然而,黄老板前脚刚突击分红5.8亿,后脚就要募资8.6亿补流。别看还没上市,这伸手要钱的习惯可已经养成了呢。

老铁们你们来说说,黄老板拿着这分红的5.8个亿,不管用来发展哪个募投项目,也都基本足够了。这一出肥了谁又亏了谁,想必大家都懂哈。

另外,马可波罗要募的40亿资金中,有17亿将用于绿色智能升级改造、综合能力提升等项目。

其中,公司将12.75亿用于广东和江西的陶瓷生产线绿色智能制造升级改造项目,主要对现有生产设备进行升级改造,打造数字化车间,形成绿色智慧园区。

公司另有4.27亿资金,用于自身的综合能力提升,具体包括信息化中心升级、智能仓储建设、市场推广费和员工薪酬。

这种听起来很虚无缥缈,实操上也无法量化日后收益的“大项目”,肯定是用股民的钱来干最划算啦。

同一个项目募资两次?广东东唯早已是黄老板的囊中之物

1同一个项目,同一个借口,募资两次?

除此之外,马可波罗作为建筑陶瓷生产商,此次募资的三分之一将用于产能扩建。

其中,“广东东唯新材料有限公司年产540万平方米特种高性能陶瓷板材项目”拟募资7.81亿。广东东唯作为马可波罗的子公司,是该项目的实施主体。

有意思的是,风云君发现,广东东唯是马可波罗花了3.8亿,从另一家上市公司四通股份(603838.SH)手里买来的。

广东东唯成立于2019年4月,原是四通股份的全资子公司,主营建筑、装饰材料的生产和销售。

三年后,2021年6月,马可波罗花了3.8亿从四通股份手中买下了广东东唯。

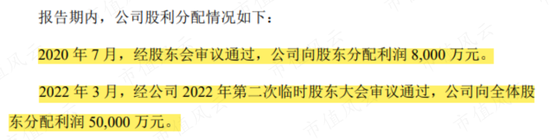

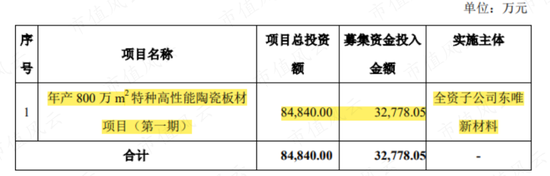

更有意思的是,当广东东唯还是四通股份子公司时,就曾募过一次资。

2020年6月,四通股份通过定增募资3.33亿(包括发行费用),全部用于“年产800万平米特种高性能陶瓷板材项目(第一期)”,广东东唯正是此次募投项目的主体。

从名字来看,两次募资项目除了产能不同,其余一字不差。

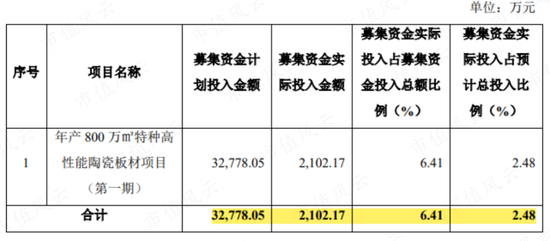

然而,仅过了一年,2021年5月,四通股份便宣布终止此次募投项目,并把剩余的3.12亿全部永久补流。截至2021年3月末,该项目的投资进度仅有2.48%,换句话说,四通股份几乎是把全部的募投资金拿来补流。

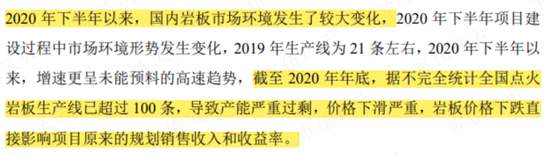

至于终止募投项目的理由,四通股份称:一方面是公司资金不足,另一方面则是岩板市场发生了较大变化,2020年底岩板市场产能过剩、价格严重下滑,因此选择终止该项目。

在这里,风云君顺便吐槽下四通股份的信披质量。定增预案中的产品为特种高性能陶瓷大板,而终止定增时,产品却成了岩板。风云君查了一下,陶瓷大板和岩板原材料不同,完全是两种产品。

(陶瓷大板)

(岩板)

有意思的是,同样面对激烈的竞争,马可波罗却很有“信心”。此次IPO马可波罗拟募资7.81亿,继续扩产特种高性能陶瓷板材。

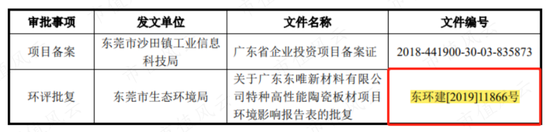

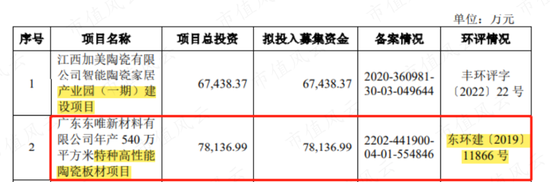

而且,广东东唯前后两次募资的环评号完全一致,这么看来,基本就是同一个项目要募资两次嘛。

(来源:2020.4.9四通股份非公开发行股票预案(第三次修订稿))

(来源:2022.5.19马可波罗招股书(申报稿))

2一箭双雕,广东东唯早已是黄老板的囊中之物?

更有意思的是,广东东唯似乎从设立之初,就和马可波罗有着不一样的缘分。

马可波罗的实控人是黄建平,谢悦增、邓建华是黄老板的一致行动人。

上文提到的四通股份3.33亿定增资金中,有2.2亿都来自于广东唯德实业投资有限公司(简称“广东唯德”),而广东唯德的实控人,同样也是黄老板一行三人。

早在2019年3月,黄老板一行三人就以4.59亿元买下了四通股份18.88%股权,一跃成为了二股东。

2021年9月,黄老板等三人通过邀约收购,最终拿下了四通股份的实控权。

换句话说,黄老板买下广东东唯时,已经是四通股份的二股东,不久后就成了实控人。可以说,一个标的,买方卖方都是黄老板说了算。

另外,广东东唯成立之后的业务,也是依附黄老板手下的关联公司展开的。

2020年8月,广东东唯和黄老板控制的江西唯美陶瓷有限公司(简称“江西唯美”)签订了《委托生产加工岩板产品框架协议》。当年,广东东唯向江西唯美采购岩板1,466万元,再对外销售。

也就是说,广东东唯只起到了销售的作用,生产岩板则全靠江西唯美。各位注意,这里又是岩板了。

另外,江西唯美还借给了广东东唯2亿元资金,用于生产经营。

而马可波罗收购广东东唯,对黄老板来说也是一箭双雕:

一方面,黄老板能凭借广东东唯再募资7.81亿;

另一方面,2021年,四通股份归母净利润为0.32亿,单是这笔转让就增加了2,732万投资收益,是当年归母净利润转正的主要原因。

如果马可波罗顺利上市,这将是黄老板手中的第二家上市公司。

整合后成为行业老大,踩雷地产商两年减值11亿

1行业集中度低,整合后成为老大

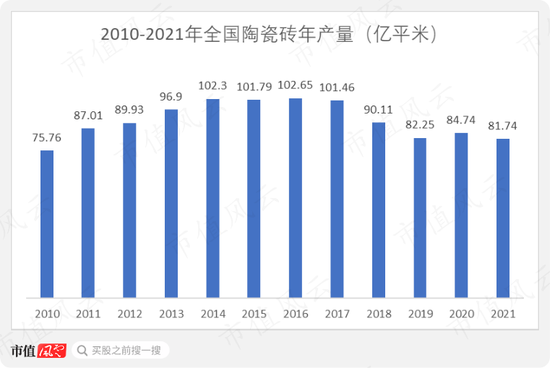

受房地产政策收紧和环保政策趋严影响,2018年以来,我国陶瓷砖年产量明显下滑,瓷砖行业发展放缓。

(数据来源:中国建筑卫生陶瓷协会)

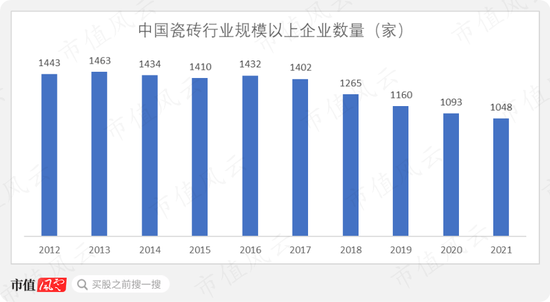

同时,我国建筑陶瓷行业集中度较低,整体呈现“大市场,小企业”的竞争格局。随着行业不断整合,我国规模以上企业数量也在逐年下滑。

(数据来源:中国建筑卫生陶瓷协会)

在这样的背景下,2020年9月,黄老板开始整合手里的陶瓷业务,以马可波罗为主体,吸收合并广东家美、江西唯美、江西和美等多家由其控制的陶瓷公司。

整合后,马可波罗主要有“马可波罗瓷砖”、“唯美L&D陶瓷”两大自有品牌。

行业上下游加速品牌集中,为头部企业带来了机会。

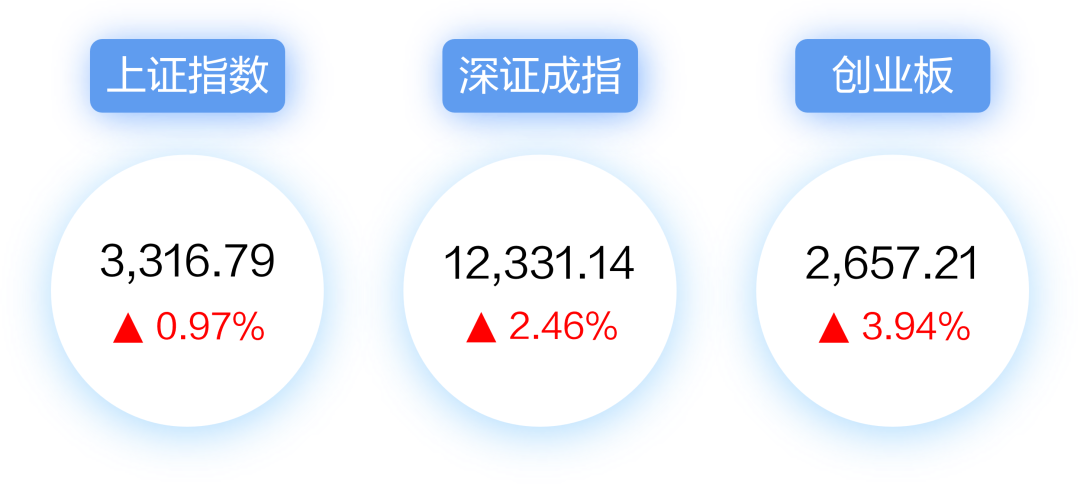

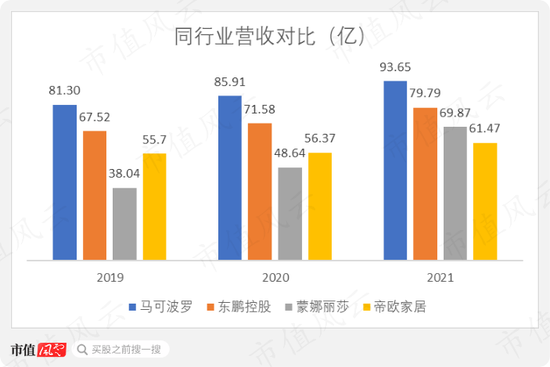

近三年,马可波罗、东鹏控股、蒙娜丽莎、帝欧家居等建筑陶瓷头部企业,营收均有不错的增长。其中,整合后的马可波罗营收规模排名第一,东鹏控股暂居第二。

2核心产品量价齐升,踩雷地产商两年减值11亿

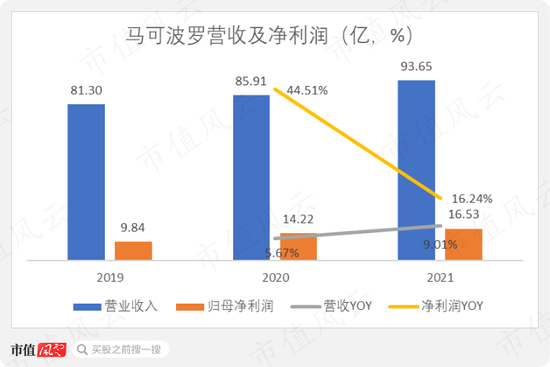

具体来看,2021年,马可波罗实现营收93.65亿,同比增长9.01%;实现归母净利润16.53亿,同比上升16.24%。

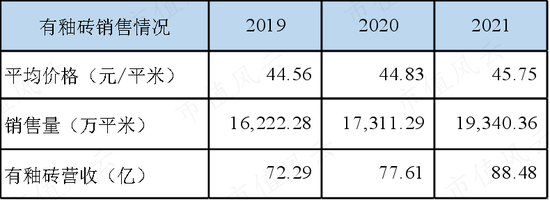

马可波罗的产品主要分为有釉砖和无釉砖,有釉砖包括抛釉砖、仿古砖、岩板、瓷片等。其中,有釉砖作为主要产品,贡献了九成营收。

近三年,马可波罗实现业绩增长,主要来自于有釉砖的量价齐增。

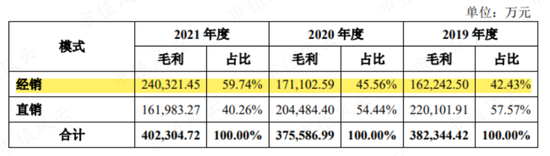

从销售模式的角度来看,马可波罗逐渐由直销为主转变为经销为主,并在2021年经销反超直销,占比近六成营收。

然而,马可波罗转而更加青睐经销模式——主要是在直销这里踩了雷。

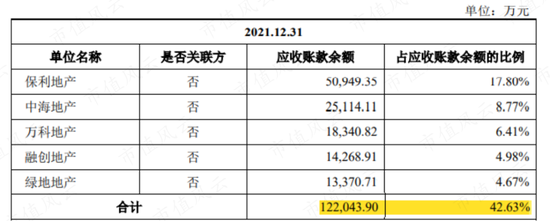

公司的直销模式主要为工程销售,即直接向房地产开发商等销售产品,与经销的“先款后货”不同,工程销售存在一定回款账期,是形成应收账款的主因。

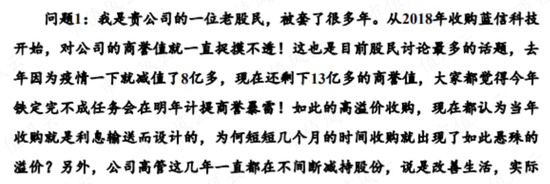

2020年下半年以来,由于部分房企发生债务危机,偿付风险加大,马可波罗的应收账款前五大客户均为地产商,对部分违约风险较高的房企计提单项坏账准备。

2020年、2021年,马可波罗共计提信用减值损失10.76亿,其中大部分和地产商经营恶化有关。

换句话说,马可波罗一半营收来源于地产商,却也因此踩雷,转而发展经销业务。

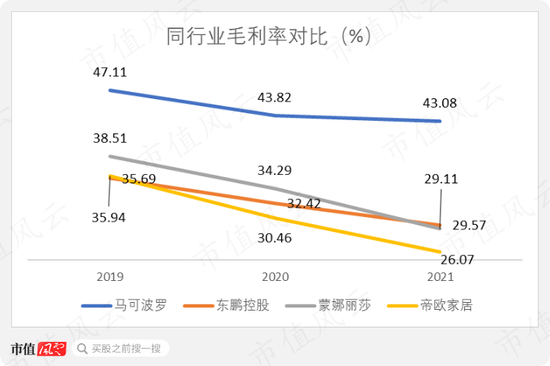

3毛利率高于同行10个点

整合后的马可波罗,除了营收规模暂居行业第一,毛利率也是比同行高出了10个点不止。

2020年,由于会计准则将运费调至成本,当年,四家公司的毛利率均有一定程度下滑。

2021年,马可波罗毛利率为43.08%,和上年基本持平。然而,其余三家公司受上游原材料及能源价格上涨等因素,毛利率均下滑了4-5个百分点。

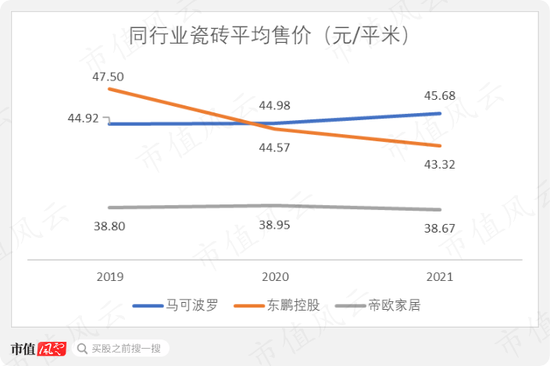

对此,马可波罗自己解释为:公司毛利率较高主要是成本优势,其产品售价与同行业基本一致。

马可波罗的解释是否有道理呢?风云君整理了相关数据,来简单验证一下。

首先,由于各公司披露的销售平米颗粒度比较粗糙,从平均售价看,马可波罗瓷砖的平均售价,基本如公司自称的“与同行业基本一致”,同时略有优势。(由于蒙娜丽莎未具体披露瓷砖销量,故未作对比。)

(瓷砖包括有釉砖和无釉砖)

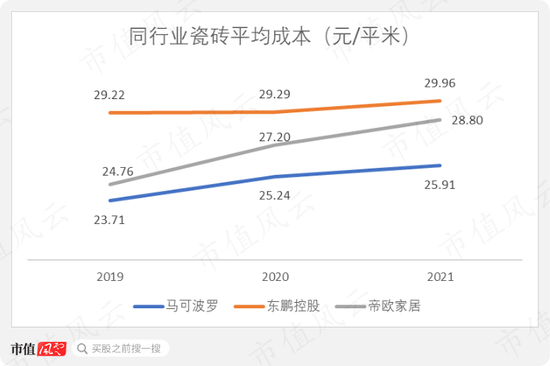

其次,马可波罗的瓷砖平均成本在25元/平米上下,相比同行业每平米要低3-4元,确实更有成本优势。

关于成本优势的原因,可能与马可波罗用自制釉代替了外购成品釉,降低了釉料成本有关。

另外,马可波罗还列举了的生产基地布局优势、因采购规模较大带来的议价优势等因素。但这看起来对同行来说也不算难。

由于5月19号马可波罗才提交招股书,尚未进行到问询回复阶段,关于成本优势并未量化分析,所以具体结论还是要等相关数据披露后再做分析。

综上,马可波罗整合后,成为建筑陶瓷行业的老大,毛利率也更胜一筹。

公司也曾因为下游房地产客户踩雷,两年减值了11亿,经销模式逐渐成为发展重心。

不过,前脚突击分红,后脚就募资补流,这事确实不地道。

而且为了圈钱,竟找了一个曾经募过资且投产失败的项目,这究竟是因为失败是成功他亲娘嘞?还是股市的钱太好骗,为了圈钱而圈钱呢?

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>