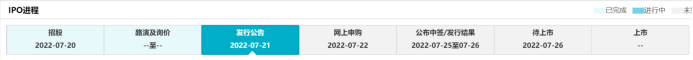

2022年7月20日,一家为医药和医疗器械企业以及科研机构提供研发外包服务的企业诺思格,在创业板开启了招股环节。不过与其他企业随后会进入3-7日路演询价不同的是,诺思格招股当天就迅速完成了路演及询价。

7月20日晚间,公司发布发行公告称,公司最终确定发行价格为78.88元/股,对应2021 年扣非前后孰低净利润摊薄后市盈率为50.13倍。

图/wind

图/wind而“火急火燎”上市背后,诺思格其实在市场中早已争议不断。

此次IPO其实是诺思格第二次冲刺公开资本市场,此前公司就曾被质疑财务造假,同时公司还陷入研究致人死亡的研发事故舆论当中。

即便从经营角度来看,号称自己是行业内“领先企业”的诺思格,非但业绩增速较同为龙头的泰格医药等企业增速大幅落后,甚至还没有跟上行业的整体增长。并且,公司更换的两届第三方审计单位,都是广受市场诟病的机构。此外,公司子公司还有激烈的股权争执。

01

数据被质疑、研发事故舆论

诺思格麻烦缠身

曾因业绩“影响”而放弃第一次IPO的诺思格,第二次递表数据又被质疑。

诺思格曾于2016年6月20日第一次向中国证监会递交IPO申请。据公司表示,由于受行业监管趋严的影响,上一次核查涉及注册申请品种的申办方中,绝大部分都撤回了药物注册申请,诺思格一些客户也撤回了药物注册申请或进行了业务调整。此背景下,公司2016年度业绩受到了一定影响,所以决定撤回IPO申报。

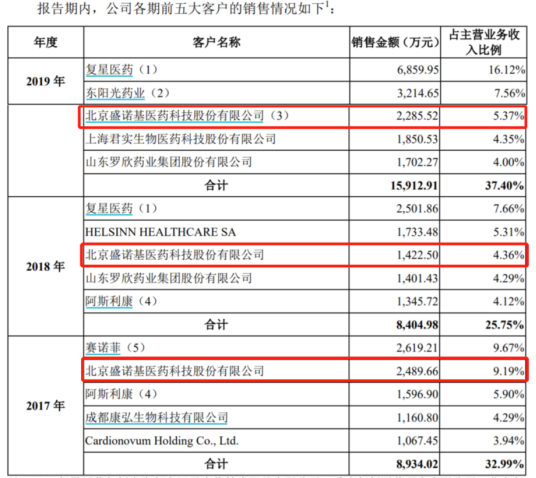

时隔4年之久后,诺思格于2020年7月再次向创业板发起IPO冲刺,与此同时,公司当时的前五大客户盛诺基也在不久前的5月递交了注册稿,然而两家公司的数据却没有一年能对上。

在诺思格注册稿2017-2019年前五大客户名单中,北京盛诺基分别位列第二、三、三位,分别贡献2489.66万元、1422.5万元和2285.52万元收入;而在盛诺基的前五大供应商数据中,对诺思格(长沙)+诺思格(北京)2017-2019年的合共采购额为4005.66万元、1836.84万元、485.1万元,呈现大幅下滑态势,且与诺思格每年的数据都出入较大。

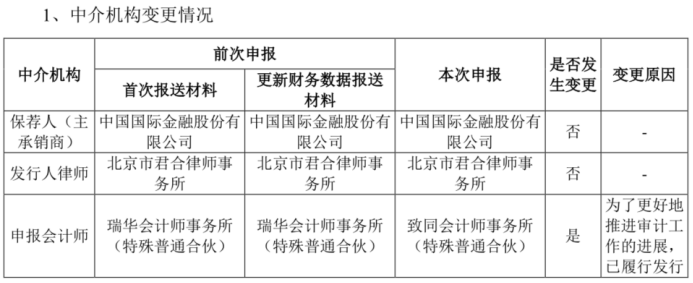

好巧不巧的是,公司聘请的两任申报会计师,也一直都被市场所诟病。

其中前任申报会计师瑞华会计师事务所,因*ST康得百亿元存款“失踪”案,于2019年7月所被证监会立案调查,致使该事务所臭名远扬,2021年该所还多次收到巨额处罚单。

而更换后的致同会计师事务所,也是接连收到过山西监管局、浙江监管局、辽宁监管局警示函或者行政处罚决定书的存在。两家会计师事务所,均在业内十分“知名”。

图/公司招股书

图/公司招股书与此同时,多年来公司还因各种原因被起诉,其中更有致人死亡研发事故的身影。

据中国裁判文书网披露的协和发酵麒麟(中国)制药有限公司等与倪化宾合同纠纷二审民事判决书内容显示,2018年时,倪某参与由诺思格与麒麟制药组织的药物临床试验,后出现不良反应入院,北大第一医院出具《严重不良事件报告表》,认为倪某是在给药后第2天发生不良反应,研究者判定为与药物可能有关,结合倪某的住院病案记载为急性脑梗死。

而据公开媒体报道,在这起事故中,诺思格与北大第一医院签订《临床试验协议》,北大第一医院遴选受试者参与本次临床试验。不过在签订《知情同意书》的环节时,是由受试者与北大第一医院签订,其中披露了药物临床试验由麒麟制药发起,从而掩盖了诺思格是试验执行者的事实。

不仅如此,因双方对药品质量等事项存在分歧,试验进展缓慢,诺思格曾被客户天津天骄告上法庭,长达6年之久的多次诉讼之后,诺思格被判决向天津天骄支付合同款、赔偿款等费用合计近290万元,占公司2017年度利润总额的8.05%。而根据天眼查信息显示,诺思格2020年11月又因技术合同纠纷被扬子江药业告上了法庭。

退一万步来说,刨除以上各种风险不谈仅看公司披露的经营情况,诺思格依旧难让投资者放心。

图/天眼查

图/天眼查02

优质赛道中

跑了个“瘸脚”的成绩?

身处优质赛道,诺思格业绩增长却尽显颓势。

合同研究组织(CRO)是通过合同形式为医药企业和医药科研机构在研发过程中提供专业外包服务的组织或机构。CRO公司是药物开发过程中可利用的一种外部资源,可以在短时间内迅速组织起一支研究队伍,缩短药物研发周期,降低药物研发费用,从而帮助医药企业实现高质量的研究和低成本的投入。

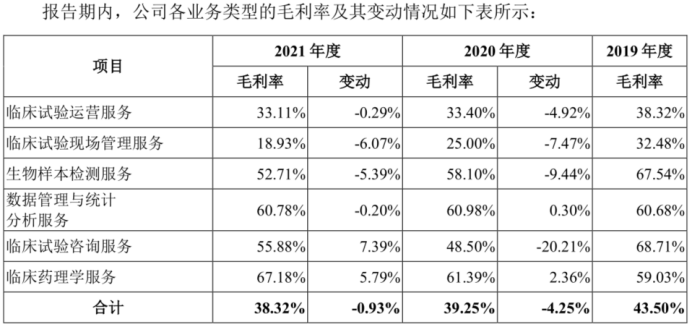

诺思格就是一家临床试验外包服务提供商,主营业务划分为6大类,包括临床试验运营服务(“CO服务”)、临床试验现场管理服务(“SMO服务”)、生物样本检测服务(“BA服务”)、数据管理与统计分析服务(“DM/ST服务”)、临床试验咨询服务、临床药理学服务(“CP服务”)。

图/公司招股书

图/公司招股书随着中国及全球研发投入的不断增长、药物研发利好政策的不断出台及研发外包渗透率的逐步增加,目前国内CRO市场增长十分迅速。

根据Frost&Sullivan分析,2014年我国CRO市场规模仅18亿美元,到2018年我国CRO市场已达47亿美元,年均复合增长率为27.95%,其中临床研究阶段CRO市场约为32亿美元,2014年至2018年年均复合增长率为30.60%。

据Frost&Sullivan预测,未来五年,中国CRO市场还将维持年均29.44%的复合增长率,至2023年,我国CRO市场规模将达到172亿美元,其中临床研究阶段CRO市场规模将达到133亿美元。

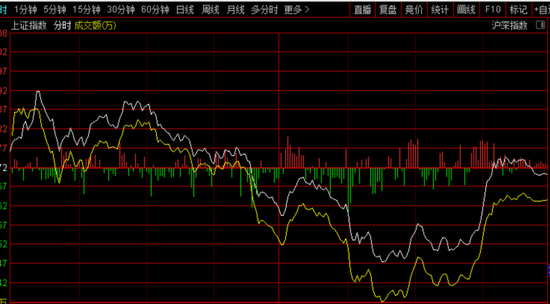

不过在行业高速发展的背景下,公司2019年至2021年的营业收入分别为4.25亿元、4.84亿元和6.08亿元,三年复合增长率仅为19.59%。

同时,公司临床实验运营服务、临床试验现场管理服务、生物样本检测服务等主要业务的毛利率,更是连年较大幅度下滑,使得公司整体毛利率由2019年的43.5%连续跌至2021年的38.32%。

图/公司招股书

图/公司招股书

因此,公司2019-2021年归母净利润为8263.34万元、8383.79万元和9923.70万元,三年复合增长率仅为9.59%。

与同业可比上市公司对比,诺思格落后的态势则更加明显。

作为行业龙头的泰格医药,其在大体量基础上2019-2021年的年均增速达到了36.39%,2021年营收近52.14亿元,毛利率水平维持在高位的45%左右,归母净利润年均增速达到了79.72%。

同体量的博济医药,其营收三年年均复合为20.27%,毛利率水平也维持在43%的高位水平,归母净利润年均增速达到了142.85%。

未来,随着国际巨头进入中国市场、份额向龙头集中以及大型医药厂商自建CO团队,对诺思格发展而言,均是较大的考验。

03

多方压制

未来竞争态势或加剧

国际巨头入场,行业门槛提升,市场份额正在向龙头集中。

中国的CRO行业尚处于发展初期,竞争格局较为分散。自2015年7月22日启动的药物临床试验数据自查核查工作,众多不合规的CRO企业退出行业,提高了行业标准和准入条件。

加上全球大型临床CRO公司以开设分支机构、并购国内CRO公司或成立合资公司等方式进入了中国市场。这些CRO公司凭借资金和技术优势,以及多年累积的跨国企业客户资源,从跨国企业客户接收大额订单并在中国开展临床试验,获取高额收入和利润。

根据Frost&Sullivan的统计,2018年中国临床CRO市场份额最大的CRO企业包括泰格医药、IQVIA、百瑞精鼎、LabCorp等,当前市场份额也正向这些龙头集中。

此外,大型医药厂商自建CO团队也将加大诺思格业务的风险。

其实随着医药研发高速发展,不少大型医药厂商将开展较为丰富的研发管线以提升研发实力,考虑到在研产品研发效率、产品特殊性(罕见病、儿童用药)及产品上市区域等因素,部分医药企业会通过自建CO团队或者自建CO团队与委托CRO企业相结合的方式推进部分在研管线的临床试验工作。

如果各大医药厂商越来越多地通过自建CO团队来开展临床试验,研发外包业务逐渐就会被自建CO团队取代,这对诺思格来说并不是一个好消息。

而在外部压力持续增大情况下,诺思格内在的股权纠纷还在为长期发展增添风险。

04

股权纠纷

似乎并没停止过

此前,诺思格重要子公司苏州海科就存在控制权之争。

苏州海科成立于2015年,由钟大放、陈笑艳共同设立,分别持有60%和40%股权。2016年6月,其被诺思格收购,由诺思格子公司圣兰格绝对控股。公司主营生物样本检测,是诺思格业务的重要组成部分。

2021年3月10日之前,钟大放仍是苏州海科法定代表人。不过在2021年5月,苏州海科的管理层发生了一次变动,诺思格董秘李树奇从董事调整为董事长,钟大放从董事长调整为董事。6月17日,钟大放从董事职位卸任。

而根据公开媒体报道,这次职务有些惊心动魄,2021年5月20日下午,诺思格董秘李树奇伙同多人,闯入苏州海科办公区,抢走公章、合同专用章,苏州海科已经报警,并发出严正声明,目前这个声明已在官网被删除。而就在抢走公章后的一周,苏州海科董事长就从钟大放变成了李树奇。

而在最新的招股书中,公司明确提及控股股东部分股权可能存在潜在争议的风险中,又出现了钟大放的身影。

招股资料显示,诺思格在通过深交所上市审核中心创业板上市委会议审核后,保荐机构和申报会计师收到了苏州海科原少数股东钟大放,提供的《关于诺思格招股书中信息披露重大遗漏事项的提示函》。

同时,保荐机构亦收到深交所下发的关于发行人首次公开发行股票并在创业板上市申请的举报核查函,目前显示仅有保荐机构履行了核查程序。

此外,招股书中还特意提示了,苏州海科存在被行政处罚或勒令暂停营业的风险。

目前看来,集外患内忧于一身,还带着重重“谜团”的诺思格,长远发展实在难言乐观,此刻火急火燎冲上公开资本市场,或许是公司在担忧着什么吧。