来源:二鸟说

题图 / 清晨

作者 / 二鸟

标签 /投教

当前很多投资者都认为股市已经接近底部,但又担心人民币汇率等不利因素导致市场持续调整。这种情况下可转债是应对这种不确定行情较好的工具。

如果判断正确,转债跟随正股水涨船高,行情起来时转债涨幅并不逊于个股。如今年前3个月沪深300涨幅28.62%,可转债指数涨幅高达32.75%,甚至还要高于股票指数。若判断错误,由于可转债市场经过4月和5月调整后,整体绝对价位和估值水平重新回到低位,可转债的债性可以兜底,也不至于满盘皆输。

这从当下机构的操作也能管中窥豹。偏债混合型基金2019年二季度转债仓位均值提升6.8个百分点,二级债券型基金的转债仓位均值提升6.2个百分点,一级债券型基金的转债仓位均值也提升2.5个百分点。

总的来说,“股债双牛”和“股牛债熊”是最适合于投资可转债基金的时期。且可转债基金可加杠杆,激进的可转债基金的攻击性丝毫不逊于偏股型基金,当然波动也会非常大。

那么投资者如何选择合适的可转债基金呢?

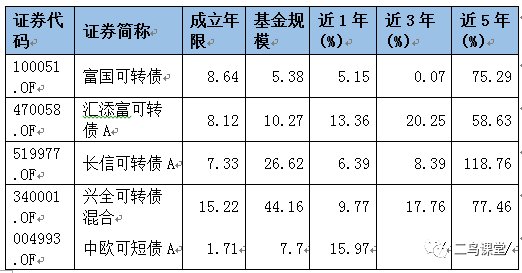

由于目前可转债市场容量有限,可转债基金不少,但规模较大的却不多。规模在5亿以上且成立满三年的只有兴全可转债、长信可转债、汇添富可转债和富国可转债4只基金。还有一只中欧可转债,成立时间虽短(不满两年),业绩却可圈可点。

选择可转债基金,除了规模、过往业绩等考量因素,我们还需要对一只可转债基金层层剥丝,才能找到最适合的自己的基金。这里结合可转债基金的考量因素,以兴全可转债、长信可转债举例比对说明。

一、可转债的仓位及杠杆水平

股市向好时,可转债仓位越高、杠杆水平越高的可转债基金,获取超额收益的能力越强,当然风险也越大。

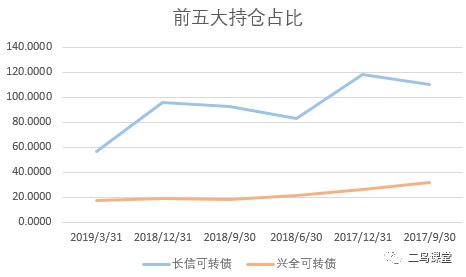

从上图可以看出,大部分的时间,长信可转债的仓位都是比较高的,甚至达到了150%。比如15年一季度的158.95%,16年二季度的148.95%,大部分时间可转债仓位都在100%以上,因而大幅受益于14、15年的大牛市,近五年收益高达118.76%。

而兴全可转债的仓位一直比较均衡,牛市中也不太高,最高不超过100%,熊市中最低也没有低过30%。

二、持仓集中度

长信可转债大部分时间前5大仓位在60%以上,甚至15四季度达到了134%,17年四季度的时候也达到过108%。相比之下,兴全可转债持仓集中度较低,要分散的多。持仓集中度越高,基金的波动相应也会越大。

三、股票的持仓风格

可转债基金都是属于二级债基,可以有最高20%的股票仓位。股票的持仓风格对可转债基金的净值走势也有较大影响。

从重仓股来看,长信可转债相对比较激进,偏中小创。而兴全可转债则更追求稳定,以蓝筹白马股为主。这就导致长信可转债的波动较大,在2014年时候年度回报超 95%,而在 2017年仅为 1.25%。

四、选择固定收益团队实力强劲的基金公司

可转债基金投资单只转债比例不受10%的限制,更为考验基金经理的选券和配置能力。经验丰富、投资能力强的基金经理对券种的选择、配置和杠杆的操作以及对市场的判断具有一定优势。尽量选择固定收益团队实力强劲的基金公司

总的来说,可转债基金进可攻,退可守。由于可以加杠杆,且投资单只转债比例不受10%的限制,行情好时可转债基金的攻击性不亚于偏股型基金。

稳健型可转债基金优秀代表为兴全可转债,注重风控,可转债部分较少加杠杆,对应的正股质地优良,净值涨跌波动偏小。激进型可转债基金则以长信可转债为代表,以收益为先,大量加杠杆,持仓上以进攻为主,净值波动与大盘相当甚至超过大盘。