汇泉基金搬入腾达大厦之前,梁永强和杨宇就一直在思考一个问题——如何打造一家能让持有人拿得住的公募基金公司?作为汇泉基金的核心带头人,他们找到了答案——把投资做好的同时,控制回撤水平,让持有人拿得住,赚到钱,“酒香不怕巷子深”。这既是践行公募基金的责任,也是他们创立汇泉的初心。

和很多次新基金公司不同,汇泉并不急于打造爆款基金,也不追求短期排名,他们更倾向于一步一个脚印,扎扎实实实现长期稳定收益。“我们都当这是自己事业的最后一站。”在采访的最后,杨宇对中国证券报记者如是说。

做强业绩是根本

2020年,杨宇离开了他奋战多年的嘉实基金,掀开自己人生的新一页。与杨宇一道前行的是享有“华商三剑客”之称的梁永强。

作为资管行业发展壮大的亲历者,梁永强和杨宇清晰地认识到,“公募基金的核心就是把投资做好,为客户赚钱。尤其是在近两年基金出圈背景下,只要把投资做好,酒香是不怕巷子深的。”基于此,在制度层面,他们奠定好了“长跑”的坚实基础。

在他们看来,部分基金经理容易将一场马拉松拆成420段进行百米冲刺,而造成短期化现象很重要的一点是:公募行业中不论是基金经理还是基金公司的总经理,都属于职业经理人,在其任期内均存在考核,若未达到目标,则会被替换。“这也是汇泉成立的初衷,作为个人系基金公司,我们本身就是股东,无需向董事会交代,所以我们不考核短期业绩,只单纯地追求长期业绩。”汇泉基金名字也是来源于此,几位创始人均希望未来旗下所有产品的业绩都能如泉水涓涓细流般,一点一滴积累。他们相信,信任点滴汇聚,回报终将成海。

追求长期业绩稳定,核心员工包括投研体系关键人员的稳定尤为重要。当前,汇泉基金股权结构以发起人和员工持股平台持股为主,核心团队由具备公募基金行业资深经验和专业能力的人士组成,员工持股平台股份在同类公司中占比较高。“基金公司最核心的资产就是人,所以一定要给员工更多的激励。汇泉是自然人持股的基金公司,股权激励等各类激励在同行中都非常具备竞争力,现在已经设立了三个股权激励平台,未来我们还会继续。”汇泉两位创始合伙人表示。

但更现实的是,对于次新基金公司而言,打造一只短期业绩靠前的爆款基金意味着蜂拥而至的后续资金,行业中的名气和地位也有望上至一个新台阶。不过,汇泉基金并不急于充当“黑马”。在爆款与业绩稳定之间,他们追求的是稳定。“我们更希望每一步都会水到渠成,匀速参与马拉松的每一阶段,不追求产品在某一年短期跑在前面。只要能坚持下去,我们还是一步一步扎实走。”两位创始合伙人说。

“点滴”体现在汇泉基金的方方面面,小到每个会议室的名称,由“诚信”“尊重”“进取”“共赢”命名。“这是汇泉文化的一部分。资产管理行业是一个经营信任的行业。诚信,代表受人之托,代人理财必须勤勉尽责;尊重,代表基金公司要以人为本,汇泉人要做到尊重每个人;进取则意味着思进取才有未来;而共赢则是持有人、战略伙伴、员工和公司所有人的共赢。”

“主动”、“量化”投资深度融合

虽然在行业中摸爬滚打十九年,为千万个客户管过钱,但谈起投资时的心态,梁永强和杨宇依旧将其形容为如履薄冰。“为普通投资者管钱,这笔钱可能是他们养老的钱,也可能是下一代的教育经费,管好的责任重于泰山,必须采取更谨慎的态度。一旦持有人拿不住,赎回就会造成永久性损失,所以业绩波动大,对持有人的影响实则非常大。”

“很多基金收益率不低,但其持有人能赚钱的概率很小,这也是公募基金行业一直存在‘基金赚钱,基民不赚钱’的痛点。所以作为基金管理人,既要让持有人挣到钱,还要让他们能拿得住。”

看似简单,但真正做到“让持有人拿得住”并不容易。那么,如何才能“拿住”?两位合伙人表示,只要一直在市场中活下来,终有等到花开的一天,而活下去的根本要义在于控制最大回撤水平。

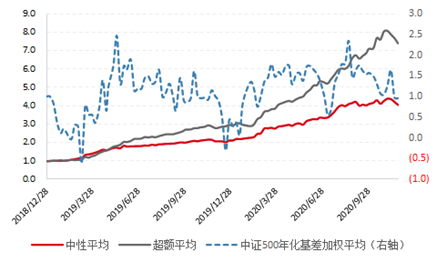

这又涉及另一个问题,怎么才能控制产品的最大回撤?他们进一步表示,通过量化的方式实现风控回撤,包括行业风格偏离、个股权重偏离、预期波动率、业绩基准跟踪误差、最大回撤等都提前设置的指标。“风控强调纪律性,而纪律性由量化方式可以实现最佳状态,所以由量化的方式通过风控帮助基金控制回撤水平。”

量化的助力并不简单体现于此,还包括“排雷”、优选股票池以及放大基金经理投资能力等方面。第一,筛选出容易爆雷的标的,不仅是ST股,存潜在风险的标的都需要提前剔除。在注册制的背景下,壳资源的价值将逐渐消失,质量差的公司没有未来;第二,建立多维度选股体系,既包含估值、财务报表、成长性等基本面指标,也包括买方分析师的调研分析、动量、流动性、波动率、换手率等行为特征指标;第三,根据每个基金经理的选股偏好,形成各自量化算法,并为其初选股票,方便基金经理优中选优。

在主动方面,需要做的是与社会需求、产业趋势顺势共生。“从研究到投资需要长期的积淀过程,这一过程实际上是对自己的认知,所有外部的事物就像镜子,本质是为了照自己,基于外部变化再判断。所以,所投方向在一定程度上也是某一阶段新兴产业显现的问题。”梁永强指出,当前阶段,从产业空间来看,数据化、智能化、情景化程度越来越深,新模式大概率基于人、物之间的需求诞生。

在梁永强看来,每类产业背后,都是社会需求不断变化的过程,一旦出现新需求,社会资源的匹配度会加速进入该产业。他认为,未来机会可按此分为三类:一是已被满足的需求,即核心资产的延续,若业绩增速可持续支撑,也是其强化的过程;二是正在被满足的需求,即一些潜在的龙头,所处行业较小,进入产业加速整合过程;三是尚未出现的需求,即当前仍处于偏小市值的公司,社会数据化或智能化到一定程度后的新表达模式。

他将判断社会需求类比于观察河流流向,在河边是无法看到流动方向的,只有站在一定高度方能看清。“从历史来看,人类社会、新兴产业的演化都是过程的体现,并不是结果,所以到了某一阶段会形成一定的组织模式。”

基于对需求的理解,梁永强从新兴产业中挑选公司的方法则从孙子兵法“道、天、地、将、法”5个维度出发:“道”指企业价值观;“天”代表政策方向或社会演化方向;“地”是指上市公司包括对人、资产、地理位置等方面的布局;“将”代表企业管理层;“法”则是所有制度体系,包括奖惩制度等。

A股长期表现将趋于均衡

“主动掌舵,量化护航”这一模式,在公募基金业颇为罕见,也引发了一定质疑。对此,梁永强表示,就像吃饭,有人用勺子,也有人用筷子,主动和量化本身只是两个工具,核心体现的还是系统化投资思想。“相对来看,短期持有体验是我此前比较淡化的,经过这两年的休整,反倒是我之后会重点关注的,量化在其中也能起到作用。”

杨宇也认为,量化投资可以处理海量数据,投资广度全覆盖,纪律性强;而主动投资的深度和前瞻性是量化投资无法实现的,两者各有优势,可以通过深度融合实现存优补短。

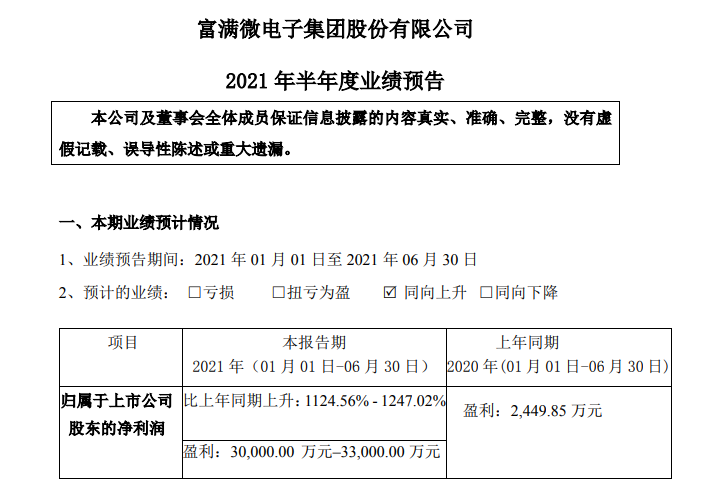

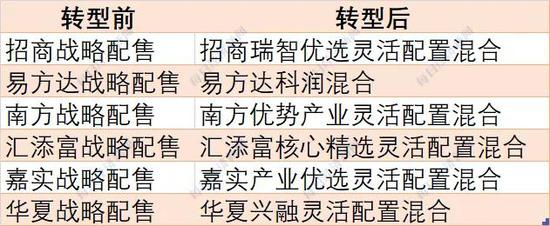

在这种思路下,汇泉基金的首只公募产品——汇泉策略优选混合于近日发行,采用双基金经理配置,由梁永强和杨宇共同担纲。统计显示,梁永强管理的公募基金曾荣获八座“金牛奖”,杨宇曾荣获七座“金牛奖”。从全市场来看,在2400余位公募基金经理中,仅有4位基金经理获得过8次及以上“金牛奖”,还有4位基金经理获得过7次。对于投资目标,汇泉策略优选混合将在严控投资组合风险的前提下,通过积极主动的资产配置和投资管理,追求超越基金业绩比较基准的投资回报和基金资产的长期稳健增值。此外,该基金还可投资港股市场,将优选基本面良好、估值水平合理的港股纳入股票投资组合。

至于新基金的建仓,梁永强表示,主要分两个阶段:首先积累“安全垫”,达到目标净值后,再结合当时市场情况,配置更具有弹性的行业标的。

谈及A股市场,梁永强认为,当前市场仍处于夏季初期,类似于2003年-2004年股市状态,指数变化不大,结构性机会较大。“这两年最大变化是注册制的出现,整个市场齐涨齐跌的概率比较小,除非出现特别大的系统性变化。目前整体估值仍处于中位数,相较于历史数据不算高,板块方面估值高低不一。长期来看,市场表现将相对均衡,波动程度将有所下降,指数涨幅不大,未来更多关注产业发展情况,以及每个细分领域发展阶段。”他指出。

在结构性行情背景下,梁永强看好新消费、新科技、新能源以及大金融板块。对于大金融板块,他认为,中国会朝创新驱动方向发展,这就要求资本市场发挥优化资源配置的作用,用市场的力量激发创新活力,提升产业运行效率,实现发展动力转向创新驱动。

梁永强,南开大学经济学博士,拥有19年金融从业经验。曾任华商基金投资管理部副总经理、量化投资部总经理、公司副总经理,公司董事、总经理,现任汇泉基金创始合伙人、总经理、基金经理。

杨宇,南开大学经济学硕士,拥有21年金融从业经验。曾任嘉实基金管理有限公司董事总经理、SmartBeta及量化投资首席投资官,现任汇泉基金创始合伙人、基金经理。