来源 中金点睛

原创李求索 王汉锋 魏冬

估值调到哪了?

近期A股/港股受内外部因素影响回调。我们认为,市场估值已经经历明显回调、多数指标已经达到历史区间的中等偏低水平。受地缘局势以及引发的供应链冲击、美国及部分欧洲国家货币政策收紧、国内增长依然乏力等因素影响,市场上涨可能需要积极催化因素支持。从目前A股/港股估值主要特征来看:

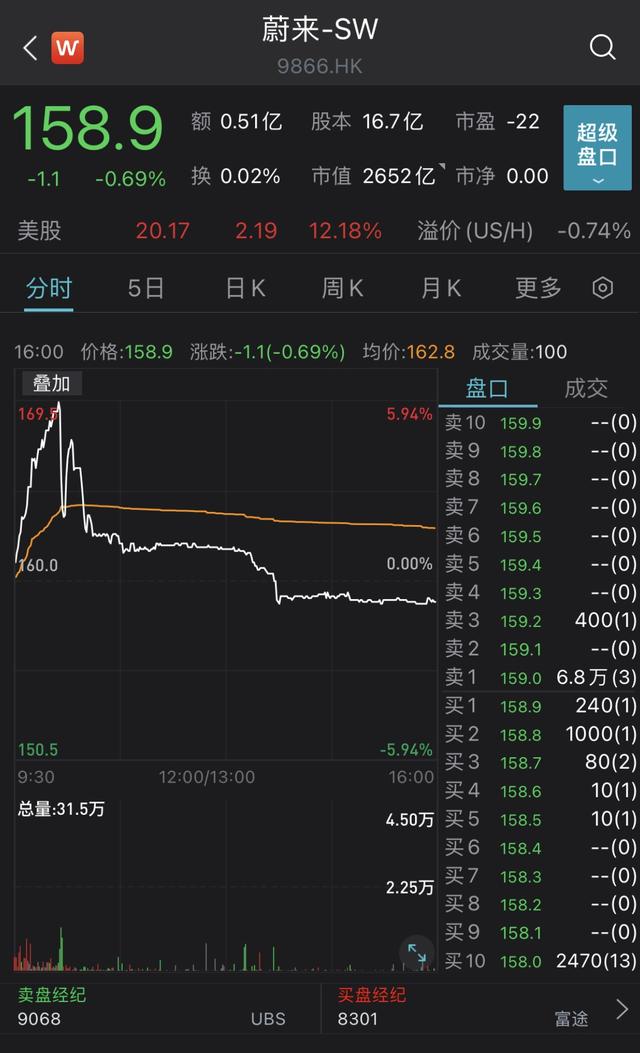

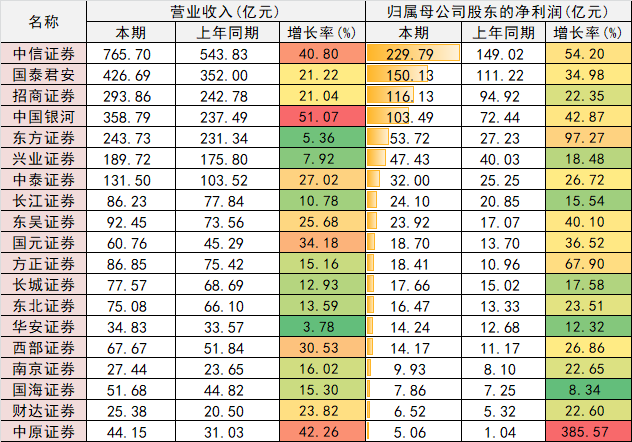

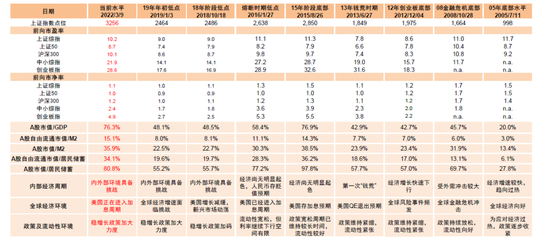

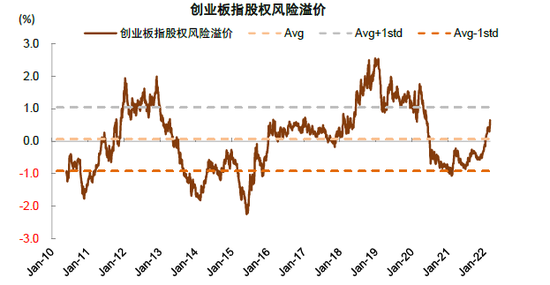

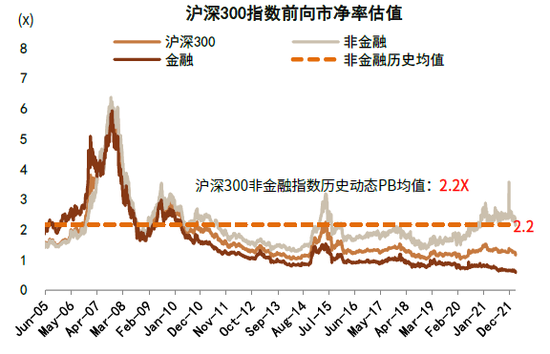

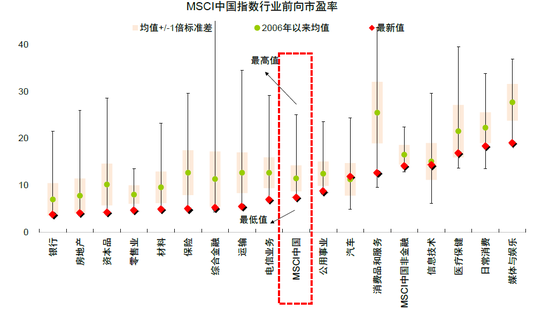

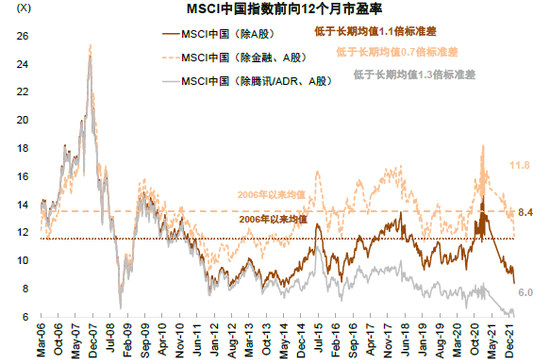

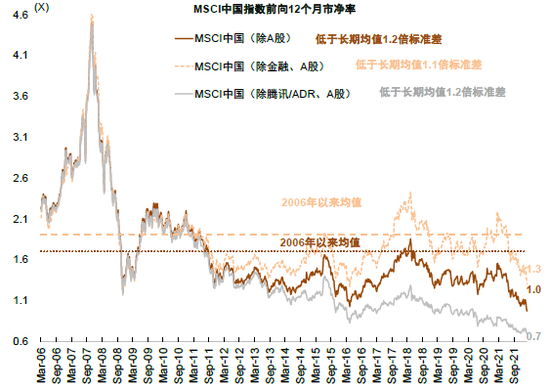

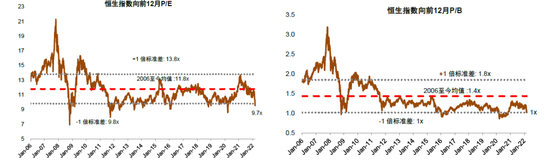

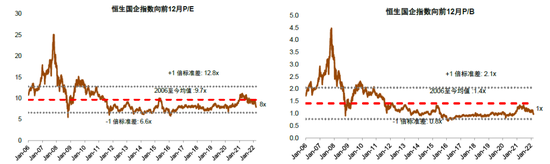

A股市场估值重新回到历史相对低位水平,港股估值处于历史极端低位。截止3月9日,1)A股市场方面,沪深300指数前向市盈率10.1x,前向市净率1.2x,相比年初(11.5x和1.3x)回落12.4%、13.4%,也明显低于历史均值(12.6x和1.8x)。其中非金融部分前向市盈率15.6x,位于历史均值(16.1x)附近;前向市净率2.2x,位于历史均值(2.2x)附近。沪深300/创业扳指股权风险溢价7.2%/0.7%,均超过均值,向上接近1倍标准差。2)港股市场方面,MSCI中国除A股指数前向市盈率8.4x,处于历史均值向下1.1倍标准差附近,3.9%分位水平(2006年至今);前向市净率1.0x,处于历史均值向下1.2倍标准差附近。恒生指数的前向市盈率和前向市净率也持平略低于历史均值向下一倍标准差的位置(目前向市盈率/市净率为9.7x/1.0x,历史均值为11.8x/1.4x,向下一倍标准差为9.8x/1.0x,分位数6.7%/6.9%)。恒生国企指数前向市盈率和市净率分别为8.0x/1.0x,处于历史均值向下0.6/0.7倍标准差,分位数38.1%/29.2%,接近2008年低位。港股估值水平已经处于历史极端低位。

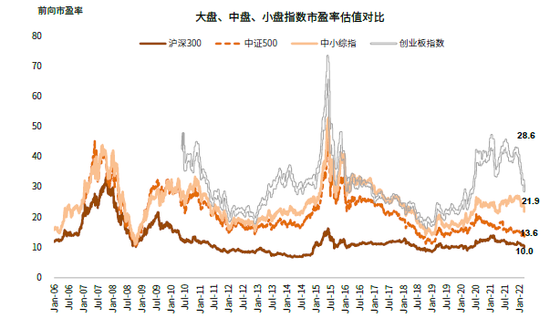

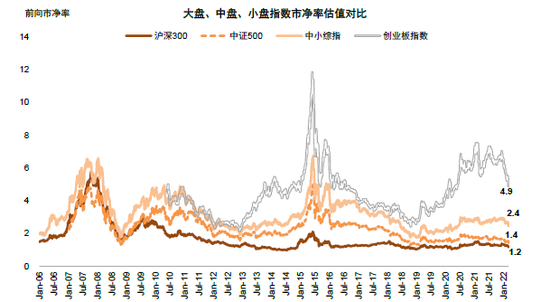

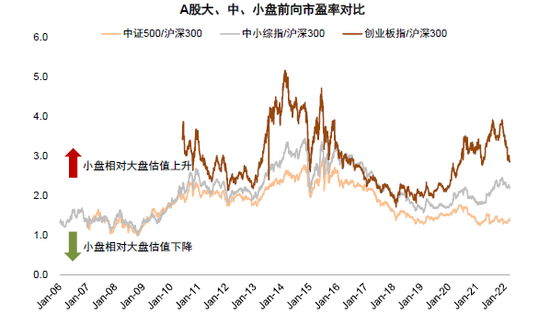

中小市值公司估值再度低于历史均值。目前中证500/中小综指/创业板指前向市盈率分别为13.6x/21.9x/28.6x,已经低于历史均值(历史均值分别为21.7x/24.8x/30.6x,向下一倍标准差为15.0 x /18.3 x /22.0 x,分位数4.9%/ 36.2%/ 46.6%)。

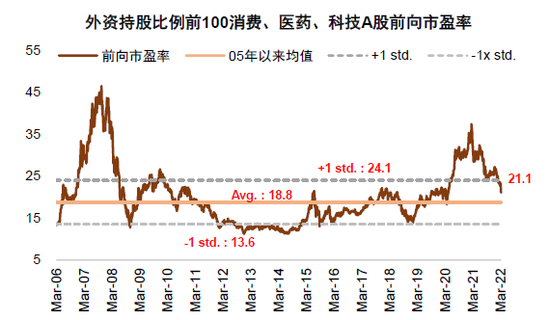

外资持股比例前100公司估值重新回到历史均值附近。外资持股比例较高的公司(与投资者普遍认知的白马蓝筹股也有较高重合度)自2021年2月至今整体表现已经下滑29.3%,2022年初至今跌幅19.9%。从估值水平来看也有明显收敛,这些公司目前前向市盈率为21.1x,前向市净率4.0x,略高于历史均值18.8x/3.7x,分位数67.5%/59.0%。

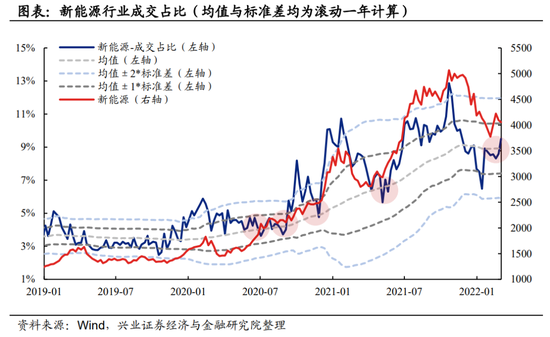

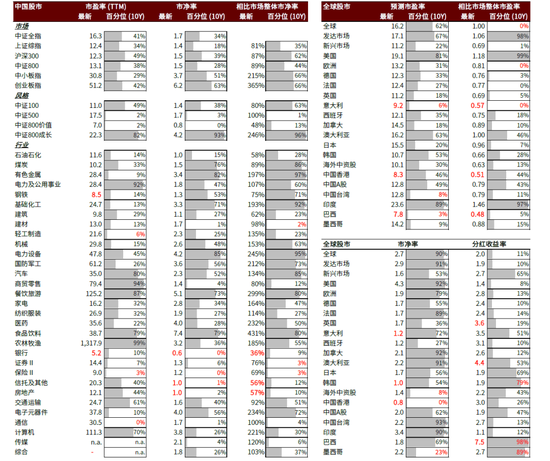

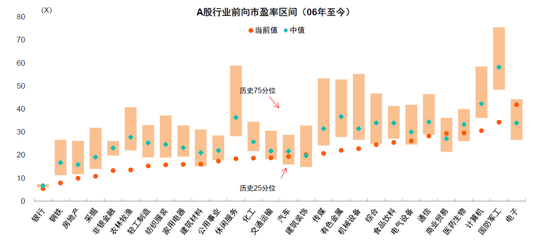

多数行业估值已低于历史均值。多数行业的前向市盈率已经处于历史均值以下。休闲服务、传媒、计算机、军工、农业、家电等板块的前向市盈率估值位于历史25分位数以下(2006年至今)。

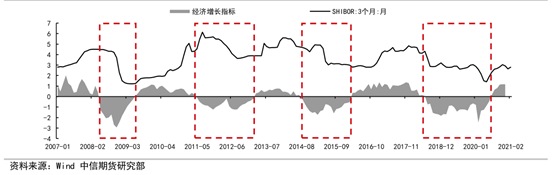

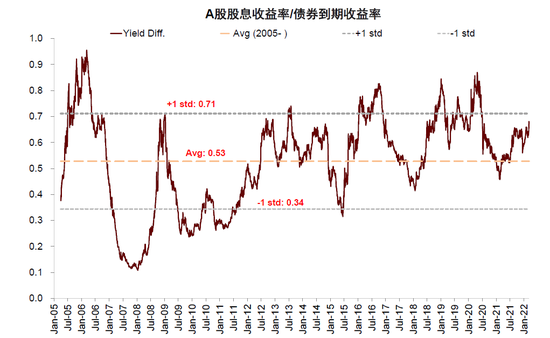

大类资产比较:股债相对吸引力处于相对高位。根据股息率和国债收益率测算的股债相对吸引力指数目前已经为68%,高于自2005年来的平均水平53%,处于历史78%分位数,权益类资产的相对性价比处于较高水平。

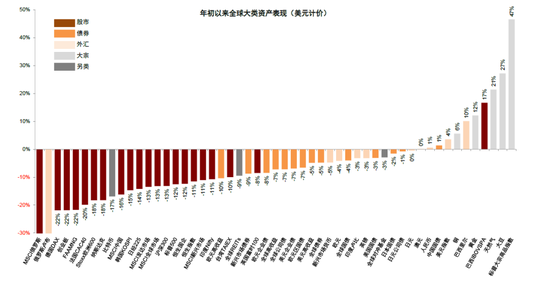

国际比较:A股整体估值处于全球主要市场中等偏低位置,港股市场处于低位。按2022年预测市盈率比较,A股市场估值在全球主要市场中处于中等偏低水平;港股估值在16个主要市场中仅略高于巴西,处在第二低位。

保持耐心,静待“情绪底”

虽然估值对短线市场走势指示意义有限,但近期回调后市场中长线估值吸引力进一步增加。我们建议投资者耐心等待市场逐步企稳。短期地缘事件等因素导致的供应风险有可能继续发酵,加剧市场对“滞胀”的担心。同时,商品价格的短期大涨及潜在高位持续,加剧通胀风险的同时可能也会压制未来全球总需求,海外主要经济下半年滑坡风险也有所上升。这些因素可能仍需要消化。往中期看,中国是全球重要的制造业大国,具有全球最大、相对较全的产业链,只要中国继续谋求科技创新、产业升级的趋势不变,在全球供应风险中中国可能会相对更有韧性,就如70年代“滞胀”冲击中,日本等当时的制造业大国股市和汇率等所展现的韧性。同时,中国市场通胀整体可控、“稳增长”政策储备空间相对充足,后续“稳增长”政策继续发力,增长前景可能逐步改善;另外中国市场估值绝对估值处在历史相对低位,与其他主要市场相比相对估值也具有吸引力。

综合来看,尽管短期的全球波动具有一定的传染性、中国市场情绪面上的修复仍需要时间,我们判断中期内中国市场有望在全球波动中展现相对韧性。后续视地缘事件、疫情等因素演绎静待中国市场进入“情绪底”;而随着稳增长政策继续发力,我们认为“增长底”有望在二季度左右看到。从板块上看,低估值“稳增长”板块可能会有相对收益,制造成长风格入场时机则静待“通胀预期”边际缓解。后续我们将继续跟踪地缘事件、海外政策、疫情、中国稳增长落地情况来综合评估市场的潜在路径及结构。

图表1:全球股票市场估值水平

资料来源:Bloomberg,万得资讯,中金公司研究部

注:数据截至2022年3月9日

图表2:年初至今全球主要资产表现

资料来源:Wind,中金公司研究部

注:数据截至2022年3月9日

图表3:A股行业前向市盈率区间(06年至今)

资料来源:Wind,中金公司研究部

注:数据截至2022年3月9日

图表4:当前A股市场估值与历史上阶段性低点比较

资料来源:Wind,中金公司研究部

注:数据截至2022年3月9日

图表5:沪深300股权风险溢价上升至2009年至今均值以上…

资料来源:万得资讯,朝阳永续,中金公司研究部

注:数据截至2022年3月9日

图表6:创业扳指股权风险溢价也升至2009年至今均值以上…

资料来源:万得资讯,朝阳永续,中金公司研究部

注:数据截至2022年3月9日

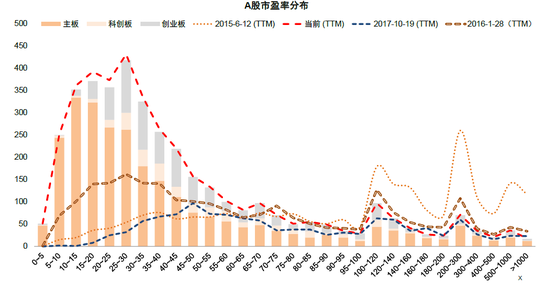

图表7:当前A股估值分布仍接近2017年偏低点时期水平

资料来源:Factset,中金公司研究部

注:数据截至2022年3月9日

图表8:当前A股估值分布仍接近2017年偏低点时期水平

资料来源:Factset,中金公司研究部

注:数据截至2022年3月9日

图表9:按股息率和国债到期收益率测算的股债相对吸引力

资料来源:Factset,中金公司研究部

注:数据截至2022年3月9日

图表10:沪深300非金融前向市盈率低于历史均值…

资料来源:万得资讯,朝阳永续,中金公司研究部

注:数据截至2022年3月9日

图表11:…市净率处于均值附近

资料来源:万得资讯,朝阳永续,中金公司研究部

注:数据截至2022年3月9日

图表12:近期A股各类风格市盈率均出现明显回落…

资料来源:万得资讯,朝阳永续,中金公司研究部

注:数据截至2022年3月9日

图表13:…市净率也是如此

资料来源:万得资讯,朝阳永续,中金公司研究部

注:数据截至2022年3月9日

图表14:中小市值与大盘蓝筹估值对比(市盈率)

资料来源:万得资讯,朝阳永续,中金公司研究部

注:数据截至2022年3月9日

图表15:中小市值与大盘蓝筹估值对比(市净率)

资料来源:万得资讯,朝阳永续,中金公司研究部

注:数据截至2022年3月9日

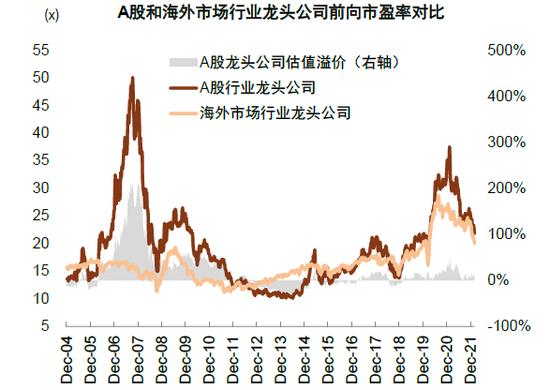

图表16:行业龙头前向市盈率

资料来源:万得资讯,朝阳永续,中金公司研究部

注:数据截至2022年3月8日

图表17:行业龙头前向市净率

资料来源:万得资讯,朝阳永续,中金公司研究部

注:数据截至2022年3月8日

图表18:外资青睐的消费、医药、科技A股前向市盈率明显回落到均值水平附近…

资料来源:万得资讯,朝阳永续,中金公司研究部

注:数据截至2022年3月8日

图表19:…上述股票前向市净率也明显回落到略高于均值的水平

资料来源:万得资讯,朝阳永续,中金公司研究部

注:数据截至2022年3月8日

图表20:外资持股前100等权重指数表现

资料来源:Factset,中金公司研究部

注:数据截至2022年3月9日

图表21:港股多数行业均处于历史区间较低水平

资料来源:Factset,中金公司研究部

注:数据截至2022年3月9日

图表22:海外中资股的市盈率处于历史低位…

资料来源:万得资讯,朝阳永续,中金公司研究部

注:数据截至2022年3月4日

图表23:…海外中资股的市净率也低于历史均值

资料来源:万得资讯,朝阳永续,中金公司研究部

注:数据截至2022年3月4日

图表24:恒生指数市盈率低于-1倍标准差,处于历史低位(左)市净率同样处于历史低位(右)

资料来源:彭博资讯,中金公司研究部

注:数据截至2022年3月9日

图表26:恒生国企指数市盈率低于历史均值(左)市净率也是如此(右)

资料来源:万得资讯,朝阳永续,中金公司研究部

注:数据截至2022年3月8日

文章来源

本文摘自:2022年3月10日已经发布的《估值调到哪了? 》

李求索 SAC 执业证书编号:S0080513070004 SFC CE Ref:BDO991

王汉锋 SAC 执业证书编号:S0080513080002 SFC CE Ref:AND454

魏 冬 SAC 执证编号:S0080121070287

投资避险工具看这里,低风险理财、7%+收益、灵活申赎>>