本报记者苗诗雨 李未来 北京报道

2021年全年业绩预告实现逆势增长的兔宝宝(SZ002043),在收购“生意经”推动业绩增长的背后,是日益凸显的资金压力和参差不齐的产品质量问题。

近日,兔宝宝(全称“德华兔宝宝装饰新材股份有限公司”)发布2021年第四季度以及全年业绩快报,营收分别同比增长21%以及46.98%,得益于多元渠道运营以及业务布局,兔宝宝实现在2021年原材料价格上涨、房地产行业震荡之下的逆势上涨。

兔宝宝证券事务代表对《华夏时报》记者表示,“我们认为2021年是地产链压力最大的一年,原材料涨价的成本压力也是最大的,但是地产链的结构未来也会发展更为合理,精装板块供应链也会发生比较大的变化。”

净利润增长超70%

兔宝宝发布的2021年全年业绩预告显示,报告期兔宝宝实现营业收入95.03亿元,同比增加46.98%;归属于上市公司股东的净利润7.16亿元,同比增加77.82%。

并且财务状况良好,年末总资产56.05亿元,比上年末增加3.25亿元,增长6.16%;归属于上市公司股东的所有者权益21.41亿元,比上年末增长2.8亿元,增长15.08%。

对于业绩实现增长的原因,兔宝宝证券事务代表向《华夏时报》记者透露,业绩增长主要是受渠道研发下沉、密集分销、外围市场拓展等影响,其中以裕丰汉唐为主要依托的工程业务,2021年重点合作优质核心客户,也助力业绩稳健增长。

具体来看,2021年兔宝宝定制家居业务收入约为26.87亿元,同比增长35.08%;其中控股子公司青岛裕丰汉唐木业有限公司(以下简称“裕丰汉唐”)2021年度营业收入约为18.94亿元,同比去年增长31.25%。

据公开资料显示,经过30年的发展,兔宝宝已形成从林木资源的种植抚育、全球采购到生产、销售各类板材、地板、木门、衣柜、橱柜等多元化产品的完整产业链。其中,2019年免宝宝战略并购了裕丰汉唐,由此进入了地产集团工程项目的加速阶段。

多元“生意经”隐忧

从2021年业绩预增的原因来看,多元布局无疑是兔宝宝逆势上涨的“生意经”,但另一方面,兔宝宝资金端也在逐步吃紧。

据悉,兔宝宝于2019年9月以7亿元收购青岛裕丰汉唐木业公司70%的股权,2021年上半年公司收购裕丰汉唐剩余25%股权,持股比例升至95%,通过收购裕丰汉唐,成为定制家具精装修渠道的头部企业。

但在收购了裕丰汉唐后,按照2020年业绩内容显示,兔宝宝的应收账款和票据从1.14亿元增加到9.62亿元。兔宝宝证券事务代表向《华夏时报》记者讲道,公司应收账款与票据主要来源于裕丰汉唐工程业务所致。

同期年报也显示,因合并裕丰汉唐,兔宝宝的销售费用、管理费用以及财务费用都有不同程度的增加,其中财务费用一栏还提到工程业务回款周期长的情况。

值得关注的是,兔宝宝也面临着较大的负债压力。自2020年起,兔宝宝的资产负债率便从2019年的40%左右上涨至了55%以上,2021年前三季度资产负债率分别为59.53%、64.11%、以及63.04%。而截至2021年第三季度,兔宝宝的流动比率和速动比率也从2019年年末的1.356、1.132降低至了1.002、0.667。

以上述兔宝宝业务中的工程部分为例,裕丰汉唐为兔宝宝带来营收的同时,也让其负债有所增长。而至于裕丰汉唐为2021年兔宝宝的全年利润贡献了多少,由于完整年报暂未披露,当前还暂无从得知。

那么,面对因收购而日益增长的资金压力,以及房地产行业的动荡形势,兔宝宝当前是否已采取相应措施呢?

对此,兔宝宝证券事务代表在回复《华夏时报》记者的采访函时表示,“我们认为2021年是地产链压力最大的一年,原材料涨价的成本压力也是最大的,但是地产链的结构未来也会发展更为合理,大型房产企业占比会提升,负债率差的房企会逐步退出市场,精装板块供应链也会发生比较大的变化。随着后期产品升级的需求,公司目前完善的木作类供应链(涵盖橱衣柜、地板、木门等)是非常有竞争优势的,未来对于工程业务的前景公司还是保持乐观的态度。”

据兔宝宝证券事务代表介绍,由于受制于房地产行业去杠杆带来的债务风险和精装修率阶段性下滑,兔宝宝B端业务在巩固行业地位同时,也在通过延伸产品体系(开拓地板、木门等新品类)、升级产品档次、拓展新的优质客户,实现增长。

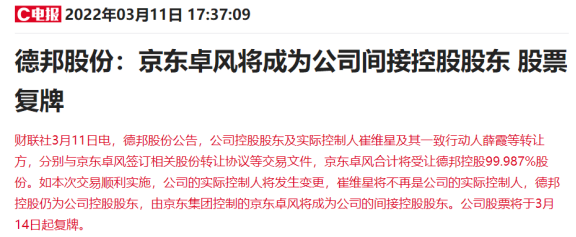

此外,记者也关注到因为受到房地产行业震荡的影响,负责兔宝宝工程业务板块的青岛裕丰业务规划将有所调整,兔宝宝近日在接受投资者提问时表示道,“目前,我们考虑整个房地产的风险与现阶段的调整,公司在2022年的工装业务上的规划是稳健发展。”

品牌授权模式下,产品投诉不断

实际上,在兔宝宝多元化布局的“生意经”中,品牌授权模式业务也发挥着举足轻重的作用。仅2020年,兔宝宝的品牌使用费营收便有2.4亿元,业务毛利率达98.52%,主营业务装饰材料毛利率仅为10.75%。

而这一比重在2021年依旧“稳居高位”,据2021年半年报显示,兔宝宝品牌使用费营收占比提升至4.03%,业务毛利率达到了99.09%,高出主营业务“装饰材料”9倍之多。

中国商业联合会专家委员会委员赖阳此前在接受媒体采访时曾表示,“贴牌的方式能够让企业快速的收取利润,基于消费者的信任,短期内企业会有不错的业绩回报,但不可控风险也是显而易见的。”

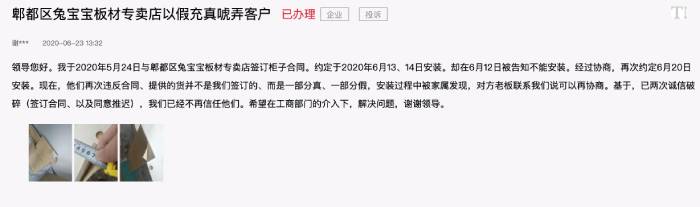

的确,在兔宝宝享受着贴牌业务带来的利润时,作为业绩“中流砥柱”的品牌授权模式也充斥着消费者的质疑声。《华夏时报》记者在查阅多个公开平台时发现,自品牌授权模式推出后,不乏关于兔宝宝产品质量的投诉贴。

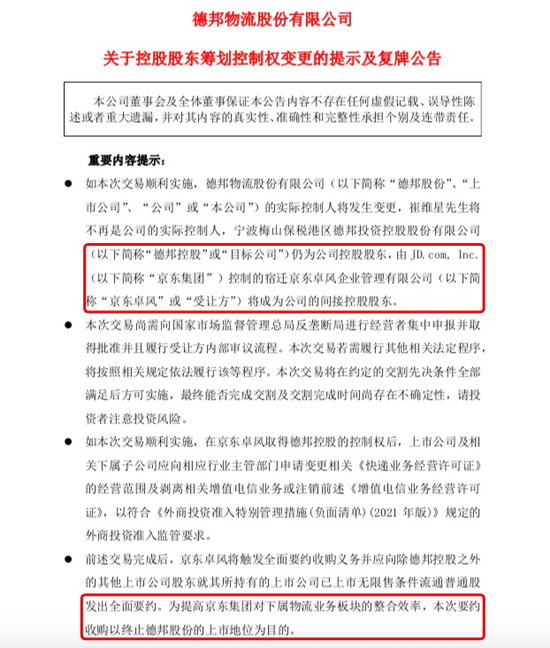

人民网政府留言板上显示,最早一条有关兔宝宝的投诉时间为2020年,内容便为产品质量“以假充真”。内容显示,消费者订购产品并几经三番进行安装流程时发现,产品并非自己签订的板材,产品是一部分真、一部分假。

截自 人民网政府留言板

截自 人民网政府留言板而在黑猫投诉【投诉入口】平台上,有关兔宝宝产品质量的投诉贴也不在少数,包括以次充好、尺寸偏差、虚假宣传、服务质量差、售后无人受理等多类问题。其中,有一条投诉贴称,装修时订购的兔宝宝全屋定制,在后期鉴定时则发现部分柜体有兔宝宝的防伪码,而部分没有,并且全屋柜门均不是兔宝宝品牌的产品。而根据该名投诉人的表述,上述定制板材购买两年了始终有刺鼻气味传出。

兔宝宝产品质量、服务、售后等部分投诉。 截自 黑猫投诉平台

兔宝宝产品质量、服务、售后等部分投诉。 截自 黑猫投诉平台“贴牌从长期来看,对于企业的发展更多的是弊大于利。”赖阳认为,贴牌产品的品质把控难以受到企业控制,当效果不佳时,贴牌对于品牌声誉会产生致命的负面影响,因此企业应当慎重选择贴牌模式,而不仅仅是看到眼下的现金流和利润收益。

另外,北京金诉律师事务所执行主任王佳红律师在接受《华夏时报》记者采访时也提醒道,若消费者购置商品时遇到贴标产品,可以选择向中国消费者协会投诉,也可以看看合同约定,如果对自身是有利的,也可以选择诉讼。

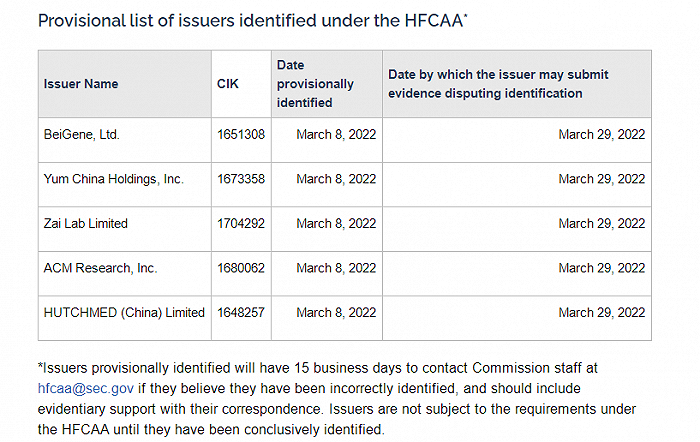

投资避险工具看这里,低风险理财、7%+收益、0手续费>>