出品:上市公司研究院

作者:夏虫

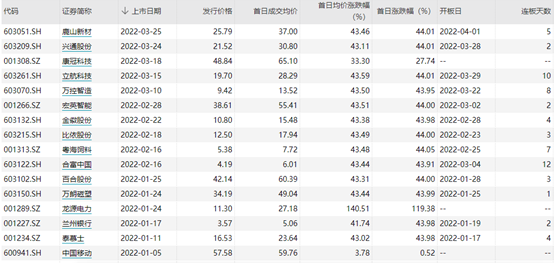

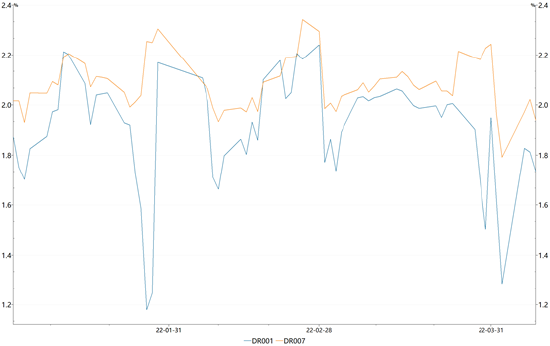

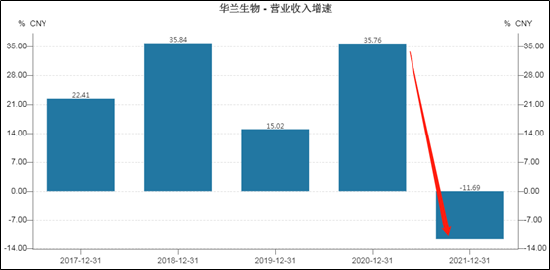

近五年,华兰生物首次出现负增长。

2021年度,华兰生物实现营收44.36亿元,同比减少11.69%,实现归母净利润12.99亿元,同比减少19.48%,销售毛利率为68.74%,同比减少3.96个百分点。

来源:wind

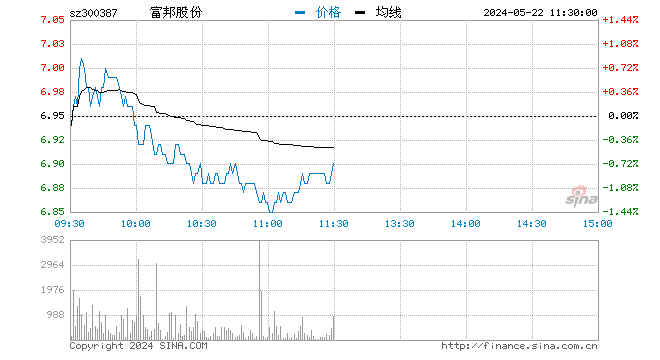

来源:wind华兰生物近期股价持续走低,尤其在2021年业绩发布后,股价一度重挫。业绩与股价双低背后,公司第四季度销售费用极为异常。在历年财报复盘后发现,公司预提的销售费用或藏有平滑业绩的“阀门”。此外,鹰眼预警显示,公司应收账款占比持续走高,其业绩质量也大打折扣。

来源:wind

来源:wind销售费用调节利润?

从财务特征看,华兰生物属于典型的销售费用驱动型,而非研发驱动型。

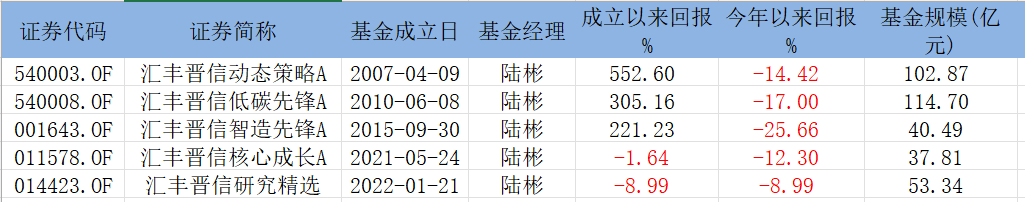

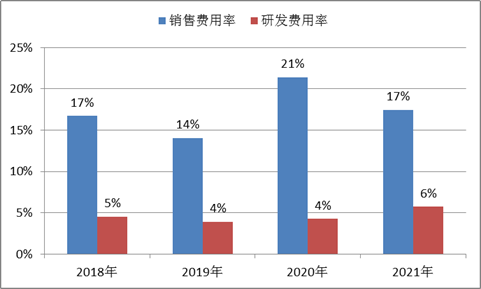

2021年,公司销售费用为7.75亿元,而研发费用仅为2.54亿元,是研发费用的三倍。历年财报显示,公司销售费用率常年在14%至21%,而研发费用率则在4%至6%之间。

来源:wind

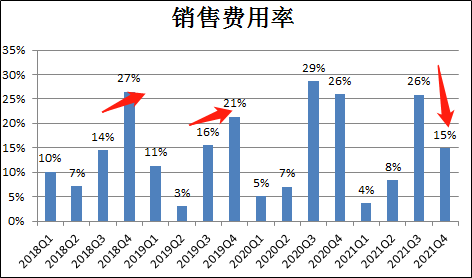

来源:wind我们通过年报数据发现,华兰生物的销售费用率去年尤为突出,而今年四季度销售费用率却又突然骤降。

根据年报,2018年至2021年,公司销售费用率分别为17%、14%、21%、17%,可以看出,2020年销售费用奇高。

而今年第四季度,公司的销售费用却有突然骤降。我们发现,2018年至2021年Q4,其销售费用率分别为27%、21%、26%及15%。可以看出,华兰生物今年销售费率下降尤为突出,相比往年,销售费用率下降将近十个百分点。

来源:wind

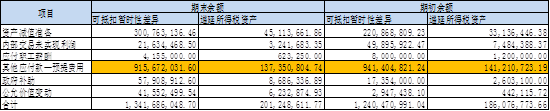

来源:wind销售费用时高时低背后,是公司预提费用在“作祟”。预提费用是指企业按规定预先提取但尚未实际支付的各项费用,就是企业还没支付,但应该要支付的,应记入负债。预提费用的特点是受益、预提在前,支付在后。我们在递延所得资产也进一步得到验证,2021年因预提费用产生的递延所得资产金额为1.37亿元。

来源:年报

来源:年报由于是尚未实际支付,因此该费用预提似乎人为估计因素较大。当公司业绩遭遇重挫或业绩需要压低时,该科目存在较大的人为调节空间。我们看看华兰生物在这一高一低销售费率背后究竟有何动机。

预提费用的“阀门”背后:业绩增长压力与分拆上市

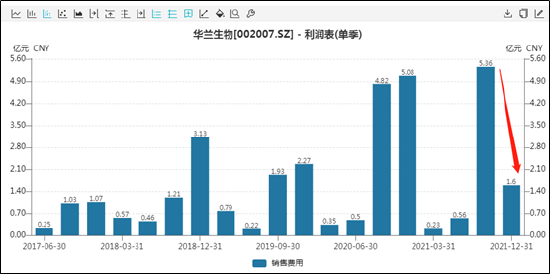

2021年第四季度销售费用费用为1.6亿元,环比第三季度的5.36亿元下降尤为突出。如果同期费用率对比,销售费率绝对差下降了十个百分点。

今年第四季度销售费用大幅下滑背后或是公司业绩承压。

分行业来看,公司的血液制品和疫苗制品占总收入的比重分别为58.56%和41.13%,但疫苗制品收入同比减少24.63%。

一般情况下,下半年是流感疫苗的集中销售时段,但2021四季度恰逢新冠疫苗成人接种第三针及少儿接种第一针的高峰。一方面,接种新冠疫苗会挤占接种流感疫苗的档期,另一方面,接种新冠疫苗后,民众再接种流感疫苗的意愿也会降低。两个因素综合作用,公司流感疫苗的销售在四季度遭遇障碍。

在业绩遭遇重创下,公司是否存在通过销售费用平滑业绩压力呢?假如按照历史年度还原其销售费用水平,其净利润下降幅度或超30%。

而2020年为何销售费用率如此突出呢。我们进一步分析发现,公司2020年三季度单季销售费用接近5亿,同比2019年三季度单季增2.5倍,但是相对应营业额只增1.6倍。显然销售费用增速与营收增速不匹配。

突增的销售费用背后是公司计划将子公司华兰疫苗进行分拆的动作。

华兰生物2020年启动了分拆疫苗公司到深交所创业板上市事宜。根据分拆上市规则,关于上市公司最近1个会计年度合并报表中按权益享有的拟分拆所属子公司的净利润不得超过上市公司合并报表净利润的50%的规定。

然而彼时华兰疫苗已经出现放量,业绩大幅提升,如果分拆上市时间周期较长,公司似乎很容易触碰分拆上市的红线,即上一年会计年度的净利润50%及净资产30%的红线。。

年报显示,2020年华兰疫苗业绩大爆发,2020年营收增幅超过130%。与此同时,华兰疫苗销售费用增幅远大于营收,增幅超过180%,其推广服务费由于2019年的2.82亿元上涨至2020年的8.08亿元。

华兰生物分拆时,华兰疫苗大幅上涨的销售费用也一直被监管问询。值得一提的是,据华兰生物2020年年报显示,华兰生物按当时权益享受华兰疫苗2020年的扣非净利润为6.74亿元,这一净利润占比便已经达到了45.63%,与50%的硬性规定仅不到5%的差距。

血制品成长性差增长陷入瓶颈

公司的业绩增长质量也较差。

鹰眼预警显示,公司应收账款占营收之比持续走高,由2019年的26.07%上涨至41.25%。需要指出的是,受两票制影响,经销商开始变得集中,话语权大幅增加,华兰生物的回款能力受到了限制。2021年经销商营收规模为23.99亿元,而公司同期应收账款为18.3亿元。

来源:新浪财经APP-个股华兰生物-财务-鹰眼预警

来源:新浪财经APP-个股华兰生物-财务-鹰眼预警华兰生物不仅疫苗不及预期,其血制品也陷入增长瓶颈。

2018年至2021年,华兰生物血制品增速分别为15.89%、9.77%、-1.99%及0.25%。但是我们对比行业增速看,公司增速似乎已经落后行业水平态势。

我国对血制品实行严格监管,先后制定了批签发制度、对原材料血浆实行检疫期制度等,2001年起不再批准新的血制品企业,对血浆来源浆站设立也有严格的企业资格限定。行业发展先后经过了取消药价限制、“两票制”等重要节点,浆站设立高门槛,各企业浆站数增长有限,2019年以来批签发有所缩紧。

值得一提的是,我国血制品签发量还在高速增长。据相关资料显示,2016年-2020年,中国血液制品签发量从6170万瓶增长到9907万瓶,年化增速超过10%。

由于政策审批等因素存在,决定血制品企业能否突破增长瓶颈的关键是血浆站的数量和采浆量。

从行业采浆量看,2021年28家血液制品生产企业的单采血浆站共采集血浆约9455吨,较2020年增长约13.4%,较2019年增长约2.7%。

从血浆站的数量增加看,在血制品三大龙头当中,华兰生物从2018年至今没有再新增单采血浆站,上海莱士2018年以来新增单采血浆站2家,而天坛生物2020年新开业浆站就有3家。

2021年,华兰生物目前共有单采血浆站依然是25家,其中广西4家、贵州1家、重庆15家(含6家单采血浆站分站)、河南5家,2021年采浆量为1000吨以上。值得一提的是,2021年,前四家公司采集血浆均在1000吨以上,合计采浆5600多吨,占国内血浆采集量的60%左右。

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>