曲艳丽 | 文

基金经理十二年,綦缚鹏遇到两个困惑:

①公募基金经理的投资体系与考核体系不匹配。投资本是「自己跟自己比」,业内却考核「相对排名」。

②基金赚钱、持有人不赚钱。波动大,持有人跑来跑去,很难从头到尾,本质原因是策略的信息不对称。

綦缚鹏做过专户、重回公募,思考再三,决定从底层策略解决这两个困惑:偏好绝对收益+适度兼顾相对收益的打法,且主动管理回撤。

「我的打法略复杂。」他说。

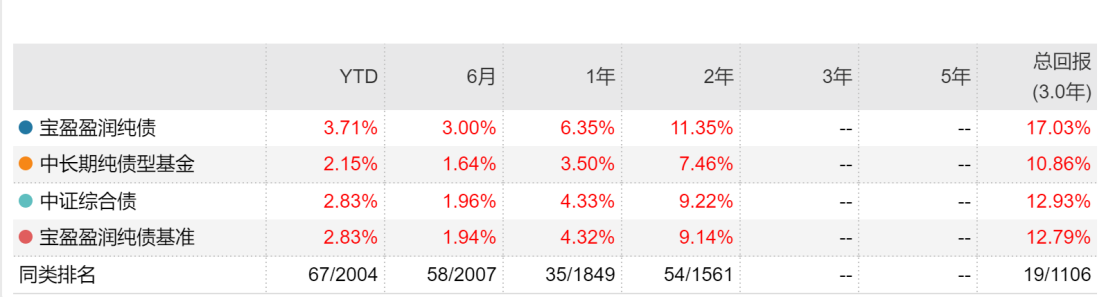

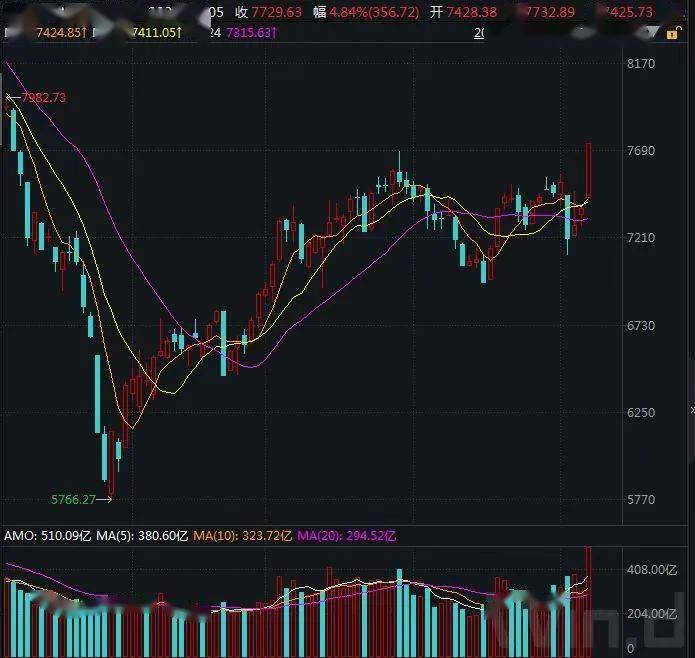

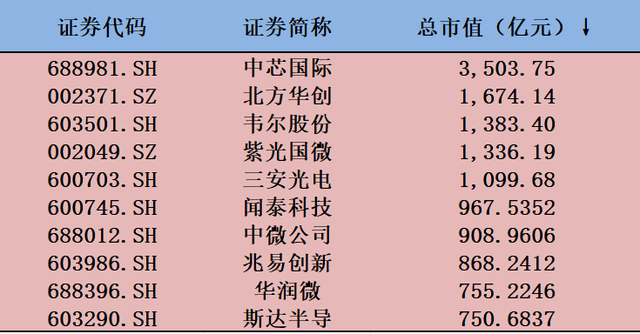

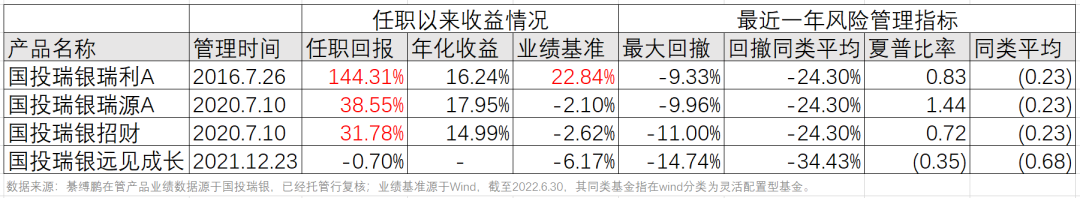

綦缚鹏的代表作国投瑞银瑞利,自2016年7月26日管理迄今,任职回报144.31%,年化回报16.24%。尤其是持有体验佳,持有满6个月,盈利概率达83%;持有满2年,盈利概率达99%。历史上,国投瑞银瑞利在76.4%的时间区间回撤在5%以内。(截至2022.6.30)

綦缚鹏在管产品,近一年最大回撤及夏普比率均远超同类平均。

这是如何做到的?

1.

綦缚鹏,现任国投瑞银投资部副总监,19年证券从业经验。

綦缚鹏是策略研究员出身。他的方式是,自上而下择时(仓位)、配置(行业)+自下而上选股。

「行业配置是公募基金经理最核心的能力。」他认为。这与纯粹的自下而上选股「翻石头」的基金经理有所不同。

綦缚鹏有一些标签,绝对收益是其一。他表示,绝对收益的本质是「净值持续创新高」,而底层内核,是买「与当下市值相较,未来市值有很大空间」的个股。

具体做法是把这些个股先找出来,放在备选池里,逢遇契机,再不断向外派兵。

举个例子,2021年,綦缚鹏的组合超额收益来自于煤炭、新能源。

他将二者筛选至备选池,始自2019年。2019年-2020年,新能源车渗透率快速上升,这是一个契机,他先提了权重。然后一直到2021年初,「煤价压不住了,才把权重也提上来。」

他所等待的,就是触发因素(契机)。

如何描述触发因素?「从行业维度,在长周期景气低点,马上进入景气右侧。」綦缚鹏回答,这涉及自上而下的宏观和行业判断。

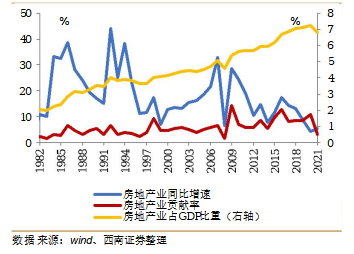

「现在最看好地产行业龙头。」綦缚鹏近日称。他在二季报中写道:房地产市场稳定是经济能否有效见底的关键环节。

綦缚鹏的另外一个标签:左侧交易。从前国投瑞银内部有句玩笑话:「綦缚鹏看好的东西,半年以后再买。」这就是后来他改进打法的原因,先构建备选池、再等待触发,「在左侧尽量往右挪一挪」,不要太早。

公开数据显示,綦缚鹏的组合,有一定的低估值特征。国投瑞银瑞利的前三大重仓股的PE及前十大重仓股的平均PE,基本在40以下。

2.

綦缚鹏每天都在审视着自己的组合。

他总是在不同行业之间称重,不断比较,「性价比」是衡量的标尺,始终保持整个组合处于有性价比的位置上。称重的过程,就是审视。

大部分时间,他跟行业研究员聊,聊行业真实情况如何,聊二级市场怎么反映,产业链、宏中微观相互印证。聊的过程,也是在审视。

组合管理方式,是綦缚鹏达成「绝对收益+控波动」的主要途径。

綦缚鹏擅择时。2021年春节前,他一波减仓,躲过下跌,之后又加回仓位。过程跌宕起伏:一季报重配周期股,二季报卖掉化工,集中在煤炭、新能源。6-9月份煤炭主升浪,三季报卖掉煤炭、新能源,躲过那一波跳水,随后扑进了地产,四季报又买回煤炭。

2021年,国投瑞银瑞利录得收益率28.51%。(基金季报)

「今年做得最对的地方,是一季度整体仓位不高。」綦缚鹏又做了一次择时。(注:国投瑞银瑞利一季报股票仓位61.24%)

去年四季度,他重配地产、煤炭,今年为数不多的上涨行业之二。4月底5月初,他部分减持地产、煤炭,加仓新能源,方向都对。

他在组合管理上颇费心思,各行业渐次表现,控波动、控回撤。因此,綦缚鹏的净值曲线,也颇有「画线派」之风。

主动控制回撤之所以重要,綦缚鹏称,出发点是与持有人共情,为了拿得住。他的组合保持相对均衡,因为如果太极致、太赛道,就压不住波动。他追求的是高夏普,收益率对得起波动。

wind数据显示,国投瑞银瑞利近一年、近两年、近三年的业绩远超业绩基准及同类平均,排位均居前1/5,各是20/449、38/444、69/425。(同上)

綦缚鹏喜读书,手里不能闲着,读史、读哲学、读本草纲目,连菜谱都读。他的结论是:「万物相通」。

业内秉持中观景气度策略的基金经理,并不多。中观很强调宽视野,多变量决策,需要心中有宏大叙事,也有整个市场的图谱。执行上有两大难点:①什么都要懂,也要灵活。②在个股层面落地。

这些要求甚高。綦缚鹏形容道:「它需要一个系统,对投研的依赖更严格,行业不能有特别的短板,工作量很大,这么完美的体系是不存在的。要努力去贴近,能够做到及格已经很厉害。」

且很考验一个人的决策能力。綦缚鹏的性格,是抓主线、把枝枝丫丫都砍掉。「也每天都在纠结。」他坦承。

对话綦缚鹏

问:你的投资目标是什么?

綦缚鹏:首先,以绝对收益为目标。其次,有适度相对的打法,不能跑输市场。第三,主动管理回撤。

是不是听起来复杂,但复杂的目标比一会相对、一会绝对的目标漂移好。

问:那你的初衷是什么?

綦缚鹏:持有体验好,能拿得住。

问:策略如何实现你的目标?

綦缚鹏:自上而下择时、确定股票仓位,再选配哪个行业、每个行业配置多少。

自下而上找好公司,从价值角度,找到未来两三年有较大市值增长空间的公司。目前的做法是,找出来,放在备选池里,什么时候买、买多少从组合角度考虑。

从一年维度看,公司基本面并不是决定股价的全部因素,很多时候由市场风格决定。股价上涨需要一些契机,所谓「契机」,我理解就是自上而下的宏观和行业判断,再从备选池买进来就可。

而且,我会主动调整组合权重,当一些先涨起来的行业性价比变差,就把权重降一降,换到另一个性价比更好的行业上。这样做的好处是整个组合处于有性价比的位置上。

问:所以组合管理是比较核心的部分?

綦缚鹏:对。核心还是围绕净值,既要有不断创新高的能力,又要控制波动,这就通过组合管理来实现。

问:可以举个例子吗?

綦缚鹏:2021年,组合的超额回报来自煤炭和新能源车。实际上我从2019年三四季度就看好了。2019年-2020年,新能源车的触发因素先出来,渗透率快速上升,我就先提了权重。煤炭还是保持着相对低的位置,一直到2021年初,我觉得煤价可能压不住了,才提了权重。

问:你的选股方式就像从一个备选池里向外面派兵。

綦缚鹏:对。备选池是全市场覆盖。如果它很便宜、但短期没有触发因素,可能少配或不配。当从组合角度或自上而下角度,行业触发因素来了,就把权重加上去。

问:如何描述触发因素?

綦缚鹏:从行业维度,在长周期景气低点,马上进入景气右侧。

问:在行业维度上,你的方法论是什么?

綦缚鹏:任何行业都有周期起伏,站在长周期的角度上,考虑行业处于什么位置。

比如新能源,好的投资时点就是渗透率快速提升的阶段。关键节点在2019年底,特斯拉Model3推出,toC消费起来。此前靠补贴,靠to B生意,很难说成熟。

煤炭完全是另外一个思路。煤炭在长期去产能之后,整个行业供给是大幅收缩的,而需求还在增长。此时,观察节点就是等需求超过供给,价格弹性就会出来。2019年,我高度关注周期股,四季度开始有一定表现。2020年初疫情,把需求打下去,库存又垒起来,之后经过大半年去库存、需求恢复,直到2020年四季度和2021年一季度,机会才来临。

问:当前你最看好哪个行业?

綦缚鹏:地产行业,准确地说是地产行业龙头。去年四季度开始配地产,当时的出发点很简单,地产拖累经济下行。从逆周期角度,我觉得地产是不可能被放弃的,当时给的估值极低,龙头杀到0.5倍PB。

我觉得会有两轮行情:①第一轮是政策预期推动估值修复。②第二轮是基本面推动盈利改善。后面显然进度比较慢,低于预期,因此调整了一波。调整之后,我觉得又到了另外一个时点,总量弱、结构强,市场份额会向龙头公司集中。

问:如何评价你的中报持仓?配置了地产、金融、白酒、养猪、医药?

綦缚鹏:4月底5月初,我的想法是最差的时点对应最低的股价,看多市场。我以为会缓慢修复、震荡上行,结果大家一窝蜂冲进新能源。6月底中报,我是比较纠结的,基本面在左侧,股价有点抢跑,所以我决定均配,后面等经济见底确认,哪个领域较快见底,景气先起来,再往哪个行业倾斜。

问:策略研究员生涯对你影响大吗?

綦缚鹏:非常。我现在的打法,选股是一方面,但核心在于行业比较。我认为,行业配置是公募基金经理最核心的能力。

问:对你而言,如何构建能力圈?是不是什么都要看?

綦缚鹏:对,什么都得看,所有东西都是用同样的标准衡量。

每一天都在审视

问:如何定义绝对收益?

綦缚鹏:净值持续创新高。

问:为什么说自己是左侧交易?

綦缚鹏:我是一个偏左侧的选手。以前公司内部开玩笑说,我看好的东西半年以后再买。这两年,我尽量不要左得那么早,调仓也一点点调,因为我知道自己会早。

问:比起纯粹自下而上的打法,你要考虑的变量特别多。在你的投资世界里,很多东西是以怎样的结构存在着?

綦缚鹏:我是赚低估到合理的钱,这是内核。以前我赚不到合理到高估的钱,但市场经常会有合理到高估,现在我希望能拿到一部分,但也奢望完全拿到。从低估到合理的钱我要赚得相对舒适,不要太早。从合理到高估的钱,要努力多拿一点回来,这就是我的体系打法。

举个例子,2012年我的组合里全是小票,当时我觉得经济要转型,后来看也确实是传统在单边下跌。当时我买了某传媒龙头,相对痛苦,前面折腾了一年半才赚一倍,卖掉了,人家后面冲进来,几个月就赚了一倍半。

问:这个例子很能体现你的特点,你对事情的判断是准确的,但是偏左侧。

綦缚鹏:所以后来我改进打法,再遇到这种情况,在左侧尽量往右挪一挪。或者仓位少拿一点,尽量偏右再把仓位加上去。

问:如何控制回撤?

綦缚鹏:控制回撤其实就是性价比的打法。

我觉得,单一一笔投资决策的风险收益比在买入时间就决定了。买入一只股票,会考虑有多少下跌空间、有多少上涨空间,只有性价比合适,我才会出手。整个组合也是一样,向下有保护,向上有空间。

问:你对估值的理解是什么?

綦缚鹏:组合的估值表现是PE低,但我没有刻意从PE角度考虑问题,它是一个结果。评估的是未来两三年市值跟当前市值比是不是有足够的上涨空间。

问:你的组合搭配会有一个思路吗?不同周期阶段的如何组在一起?

綦缚鹏:①单一行业上限不超过20%,否则意味着净值会被行业绑架,无法控制波动。②适当集中,把3-5个行业配至权益仓位的50%,为了超额收益。太分散就做不到。③考虑重仓配置行业之间的股价相关性。比如是否是同属性的?10个点煤炭和10个点有色,事实上是同向波动的,行业并未分散。行业之间相关性越差越好。④我偏左侧交易。很多行业在左侧开始买,但我会总体控制左侧仓位的权重,不超过20%,否则就会拖累组合的表现。

问:你是不是经常审视自己的组合,这里调一调,那里调一调?

綦缚鹏:每一天都在审视。

问:那是什么样的感觉?

綦缚鹏:核心股票池按照申万一级行业划分,再对应公司。

每个月,我会跟行业研究员过一遍对行业和公司的看法,每天大概聊1-2个行业,聊完之后,对行业的看法有变化或者没变化,与其他行业相比呢。聊的过程,就是在审视组合。上、中、下游过一遍,它有一个互相验证的过程,然后,对宏观的表述也会有更清晰的认知。我平时也看宏观数据,但把各个行业的数据捋一遍之后,对宏观数据的理解可能又不一样了。

问:我在想象你每天看组合的状态。

綦缚鹏:大部分时间在跟行业研究员聊。

问:是内部的研究员、还是外部的?

綦缚鹏:每个行业锁定两个人,可能是内部的、也可能是外部的。两个人观点不一样也没关系。

问:他们给你传递的什么样的信息,会让你有所判断呢?

綦缚鹏:聊真实情况怎样,不太在意结论。第一,行业正在发生什么。第二,二级市场怎么看,这反映在股价上。它可能不好、可能利空出尽,或者大家都在期待美好的事情发生。

他们告诉我,真实情况是怎么样的、大家是怎么想的,这就够了。

问:提一个尖锐的问题,你的方式类似于中观、或者自上而下和自下而上相结合。但现在很多自下而上的基金经理强调深度研究、产业专家,越来越细分,你是否担心在这个层面上不如他们?

綦缚鹏:我觉得自下而上选股大部分赚的也都是beta的钱。

问:中观想落地非常难。

綦缚鹏:非常难,它需要一个系统,对投研的依赖更严格,行业没有特别的短板才行,要非常完美,工作量非常大,这是我这一类基金经理的困惑。

包括路演时,很多人说听起来很完美,我说是的,听起来很完美。

它是一个方向,实操层面有各种各样瑕疵,有做对的,也有做错的。去年四季度做得比今年好很多,今年整体做得不如去年。

问:你今年的业绩还不错啊,跑赢沪深300很多。

綦缚鹏:首先,今年做得最对的地方,是一季度整体仓位不高。其次,去年四季度,我配了地产、煤炭,今年上半年三个上涨的行业中的两个。

问:你对自己决策胜率的容忍度是怎样的?

綦缚鹏:我是性价比的打法,每笔投资都要讲确定性有多高。

从估值、景气度、确定性三个维度考虑问题:①位置是不是足够低估?②确定性是不是较高?未来不可能更差了,情况会逐渐好转。③倘若叠加景气度确定性往上走,就是all in的机会。

去年年初的煤炭,估值极低,我很确定煤价要涨了,就是all in的机会。今年很多东西给不了那么强的指示。

问:择时在你的框架中也很重要吗?

綦缚鹏:其实我不算择时,仓位变化都是性价比。没有什么可买了,就会降仓位。择时只是一个表象。包括交易,同事都很佩服我的交易水平,实际上是因为,我觉得性价比变差了就卖掉。

公募基金经理很大的一个困惑,就是明知性价比变差还要拿着,舍不得最后一点相对收益。

问:什么叫性价比?如何比较不同行业的性价比?

綦缚鹏:比如目前位置的地产龙头,未来一两年有比较确定的翻倍空间,而新能源龙头在这个位置大概率没有翻倍空间,可能有比较大的下跌概率,二者之间的性价比就出来了。当然,这只是我的评估,未来还需要基本面和股价验证。

问:你觉得你永远在称不同行业的重量吗?

綦缚鹏:是的。

问:性价比主要看的是空间,会比较其他吗?比如增速?

綦缚鹏:这些都在考虑范围内,包含着盈利、增速、预期,行业所有东西都在里面。比如现在医药、消费就在比较鸡肋、可上可下的位置上。

问:但你还配了?

綦缚鹏:对,我也配了。我的方法论是相对均衡,在行业上不会做极端配置。我在医药消费上都有配置,我配的位置低,当时还行。5月初我觉得指数会往上涨,要跟上,那些东西都不能缺配,现在位置要考虑四季度是不是有估值切换的机会。

问:怎么看待均衡和极致之间的关系?

綦缚鹏:我愿意重配的行业,都是未来两三年有较大空间的行业。

太极致,会导致波动性压不住,比如去年我认为煤炭最好,若满仓,就变成煤炭主题了,波动性一定很大。我凭什么让持有人相信我今年配对了煤炭,明年就能从煤炭退出来,换到下一个精准的板块上?持有人会很担心的,也拿不住,他对煤炭的看法跟我肯定不一样。我相信煤炭能长久,如果中间有20%回撤,持有人能拿得住吗?可能拿不住,即使拿住了,突然有一天我从煤炭全部切到地产上,这对他们来说是很大的赌博,持有人会无所适从。

问:这也是你审视组合的一部分?

綦缚鹏:对,出发点也是为了共情,从持有人的角度。

某种角度上,这种打法是牺牲收益的,但没办法。我要用合理的波动和回撤来换合理的回报。我的波动小,但收益率也对得起波动,我认为是性价比很高的方法。

问:一个中观基金经理能犯的最大的错是什么?

綦缚鹏:完全做反了。

问:很多人是这样,顺的话会越来越顺,但如果错了,再反复横跳,会处于非常被动的状态。

綦缚鹏:错了应该忍。今年4月底5月初,我部分减持地产、煤炭,加仓新能源、汽车零部件同时也补齐欠配的行业,方向对了。但仓位调整力度不够大,下车也有点早。6月下旬过来,地产、煤炭还在跌,新能源还在轮流上涨,这是比较难受的,基金经理最害怕别人在涨而自己在跌。(新能源)开始我认为是超跌反弹,但后来风光车在基本面上都出现了一些有利的变化。

不过我选择原谅自己,不认为自己能够踩对每一波节奏,长期方向上不犯错就可以了。

问:决策真的很难。

綦缚鹏:是很难,每天都在纠结。

问:你的性格,是擅长在复杂的世界里做判断的人吗?

綦缚鹏:我觉得是,我会抓主线。

问:如何理解?

綦缚鹏:把其他枝枝丫丫都砍掉,抓最核心的本质。比如我去年年底买地产,当时逻辑很简单,第一,地产行业不会消失,第二,一定有活下来的公司。至于什么时点、多买或少买,那是交易的机会。

万物相通

问:读杂书的结论是万物相通?

綦缚鹏:读书就是这样,理性客观看待世界,不会线性思维,会有周期往返、兴衰交替,衰落到极致又会迎来上升期,上升期之后迎来衰败,有时衰败之后就消失掉,所以先要确定它不会没了。只要它能够永续存在,背后还是周期。

一个纷繁复杂的事情,你能直接get到最关键的点,读书最终就是这一点,而不是在皮毛上扯来扯去。

问:通常很多基金经理喜欢读心理学、哲学等,并认为对投资有所帮助。

綦缚鹏:会的,有一本《乌合之众》挺有意思的。我07年做卖方,当时认为A股迎来泡沫化的状态,汲取了书中思想,写了报告。

问:这就像你的方法论,在大的视野之下辨别世界到底是什么样子的。

綦缚鹏:对,站在长周期角度考虑问题。

比如我对新能源的理解,跟早期的家电、消费电子等行业没什么区别,都是渗透率提升的故事。

最好的投资时点就是两段:①一段是渗透率提升10%到50%的阶段,明年就能看到50%,所以我不会线性认为它还会有多好。②整个行业稳定之后杀出龙头,提升ROE,那可能是数年以后的事。

站在这个角度考虑当年处在什么位置,投资的态度就会不一样。

问:找坐标?

綦缚鹏:对。