富国固收家,理财好管家梳理至此,终于轮到了富二家一类尤为独特的“固收+”:由富国基金量化投资部基金经理陈斯扬掌舵的,使用纯量化方法管理的二级债基,相较基准漂亮的净值走势背后,量化“固收+”究竟采用了什么策略?

上周富二为大家介绍了自家历史最悠久的“固收+”:《成立18余年运作平稳,富二家历史最悠久的“固收+”魅力何在?》,几位具备强劲主动债券投资能力的基金经理:《打造“固收+”的稳固基石,这些基金经理很在行!》,以及富二家当下正在发行的,拟由多元资产投资部副总经理王登元管理的,兼具“固收+”和FOF优势的“固收+”策略FOF——富国智选稳进3个月持有期FOF《投资理财好选择:进阶版“固收+”富国智选稳进FOF 》。

富二家的“固收+”产品线梳理至此,终于轮到了一类尤为独特的“固收+”:由富国基金量化投资部基金经理陈斯扬掌舵的,使用纯量化方法管理的“固收+”。

富国量化投资部基金经理

陈斯扬

❖

超9年证券从业经历,近4年基金管理经验

❖

硕士,曾任交银施罗德研究员、投资经理,2016年10月加入富国基金,现任富国量化投资部基金经理,现管理富国丰利增强债券型发起式基金、富国宝利增强债券型发起式基金、富国兴利增强债券型发起式基金。

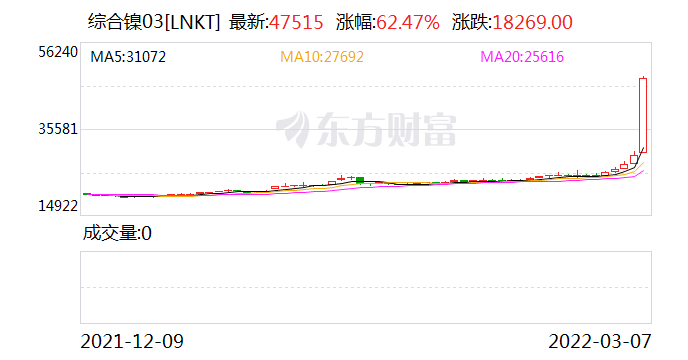

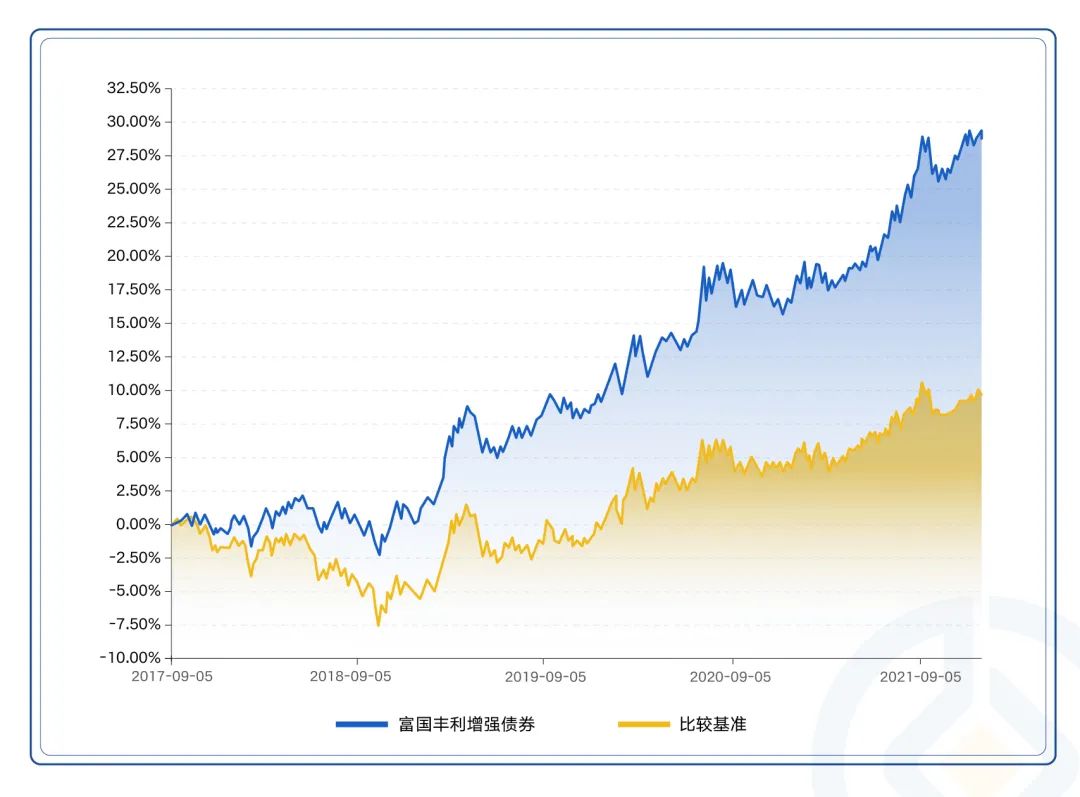

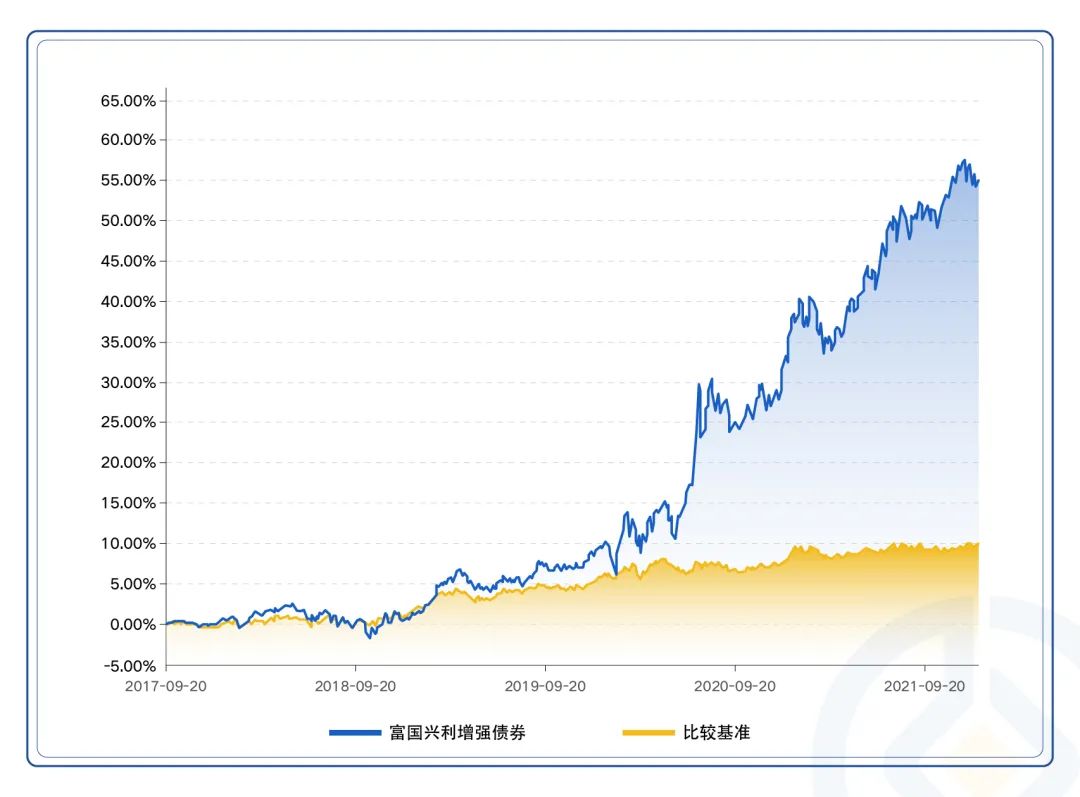

看到这里客官可能会疑惑,量化投资部的基金经理如何管理“固收+”产品?在管产品业绩表现又如何?话不多说,先放上三只产品的走势图,让客官对富二家的量化“固收+”有个直观的了解:

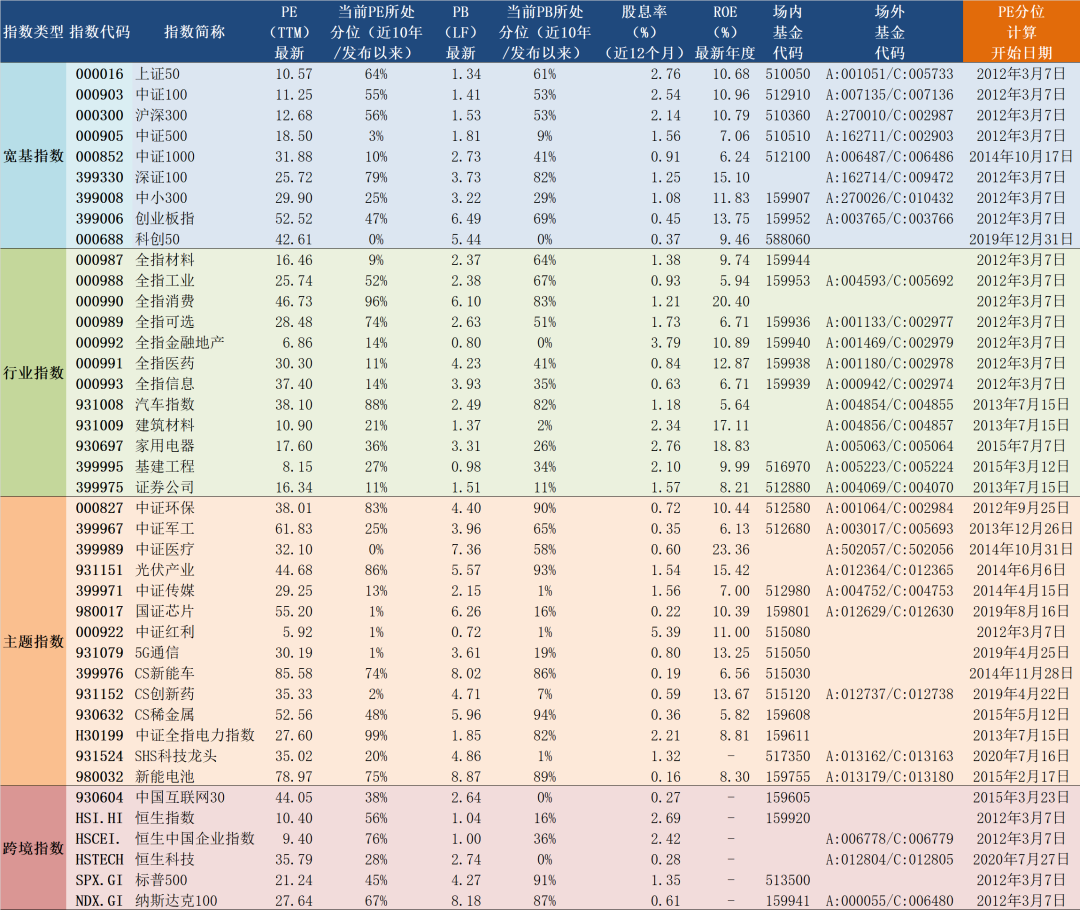

👈 左右滑动查看 👉

👈 左右滑动查看 👉走势图来源:基金定期报告,截至2021年12月31日。

注:富国丰利增强成立于2017年9月5日,自2018至2021年基金份额净值增长率与其同期业绩比较基准(中债综合全价指数收益率*80%+中证500指数收益率*20%)收益率分别为0.56%(-3.82%),9.88%(6.35%),6.51%(4.37%),10.38%(4.86%);近五年基金经理变动情况:陈连权 2017年9月至2017年11月,王保合2017年9月至2019年10月,陈斯扬自2018年3月起任基金经理;富国宝利增强成立于2018年2月8日,自 2019至2021年基金份额净值增长率与其同期业绩比较基准(中债综合全价指数收益率*90%+沪深300指数收益率*10%)收益率分别为10.57%(4.53%),8.19%(2.62%),8.06%(1.50%);近五年基金经理变动情况:钟智伦 2018年2月至2019年3月,陈斯扬自2018年3月起任基金经理;富国兴利增强成立于2017年9月20日,自2018至2021年基金份额净值增长率与其同期业绩比较基准(中债综合全价指数收益率*90%+沪深300指数收益率*10%)收益率分别为0.58%(1.51%),8.52%(4.53%),23.56%(2.62%),15.04%(1.50%);近五年基金经理变动情况:黄纪亮 2017年9月至2019年8月,王乐乐2017年10月至2020年1月,陈斯扬自2018年4月起任基金经理;数据来源:基金定期报告,截至2021年12月31日。

截至去年底的基金定期报告显示,三只产品自成立以来相较基准皆画出了漂亮的净值走势,基金经理采用了什么“独门秘籍”?且听富二今天为客官娓娓道来~

1

量化“固收+”采用了什么策略?

简单来说,富国兴利增强、富国宝利增强、富国丰利增强皆为运用纯量化方式管理的二级债基,其基金资产可以拆分为股票、转债、纯债三部分,每部分资产对应不同的策略。

● 股票策略:因子增强+人工智能

基于传统因子增强(价值、质量、情绪、市场、成长、风险等)以及人工智能选股确定因子权重,最终生成个股的买卖单。

● 转债策略:量化因子选债

借助股票因子研究平台梳理并开发了转债对应的模型因子库,类似于选股,基于量化多因子模型选券。

● 纯债策略:信用底仓+动量交易

主要以高等级、短久期信用债为主作底仓配置,注重安全性及流动性;利率债配置基于市场整体表现进行动量交易,重视回撤控制。

2

在管三只产品有什么异同?

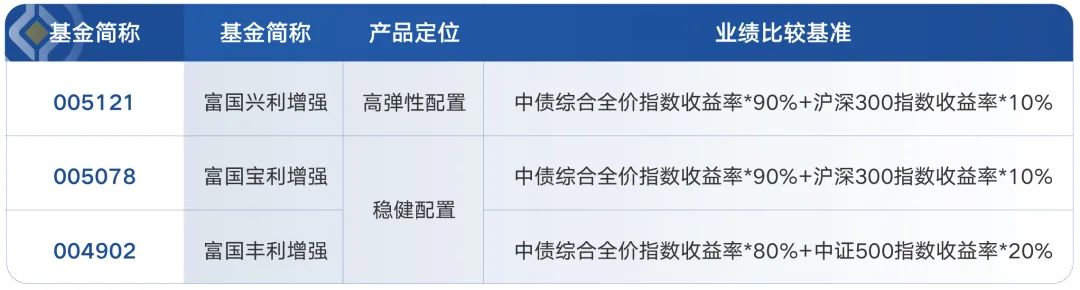

皆为量化方法管理的二级债基,富国兴利增强、富国宝利增强、富国丰利增强可以根据其产品定位及业绩比较基准简单划分如下👇

相较而言,三只产品之中,富国兴利增强的弹性更大,富国宝利增强、富国丰利增强更适合稳健配置。

3

量化“固收+”有什么优势?

总结来说,富二家的量化“固收+”有这几点优势:

● 透明:风格清晰稳定。

● 增强:量化基金经理管理,股票和转债部分基于多因子模型增强。

● 配置:通过股债搭配平滑单一资产风险,降低组合整体波动。

● 费率:管理费和申赎费用较为低廉。

行文至此,各位客官是不是对富二家独特的量化“固收+”多了不少了解?😎

注:基金经理的市场观点及投资理念不作为其管理的基金产品投资管理的承诺或预测,也不构成投资建议。基金历史业绩不代表基金未来表现,投资有风险,请投资者详细阅读基金合同、招募说明书等法律文件,审慎做出投资决策。