上市第二年业绩就变脸,还要向董监高0元“大撒币”,福光股份:0元购的员工持股计划,上交所都看不下去了!

来源:市值风云

股权激励零元购,还有不设业绩门槛的持股计划,这到底是什么神仙单位?还缺人吗?

一年之计在于春,春节过后,上市公司开始紧锣密鼓的筹划2022年的工作。

当然,公司业绩是员工们集体干出来的,而为了调动员工的积极性,制定一些恰当的员工激励计划就显得尤为重要。

2月15日,福光股份(688010.SH)一连发布了两份员工激励计划,分别为追光者1号持股计划和2022年限制性股票激励计划。然而,其中的追光者1号持股计划却在资本市场引起了广泛争议,上交所也火速发来监管函询问相关情况。

一份员工持股计划为何会掀起如此大波……浪呢?

不仅零元购,还不设业绩门槛

根据2月15日发布的追光者1号持股计划草案,福光股份将授予公司董监高及骨干人员合计12万股股份。

有意思的是,上述员工无需出一分钱就能获得相应的股票;更有意思的是,该员工持股计划竟然还没有设置公司层面的业绩考核目标。

换言之,这份员工持股计划本质上就是“零成本+零考核”。

这两个闪着金光的“零蛋”简直亮瞎了风云君的24K钛合金狗眼,风云君提议干脆也别叫啥追光者1号持股计划了,干脆叫追光者1号“双蛋”计划得了。

该员工持股计划的股票来源为福光股份回购的公司股票,这批股票的回购均价为26.01元/股。也就是说,该员工持股计划如若顺利施行,福光股份承担的成本约为312万元。

而只要福光股份在该计划存续期内不退市,并且在满足个人层面绩效考核目标的情况下,上述员工将稳赚不赔。

这哪里能体现“持股计划参与人盈亏自负,风险自担,与其他投资者权益平等”的基本原则啊?这分明就是风险由全体股民承担,收益由持股计划参与人独享!

既然明明知道极度不合理,也知道会被舆论锤爆,那为啥要出一份争议如此大的员工持股计划?

福光股份给出的解释是:本持股计划是对上述员工过往工作付出和贡献的肯定及回报。

这风云君就不能理解了,对过去工作的认可直接发奖金就行了啊,为啥非要整这一出呢?

本质上不都是给自己人裤腰带里狠狠的塞钱嘛!

监管出手,紧急修改来表态

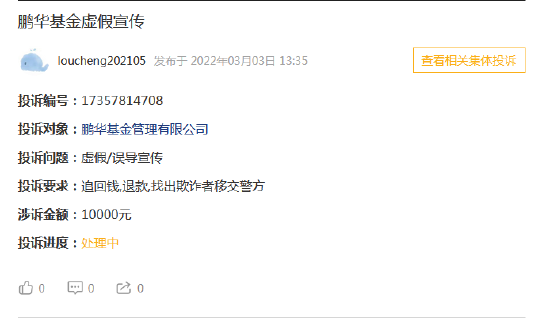

由于吃相过于难看,上交所针对福光股份的这份员工持股计划发来监管工作函。

果然,监管一出手,就知有没有:面对上交所的灵魂拷问,福光股份“猫”躯一震,毫不迟疑,仅用了不到两个小时就回复了监管函。

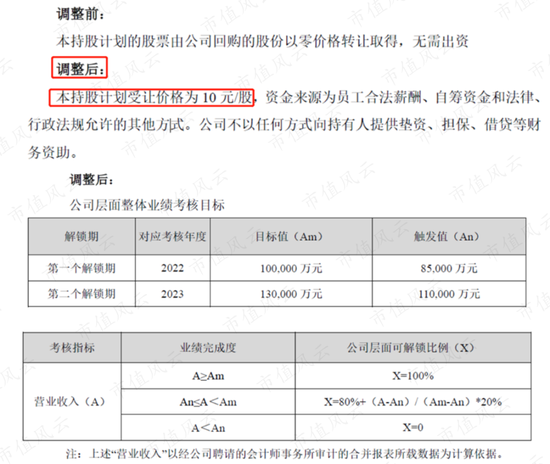

回函中,福光股份对上述草案中的两项争议条款进行了修改:股份受让价格从0元/股调整为10元/股,同时增加公司层面的业绩考核目标。

(来源:监管工作函回复公告)

2020年,福光股份实现营业收入5.88亿元,2021年前三季度为4.83亿元,而新增的公司层面的业绩考核目标触发值是2022年的营业收入为8.5亿元,2023年为11亿元。

两份激励计划,董监高收获满满

综合来看,追光者1号持股计划和2022年限制性股票激励计划将使董监高收获满满。

受益于这两份激励计划的董监高人员有12名。其中:

追光者1号持股计划将授予10名董监高合计2.66万股股份,占该持股计划总份额的比例为22.17%。

而限制性股票激励计划中,10名董事、高级管理人员将被授予58.06万股股份,占该激励计划授予权益总数的比例为50.49%。

两份激励计划,董监高总计获得60.72万股股份,授予价格均为10元/股。截至2022年3月2日收盘,福光股份的股价报收25.95元/股,照这样看,董监高还未到手的股份已浮盈968万元,人均81万元。慕了,慕了!

上市次年业绩即变脸

福光股份如此大手笔的激励董监高,那董监高又能否配得上如此厚爱呢?

福光股份主要从事军用特种及民用光学镜头、光电系统、光学元组件等产品的科研及生产,并于2019年7月登陆上交所科创板。

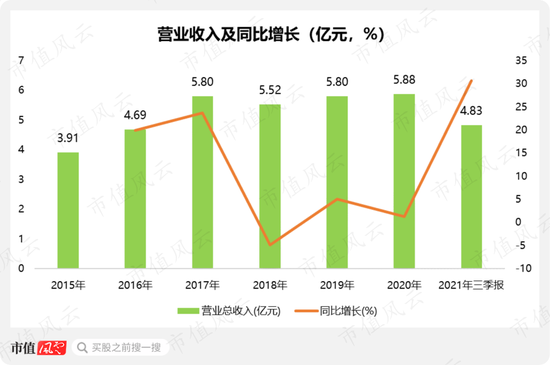

2017年之后,福光股份的营业收入一直处于不温不火的状态中,长期维持在5亿元左右。2020年,福光股份实现营业收入5.88亿元,2021年前三季度实现4.83亿元,同比增长30.71%,有所起色。

虽然营业收入整体表现不尽人如意,但上市前后的反差倒也不大。

但是反观净利润,就有点让风云君意外了。

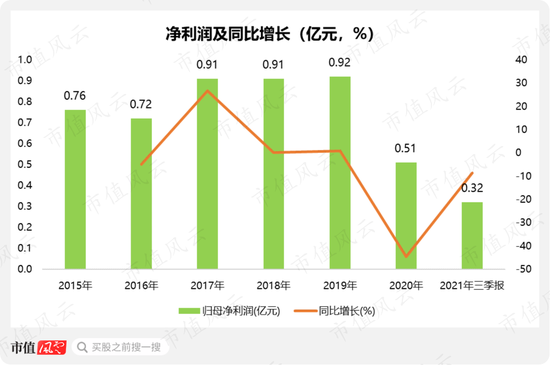

2020年,即福光股份上市后的次年,其归母净利润直接上演变脸,仅实现0.51亿元,同比下降44.64%,几近腰斩。2021年前三季度实现归母净利润0.32亿元。

就这个业绩水平,福光股份的董监高是怎么好意思伸手拿那么多股权激励的,不要脸的吗?

事实上,就这个利润水平,还是掺了水分的。

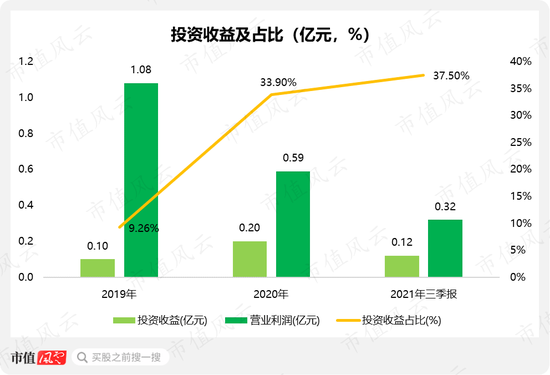

2020年及2021年前三季度,福光股份的投资收益分别为0.20亿元、0.12亿元,占营业利润的比重为33.90%、37.50%。

也就是说,如果没有投资收益撑着,福光股份上市后的净利润将会更加难看。

福光股份的投资收益主要来自于结构性存款,截至2020年末,结构性存款余额(报表科目是交易性金融资产)为5.94亿元。

那福光股份又是从哪里搞来这么多钱买理财呢?答案是首发募集资金。

此时,风云君又想到了文章开头提到的员工激励计划,怪不得公司层面的业绩考核只设置了营业收入目标,毕竟营业收入还有“发挥”的余地嘛。

军工产品“华而不实”,民用产品“朴实无华”

那么,福光股份的业绩为何会落入此等境地呢?

福光股份的产品主要分为定制和非定制两大系列,其中:

定制产品,主要包含军用特种光学镜头及光电系统;

非定制产品,主要是民用产品,应用于安防、物联网、车联网等领域。

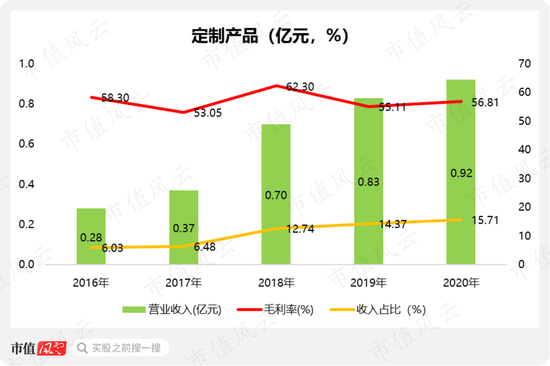

1撑门面的军用产品,毛利率虽高但占比低

据福光股份介绍,其定制产品的核心客户主要是中国科学院及各大军工集团下属科研院所、企业等。产品则主要应用于各位老铁耳熟能详的神州系列、嫦娥探月、火星探测等。

总之,就是听起来很牛掰的样子。

军用定制产品的毛利率水平较高,近几年在53%-63%之间波动。这倒是符合军用产品技术水平较高的定位。

不过,军用定制产品相较民用来说,毕竟市场较小,对福光股份来说,也只适合用来吹吹牛皮,并不能构成其营收的源泉:2016年至2020年,福光股份军用定制产品的营收占比虽逐年递增,但到2020年,其营收占比也不过15.71%,给福光股份带来了0.92亿元的营收。

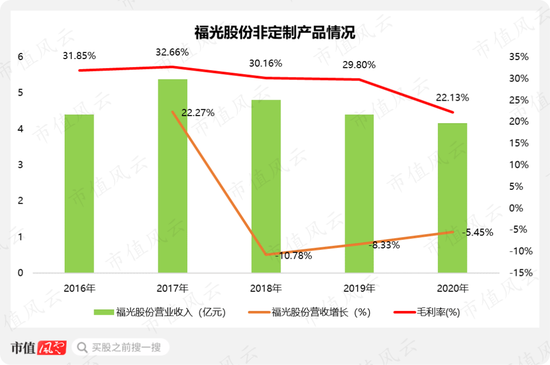

2非定制产品营收、毛利率连续三年下滑

军用定制产品用来撑门面,非定制民用产品则贡献了福光股份绝大部分的营业收入:2020年,非定制产品带来了4.16亿元的营收,营收占比为71.21%。

在非定制民用产品方面,福光股份将目光聚焦在安防监控市场,主要产品为变焦镜头和定焦镜头。

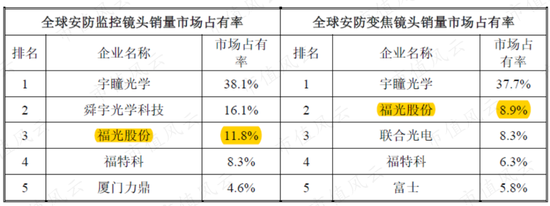

2017年,福光股份在全球安防视频监控镜头领域的市占率为11.8%,全球排名第三,其中,变焦镜头的市占率约为8.9%,全球排名第二。

如此看来,在安防监控领域,福光股份的市场地位还是能数得上的。

但是,2017年之后,福光股份的非定制产品却迎来连续三年的营收负增长,同时伴随着毛利率水平的下降,可谓是双重打击。

其中,2020年,变焦镜头的销售收入下降较多,同比下降21.82%,而变焦镜头的毛利率相对来说较高,这直接导致福光股份的非定制光学镜头的毛利率减少7.67%,而这也是福光股份2020年业绩大变脸的主要原因之一。

营收下滑、毛利率下降折射出来的真正问题是其产品的竞争能力。

安防镜头抓不住大客户的心

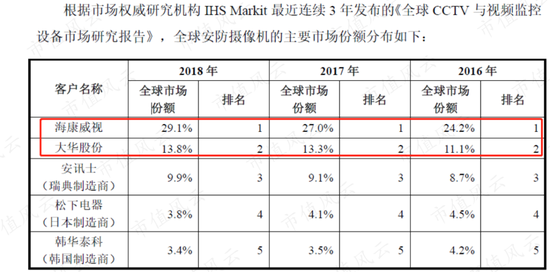

安防镜头是安防摄像机的主要配件,在其下游客户中,最重要的两个客户莫过于海康威视(002415.SZ)和大华股份(002236.SZ)。

2016年至2018年,海康威视和大华股份在安防摄像机领域,已连续三年分别是全球市场份额第一、第二的厂商。

(来源:宇瞳光学招股说明书)

所以,在光学镜头行业中,对海康威视和大华股份的销售规模占其营收的比例较高是普遍现象,并且,对这两位重磅客户的销售规模在一定程度上也能反映其产品的竞争能力。

然而,福光股份似乎并没有俘获大客户的心。

2016年至2018年,海康威视和大华股份同时是福光股份和宇瞳光学(300790.SZ)的前两大客户。宇瞳光学针对两位大客户的销售,无论是规模还是增长率都明显大于福光股份,而2018年,福光股份对这两位大客户的销售收入还出现了大幅下滑。

(来源:福光股份和宇瞳光学招股说明书,只针对海康威视和大华股份的销售收入)

风云君在福光股份回复上交所年报问询函中发现,其2019年的第一大客户在2020年跌落至第7名。福光股份针对该客户销售下降的原因解释为:公司的新产品向该客户导入进度较慢。

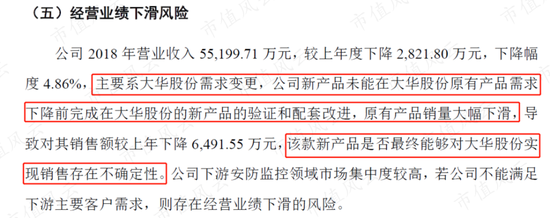

而福光股份在招股说明书中曾提到2018年业绩下降是因为其产品未能及时满足大华股份的需求变更,并提示了未来针对大华股份的新产品销售存在不确定的风险。

由此,风云君推测,该客户就是大华股份。

(来源:2020年年报问询函回函、招股说明书)

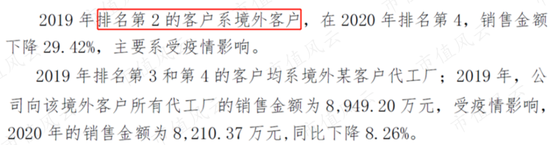

而2019年的第2至第4大客户均是境外客户或者境外客户的代工厂,显然不会是海康威视。

(来源:2020年年报问询函回函)

所以,风云君深表遗憾的提醒各位老铁:2019年,海康威视和大华股份肯定不是福光股份的前两大客户;2020年,至少大华股份肯定不是福光股份的前两大客户。

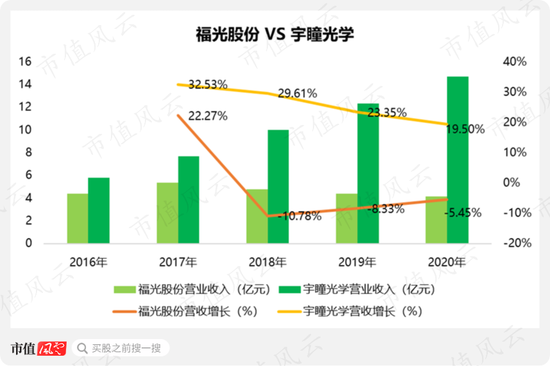

而反观宇瞳光学,凭借着大客户优势,近几年的营收保持快速增长。福光股份和宇瞳光学的营收此消彼长,两者之间的差距越来越大(注:为了统一口径,福光股份的营收只包含非定制产品)。

上文提到,福光股份在安防监控镜头领域的市占率还算不错,但对比来看,其与排名第一的宇瞳光学尚有不小的差距,宇瞳光学的市占率约为40%,而福光股份只有10%左右。

(来源:福光股份招股说明书)

上市前夕突击转让股权,实控人抢跑套现1亿元

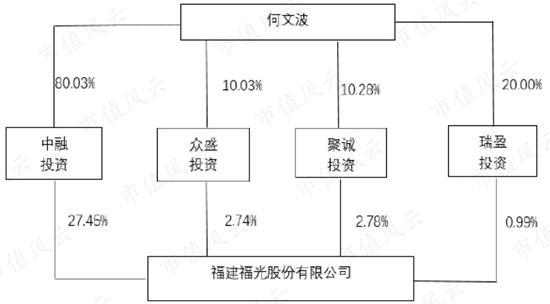

福光股份的控股股东为中融(福建)投资有限公司(下称:中融投资),其实控人为何文波,也是上市公司的实控人。截至目前,何文波合计控制福光股份28.21%的股份。

(来源:2020年年报,2021年三季报中没有股权结构图)

有意思的是2019年3月,福光股份申报前夕,中融投资以24.39元/股,向黄文增、远致富海及福州创投转让了483.72万股股份。因此,何文波何老板顺利套现1.18亿元。

这笔买卖何老板做的可是一点都不亏。

首先,转让时间选的可太“巧”了,转让完成后当月,福光股份就向上交所递交了招股说明书。这分明就是赶在上市前突击转让,抢跑套现啊。

有了即将上市这个噱头加持,何老板自然可以卖个好价钱:最终敲定的24.39元/股的转让价格,也确实没有比发行价25.22元/股折价太多。

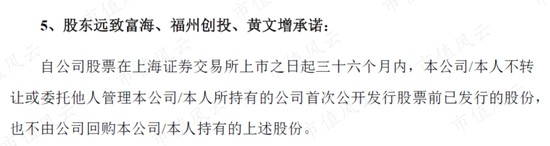

其次,一般来说,控股股东、实控人持有的股份自公司股票上市之日起要等待漫长的36个月才可以减持。而何老板这招,不仅卖了个好价钱,还成功锁定收益,将上市后股价波动的风险转嫁给了上述三名投资者。

(来源:福光股份招股说明书)

而福光股份在二级市场的表现跟其业绩一样,十分拉胯,其股价渡过上市“蜜月期”后,便开启下跌模式。截至2022年3月2日收盘,报收25.95元/股。

(来源:引领中国注册制时代的市值风云APP)

若按这个市价计算,在福光股份上市前夕“杀”进来的三名投资者,每股浮盈1.56元,持有三年的累计报酬率为6%,年化收益率仅2%,这跟货币基金的收益差不多呢。

股民福利来了!送您十大金股!点击查看>>