财务造假写在脑门上!爱迪尔:上市七年巨亏23亿,11亿金银珠宝离奇消失,7亿商誉三年全爆,虚开2亿发票,新老董事长互撕

来源:市值风云

11亿“现金等价物”消失之谜。

作者|春晓

编辑 |小白

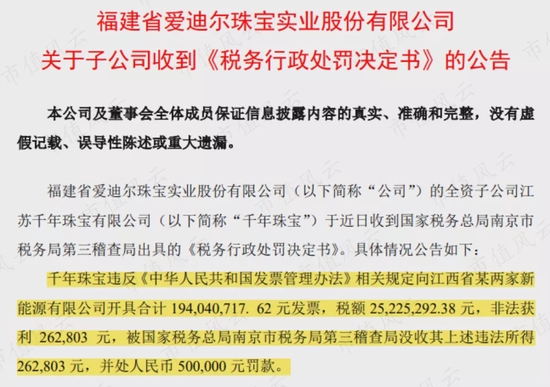

2月8日,爱迪尔(002740.SZ)公告,子公司千年珠宝因违反规定,向江西省某两家新能源公司开具发票1.94亿,而收到了《税务行政处罚决定书》。同时,南京市税务局第三稽查局没收其违法所得26万元,并处以50万元罚款。

虚开1.94亿发票,只为非法获利26万?这事一看就不会只有这么简单。

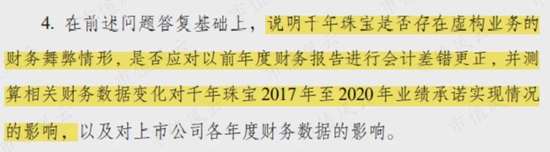

当日,爱迪尔随即收到了深交所的关注函,深交所要求公司说明何时收到了行政处罚告知书、虚开发票1.94亿的目的和原因,以及千年珠宝是否存在财务舞弊情形等问题。

深交所的这一系列问题,可谓是刀刀见血,并要求爱迪尔在2月15日之前回复。截至2月16日发稿前,公司并没有如期回复呦。

在公司正式回复之前,就让狗拿耗子多管闲事的风云君来扒一扒,公司还有哪些有意思的事吧。

三年巨亏25亿,轮番财务大洗澡,摆明了财务造假又如何?

其实,爱迪尔是风云君的老朋友啦。

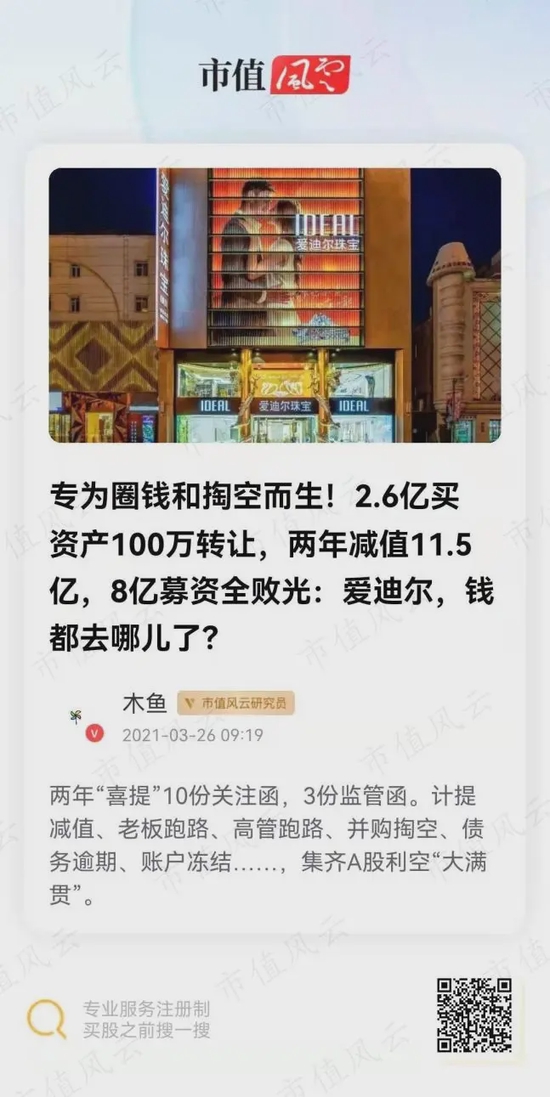

就在2021年3月,风云君在《专为圈钱和掏空而生!2.6亿买资产100万转让,两年减值11.5亿,8亿募资全败光:爱迪尔,钱都去哪儿了?》中,就已经点明了这家以加工珠宝首饰为主业的公司“专为圈钱和掏空而生”的本质。

(来源:最新版牛掰格拉斯“市值风云”APP)

而在此后不到一年的时间里,爱迪尔再次发生被出具保留意见审计报告、巨额预亏、关注函监管函不断……等精彩故事。风云君不禁感慨“勿谓市值风云言之不预”啊。

如果有老铁看了风云君的研报而及时止损,那么恭喜您;如果有老铁被套,别灰心,您不妨下载市值风云APP,体验注册制时代最全的A股+全球独立研报和股票交易平台。

(市值仅剩19亿的爱迪尔。图片来源:市值风云APP)

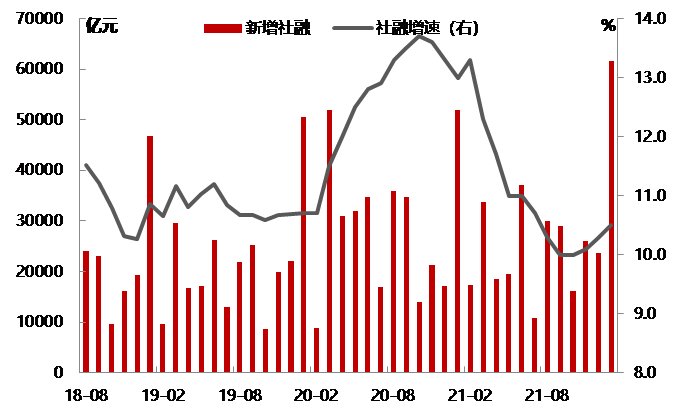

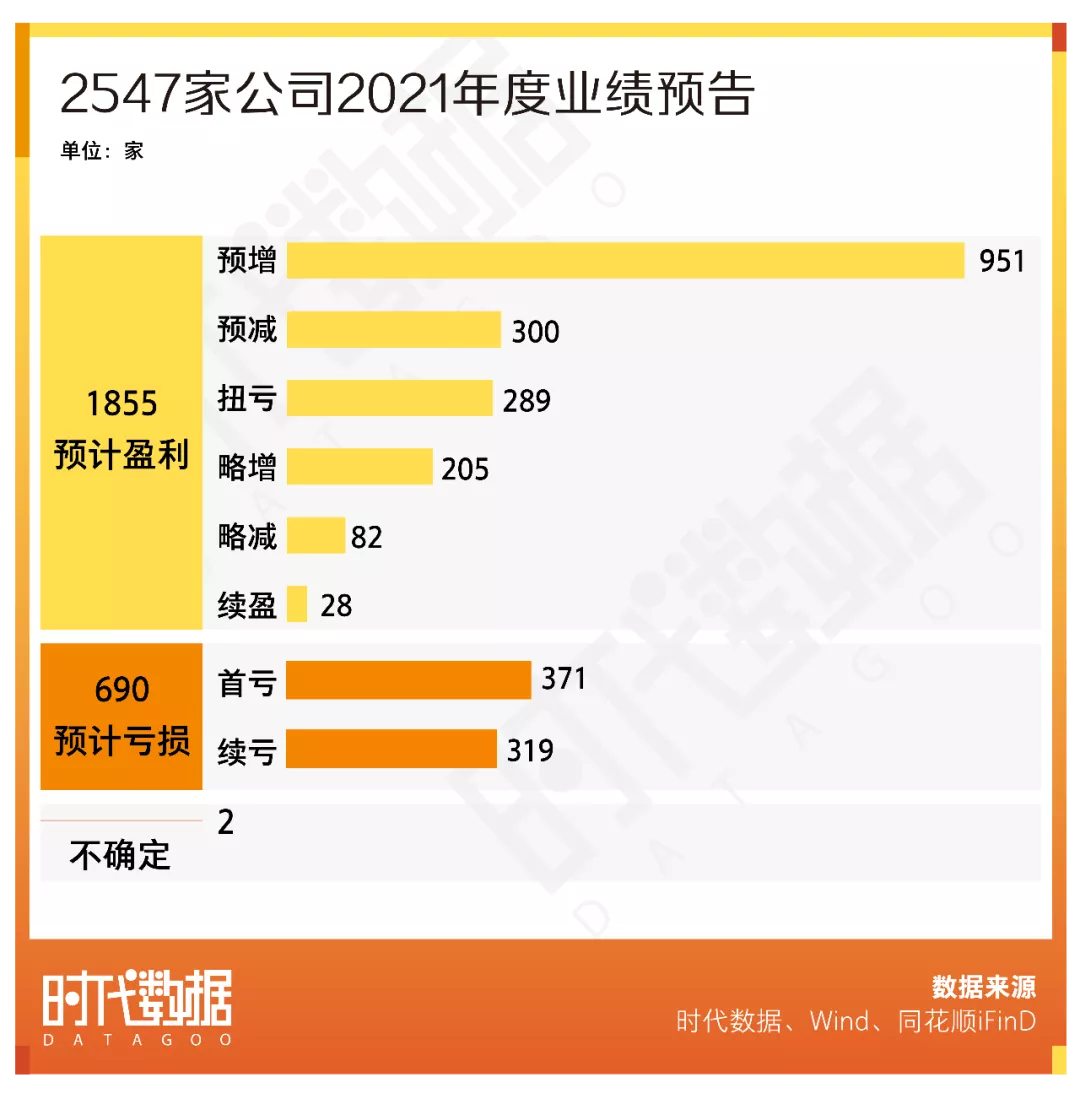

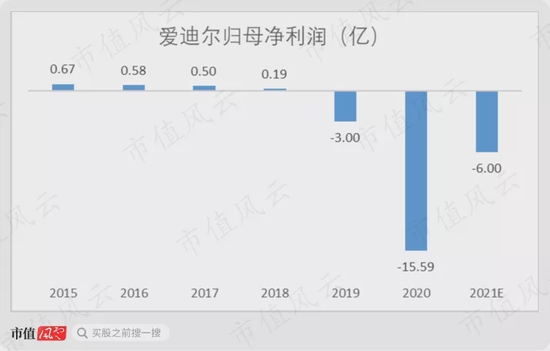

01 2021年预亏6亿,近三年巨亏25亿

2022年1月29日,爱迪尔发布业绩预告称,2021年,公司的归母净利润预计亏损6亿-7.85亿。

理由是公司业绩大幅下滑,相应计提应收账款坏账损失,以及收购来的千年珠宝和蜀茂钻石,因受疫情影响,拟对其剩余商誉全额计提减值。

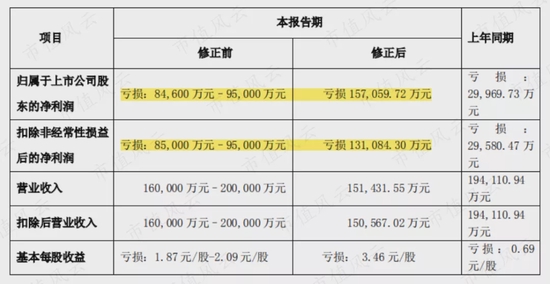

不过,这并不是公司第一次发布预亏公告:就在去年,2020年1月21日,公司同样公告预亏8.5亿-9.5亿。

谁曾想三个月后,2021年4月28日(年报公告两天前),爱迪尔又发布了一条业绩修正公告,修正后的数据则变为了预亏15.71亿,几乎是之前预告最低亏损额的double!

公司对此解释为:因新冠疫情的持续影响,公司对相关资产进行全面清查、重新评估,其中,对应收账款补提了近1亿的坏账损失,另对存货计提存货跌价损失4.3亿。

当然,爱迪尔随后因业绩预告与实际差异较大、修正业绩预告未能在规定期限内披露,喜提监管函。

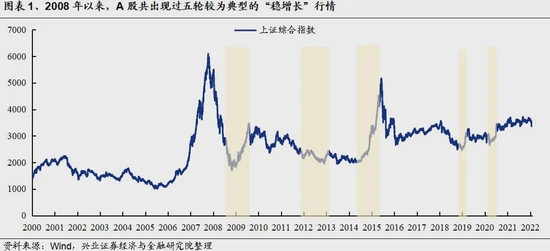

这样来看,2019年至2021年,爱迪尔将连亏三年;更令人震惊的是,仅仅三年爱迪尔就巨亏至少25亿。

也就是说,自2015年上市至今7年里,1分钱没赚,还倒亏22.65亿。

(2021年数据为业绩预告金额)

02 应收、存货、商誉轮番“洗澡”,财务造假写在脑门上

撑不住的业绩背后,是公司疑点重重的花式巨额减值。

首先,在2019年、2020年,公司累计对应收账款计提坏账合计近7亿,其中,大部分为单项计提坏账损失。

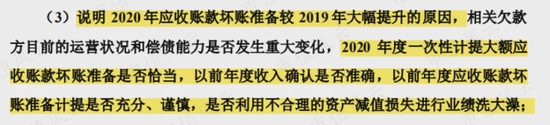

对此,深交所也直接问询爱迪尔,2020年度计提大额应收账款坏账的原因是否“利用资产减值进行财务洗澡”。

用脚底板想都知道,公司当然是矢口否认了。否认的理由也很简单,直接娴熟地把锅甩给了疫情,“受疫情影响,公司部分客户经营规模下滑、门店萎缩情况加剧”。

另外,可疑的是,年报中公司将单项计提坏账的客户名称,笼统称为“外部第三方”。即使后来在年报问询函的回复中,也未披露相关客户的具体名称。

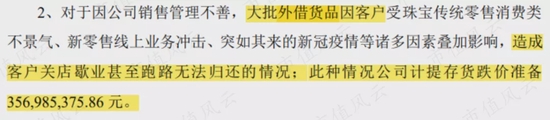

其次,2020年,公司对存货计提了4.3亿的存货跌价损失。如此突如其来的巨额存货减值,也引起了深交所的关注,深交所再次要求公司说明是否“利用不合理的资产减值损失进行财务大洗澡”。

用另外一个脚底板想,公司也是不可能承认的。不过,爱迪尔这次甩锅的理由却很耐人寻味:公司称,存货跌价损失中绝大部分,是由于大批外借货品的客户关店歇业甚至跑路形成的。

这就有点搞笑了。众所周知,金银珠宝等同于现金等价物。这么贵重的资产,公司在外借给客户时采取的是何种风控措施呢?收取与之匹配的保证金、定期巡查、还是安排专人去客户驻场?

再退一步,即使客户跑路,你报警啊,警察叔叔为你做主啊!公司至少还有起诉追偿的权利吧。

结果,4个亿的金银珠宝被爱迪尔痛痛快快地提了减值准备,说不见就不见了。

在这里,风云君还是要重点说一下,与其他行业不同,金银珠宝具有天然的交易属性,是典型的硬通货,无论是其近7亿应收账款减值,还是被客户卷走的4亿存货,都可以理解成至少11亿的金银珠宝消失了。

至于这11亿珠宝真正去了哪里,就很耐人寻味。

最后,则是爱迪尔频繁的巨额商誉减值。

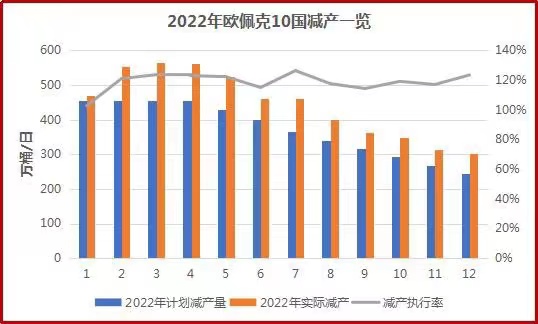

2017年,爱迪尔以2.55亿收购大盘珠宝51%股权,2019年3月,公司再次以16亿将千年珠宝和蜀茂钻石100%股权收入囊中,累计形成共7亿商誉。

结果,2019年,大盘珠宝就因承诺期内业绩变脸,被计提0.97亿商誉减值。

千年珠宝和蜀茂钻石就更不靠谱了。2019年被收购当年,两家标的商誉就合计减值近1亿;2020年,公司更是以受疫情影响,未完成业绩承诺为由,一口气计提了4.53亿商誉减值。

同时,公司还在2021年的业绩预告中称,将对千年珠宝、蜀茂钻石全额计提商誉减值。

换句话说,爱迪尔因并购形成的7亿商誉,在三年之内统统爆雷殆尽。

自2017年以来,爱迪尔花费18.55亿并购大盘珠宝、千年珠宝、蜀茂钻石这三家公司,业绩非但没有提升,公司还在2019年至2021年累计巨亏25亿。

03 连续两年被出具保留意见审计报告

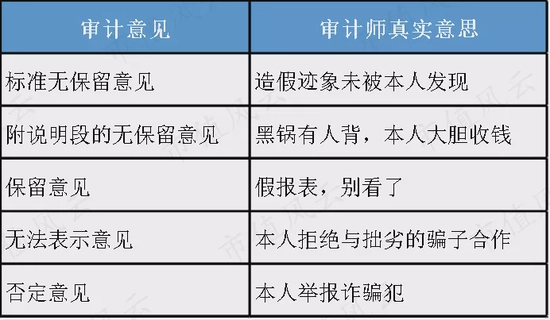

早在2019年,爱迪尔就因商誉、应收账款、存货等科目,被大华会计师事务所出具保留意见审计报告;内控报告则因存在重大缺陷,被出具否定意见报告。

尴尬的是,2020年,公司仍因为应收账款、存货等科目,再次被大华出具保留意见审计报告,而内控报告压根就没有。公司称“未强制要求上市公司聘请事务所出具内控鉴证报告”,所以索性2020年公司就没聘请事务所来做内审。

如果还有老铁不了解“上市公司财报被出具保留意见”是啥意思,欢迎参考下图。

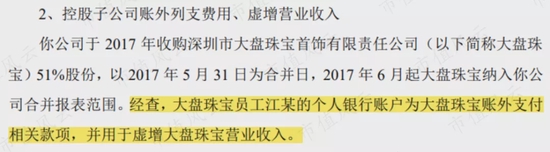

另外,2021年12月,公司发布了一则前期会计差错更正的公告,理由居然是账外列支费用、以及虚增收入!

公司称,大盘珠宝的员工江某通过个人银行账户支付费用,并虚增营业收入,使得2017年、2018年利润总额多记1,279万元、1,080万元。

同时,爱迪尔员工苏某也存在以个人银行账户为公司账外支付费用的情况。因此,公司对2017年至2020年的财报均进行了追溯调整。

这就是红果果的财务造假啊!!!你们怎么还有脸这么轻描淡写,云淡风轻的?敢情中国股市是你家开的?!

更加尴尬的是,公司前脚刚更新了年报,后脚就爆出了开头提到的子公司千年珠宝虚开发票的消息。

如此看来,爱迪尔大概率又要再次更正财报了。

综上,近三年,公司的应收账款、存货、商誉等科目不断出现诡异巨额减值,连续两年被出具保留意见审计报告,子公司虚增收入……爱迪尔的财务造假就差直接写在脑门上了!

实控人拖公司下水:二股东逼宫,三股东上位

更有意思的是,除了业绩撑不住,爱迪尔的董事会内部,似乎也发生了激烈的争斗。

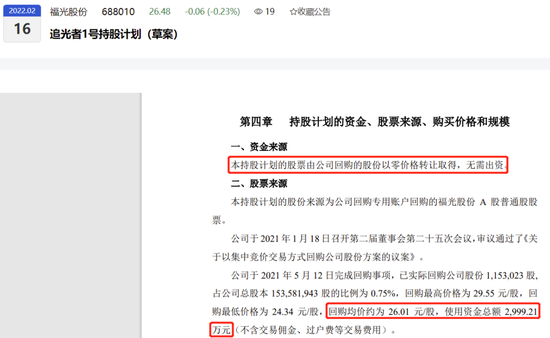

风云君在上篇文章提到过,2020年4月30日,公司的实控人苏日明辞去了董事长一职,当日,李勇随即成为爱迪尔的新任董事长。

不过,2021年9月10日,一则公告的发布,似乎在说明这其中另有隐情。

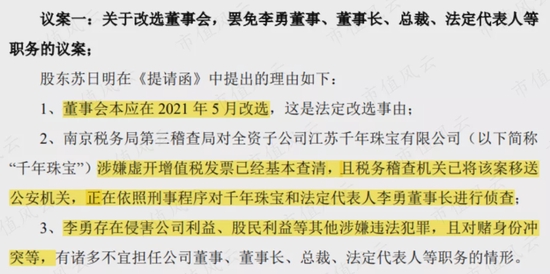

当日,苏日明提请召开临时股东大会,并提案罢免董事长李勇,并指出李勇与千年珠宝虚开发票有关联。

老董事长要罢免新董事长?李勇是何许人也?这其中又有哪些有意思的事呢?

好热闹啊~

01 资金枯竭,二股东逼宫

时间退回到2020年4月,根据苏日明对深交所的回复,时值上市公司资金压力巨大,而以汇金集团为代表的二股东,开出了苏日明辞职的条件,此后才会继续给与上市公司资金支持。

结果,汇金集团不仅没提供相关支持,其一致行动人永盛发展还减持套现了6,800万元。这么看来,苏日明是被“黑吃黑”了。

不过,这也只是苏日明的一面之词,是否另有隐情就不得而知了。

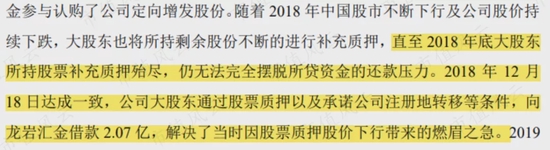

说起爱迪尔和汇金集团的渊源,则要追溯到2018年。

根据上市公司的回复,2018年底实控人苏日明持股质押殆尽,迫于还贷压力,2018年12月与汇金集团达成一致,汇金集团将借款2.07亿给苏老板,前提是公司要将注册地由深圳转移到福建龙岩。

尴尬的是,苏老板虽然解了燃眉之急,却给上市公司带来了难题。

2019年,公司如约将注册地由深圳迁至福建龙岩,但因异地授信政策限制,公司在深圳金融机构的贷款,到期后无法续贷,而福建当地金融机构的贷款也未能如期到位,致使公司流动资金减少近4亿元。

当然,除了银行抽贷,苏老板的“撒币”并购瞎折腾,才是公司资金流动性枯竭的主要原因之一。

虽然,注册地迁址后,汇金集团也向公司提供了1.2亿纾困资金,但是,这点钱对公司的流动性枯竭来说,还远远不够。

由于现金流紧张,爱迪尔2020年初开始出现债权诉讼,一经曝光,各路债权人纷纷起诉爱迪尔,诉讼达100多宗,诉讼财产保全多轮查封公司账号。

在此,风云君有必要介绍一下,爱迪尔当时的持股情况。截至2019年底,爱迪尔的股东大致可分为三波势力。

第一波以实控人苏日明、狄爱玲夫妇为代表,合计持股25.39%;

第二波以汇金集团为代表,汇金集团及一致行动人持股14.31%,福建省龙岩市国资委是汇金集团的实控人;

第三波则以李勇为代表,李勇是千年珠宝的原股东,与一致行动人王均霞合计持股10.5%。

可以说,三方势力各怀鬼胎,各有所求。

02 三股东李勇黄袍加身,苏老板两次跑路未果

在二股东逼宫下,苏老板退位,三股东李勇随即“黄袍加身”,荣登董事长宝座。

不过,李勇上位后,新老董事长之间的矛盾便愈发激烈。

苏日明称,自2020年4月,其卸任董事长以来,虽然身为实控人,但是无论在公司重要事项决议还是日常经营层面,已经失去公司的控制权。苏老板还对此进行了枚举。

2020年5月,公司在筹划2019年财报,但苏老板从未被通知参与;

而子公司大盘珠宝同样在2020年5月失控,苏老板也声称并不知情,董事会提出“以100万元剥离2.55亿买来的大盘珠宝”,苏老板的回复意见明明是“反对”,却被记录为“弃权”。

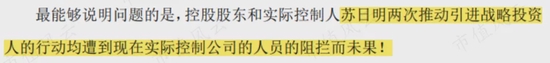

此外,独董王斌康则在深交所问询函的回复中爆料称,苏日明两次曾想引入战投,但却均遭到了李勇等的阻拦,最终未果。

不过,风云君却觉得事情的真相,似乎并没有苏老板说的那么“好听”。

正如老铁们所知,公司引入战投,是投资者们向公司增资,帮助公司纾困乃至确认新的发展方向——而苏老板所谓的“引入战投”,却更像是洗手不干、拿钱跑路。

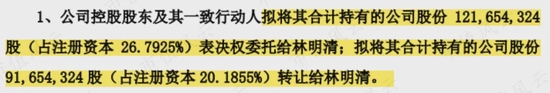

2020年10月,苏日明拟引进战投方自然人林明清,当月,公司收到了苏日明与一致行动人林明清签署的《表决权委托协议》和《股份转让协议》,协议中约定,林明清将取得上市公司26.79%表决权及相应股份。

这不就是苏老板想退出牌桌不玩了吗?

可能是了解到上市公司的真实质地,2020年11月,林老板又与苏老板解除了一致行动人协议,此次引入战投也随之作罢。

2021年3月,苏老板再次拟引入战投。当月,上市公司收到了苏老板和一致行动人深圳纽比斯投资管理有限公司(简称“纽比斯”)的《表决权委托协议》和《股份转让协议》。

结果,2021年5月,苏老板也与纽比斯解除了一致行动人,第二次引入战投再次告吹。

不论原因为何,总之,苏老板两次想跑路均未果,致使未能套现离场的苏老板也和李勇结下了梁子。

新老董事长互撕大戏,终究是两败俱伤

01 新老董事长互掐,老董事长主动向证监会举报

苏老板一边在回复函中,表达了对李勇等人的控诉,一边向董事会施压。

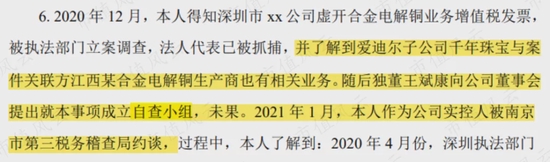

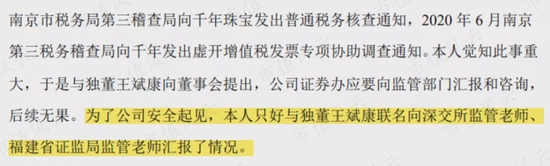

回到开头提到的千年珠宝虚开发票的事件,早在2020年12月,苏老板称就已经了解到,千年珠宝似乎存在虚开发票的情况。随后,独董王斌康向董事会提出成立自查小组,但未果。

2021年1月,苏老板被南京市第三税务稽查局约谈,称2020年5月、6月,稽查局已经向千年珠宝发出了普通税务核查通知、虚开发票专项协助调查通知。

对此,苏老板和独董王斌康向董事会提出,公司证券办应该向监管部门汇报和咨询,后续无果。

于是,苏老板决定与独董王斌康向深交所、福建省证监局举报了千年珠宝。

看到这,风云君不得不感叹,当事关双方重大利益时,苏老板和李老板都或明或暗地将尖刀准确地捅在了对方的心口窝上。

02 原实控人股份被流拍,群龙无首,新董事长全部股份被冻结

新老董事长互撕后,谁赢了呢?

2021年11月,苏老板的一致行动人狄爱玲、苏永明被法院裁定,通过以股抵债的方式被动减持公司1,827万股股份。此后,公司变更为无控股股东、无实控人。

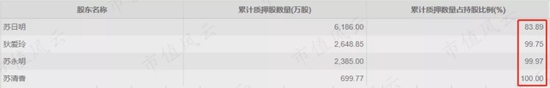

截至目前,苏老板的股票累计质押率为84%,其一致行动人狄爱玲、苏永明、苏清香等人的股票质押率近乎为100%。

苏老板倒霉,李老板也不好过。2021年12月,李老板及其一致行动人王均霞持有爱迪尔的4,769万股股票,也被司法冻结。

原因是受大盘珠宝破产重整事项影响,千年珠宝也受到影响,贷款无法正常续贷,李勇和王均霞的股票质押率分别为88%、100%。

如此看来,新老董事长互撕的结果是两败俱伤。而在这场各怀鬼胎的争斗中,最惨的莫过于中小投资者。

2021年7月,爱迪尔因为连500万都拿不出来,而被债权人向法院申请预重整,2021年11月,深圳市中级人民法院决定对爱迪尔启动预重整。