将公众号

及时获取最新内容!

特约 | 叶文辉

1月,国内新能源汽车销量淡季不淡,乘联会口径批发、零售量分别为41.2万辆、34.7万辆,同比分别增长141%、132%。全年看,新能源板块预计仍是二级市场景气较高的赛道。但考虑到新能源多数板块的预期挖掘已比较充分,在今年比较内卷的背景下,投资机会仍可能难以把握,不过前期调整充分的轮胎板块或有相应的修复机会。

“锂电”产业链内卷元年

国产轮胎将享受新能源行业发展红利

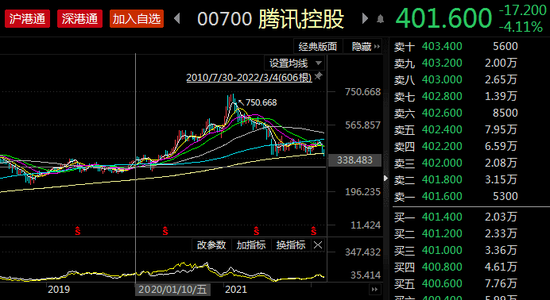

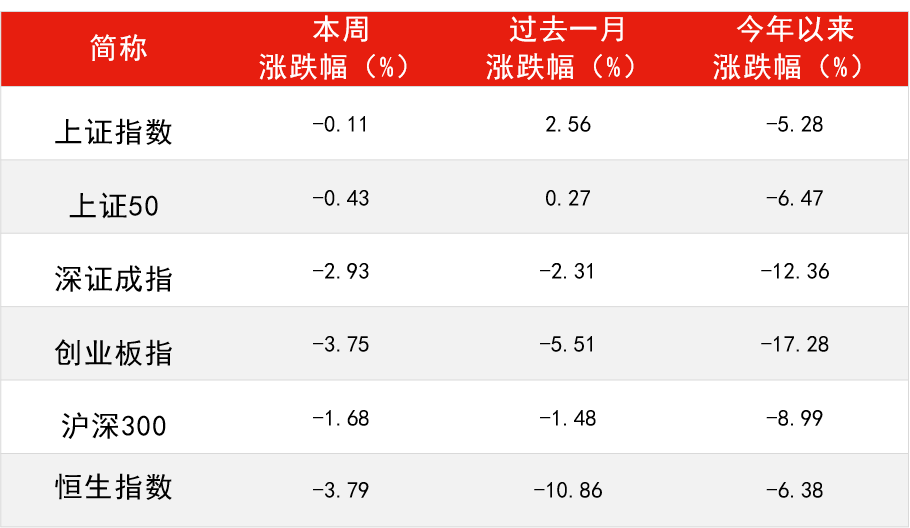

无论是全球电动车龙头特斯拉,还是国内的“蔚小理”,当前股价较去年11月高峰均回调近40%,以宁德时代、天赐材料、恩捷股份为代表的中游产业链近期也出现幅度不小的调整。

撇开筹码拥挤等交易角度的问题,股价回调背后映射了产业链内卷。一方面,造车新势力开始面临传统燃油车企电气化的“围剿”,像吉利和大众也分别推出了深受市场关注及追捧的极氪001和大众ID系列;另一方面,过去一年锂电材料环节的量价齐升引发了众多竞争者的跨界入局,比如恒力石化、海螺创业、长阳科技等企业纷纷大手笔进军锂电隔膜领域。

试想下,作为锂电材料中公认壁垒最高的环节,一旦隔膜的技术壁垒被成功突破,那对于门槛更低的正极、电解液、负极等材料来说将是一场灾难,届时中游竞争格局将迅速恶化。在交易拥挤且内卷加剧的2022年,或许很难继续在传统认知的新能源细分板块挖掘到超额收益。

不过,东方不亮西方亮,作为国产化率仍在提升且景气存在拐点预期的板块,轮胎行业或迎来长期较好的布局机会。新能源的发展为中国汽车产业提供了许多弯道超车的机会,作为配套中的一环,国产轮胎也将享受这方面的红利。

在早前燃油车时代,米其林、固特异、普利司通三大轮胎品牌是很多车主的不二选择。主要原因在于,国产轮胎此前大多还处于产能扩张以及出口创利这种做“简单题”的阶段,并没有在国内品牌和渠道建设方面投入太多的精力,这也就导致了国产轮胎品牌在消费者心目中并没有形成心智。

即便是国产轮胎品牌中渗透率最高的玲珑轮胎,目前全球市占率还不足2%,与“三巨头”合计36%的份额相比仍有巨大的提升空间。不过,随着中国成为全球第一大轮胎生产国,国内多家轮胎企业纷纷提出拓展国内市场计划,凭借中国制造下规模和管理优势所带来的性价比,属于国产轮胎的时代或许才刚刚开始。

从去年销量前15位的新能源车轮胎配套名录,我们能看到许多国产品牌的身影,如玲珑、阿特拉斯(玲珑高端品牌)、佳通、朝阳、玛吉斯(正新高端品牌)、正新等。以玲珑为例,单其一家轮胎企业在国内整个新能源车配套的市场份额便达到18%,而这还没考虑到玲珑发力较晚的特殊情况(前期造车新势力的账期普遍较长,应收款存在风险,即便是玲珑目前也尚未对“蔚小理”和特斯拉实现量供,不过今年会逐步打开局面)。

参考海外“三巨头”的发展史不难发现,配套是品牌价值实现的惟一路径。随着国产新能源渗透率的上升,相信国产轮胎的配套行为最终将转化为市占率的提升。

玲珑回调不改前景

长期战略定位高于短期盈利

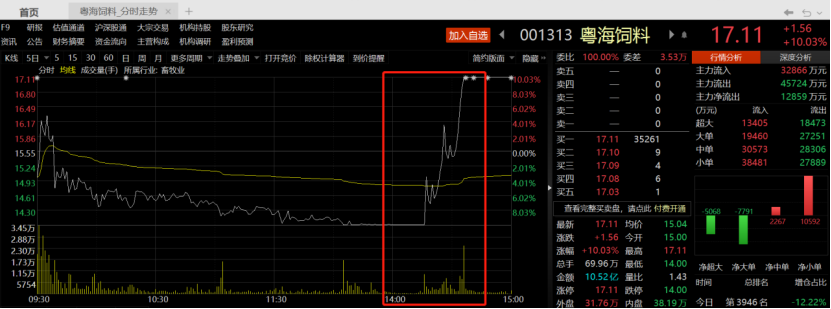

玲珑轮胎、赛轮轮胎以及森麒麟作为目前国内上市市值最大的三家轮胎企业,在原材料成本(去年涨了25%)及航运成本大幅上升的冲击下,过去一年的股价都表现不佳。不过,最被市场所看好的玲珑股价反而是轮胎“三杰”中表现最差的,这点倒值得进一步分析。

之所以会出现这样的分化,核心在于企业战略的差异。对比三家公司的产能和营收分布,玲珑在国内零售和配套端的布局力度无疑是最大的(由于2021年年报数据尚未披露,暂时以2020年营收数据为例,玲珑、赛轮、森麒麟国内营收的占比分别为53%、24%、8%),但2021年国内轮胎却遭遇了相当艰难的经营环境:

一方面,去年国内重卡的销售惨淡,全年销量约140万辆,同比下滑14%,其中“国六”排放标准由于在2021年7月全面实施,上半年对“国五”车型的抢装透支了下半年的需求,因此下半年重卡销量同比下滑竟高达56%,间接影响了国内轮胎企业全钢胎的销售。

另一方面,2021年国内燃油车在“缺芯”事件的影响下全年销量同比也是下滑了6%,车企经营的压力间接传导到作为供应商的轮胎厂,加上配套订单的定价基准是原材料价格仍较低的2020年底,这直接导致即便像玲珑这类龙头企业,2021年国内配套业务的毛利率也不足10%,远低于正常年份的水平。

由于玲珑长期的配套战略尚未能在短期转化为品牌溢价,因此过去一年经营层面确实出现了较大的压力:既要面对下游主机厂的压价,又要应对上游原材料及运费上涨的压力。但是作为配套投入力度最大的国产轮胎企业,尤其是近年来已逐步从自主品牌延伸至外资品牌,成为了包括大众、宝马、本田等一线车企的供应商,相信玲珑现在所积累的品牌价值和经销商网络,将在不久的将来转化为玲珑的议价能力以及顺价销售能力,这也是其长期发展最核心的逻辑。

最后,对于2022年的轮胎市场,预计成本端压力会逐步缓解(成本端占比最大的橡胶价格今年大概率是震荡格局),需求方面也将逐步企稳(重卡在稳增长政策的刺激下或重回增长趋势,乘用车的缺芯今年也将逐步缓解),因此从短期景气度来看,轮胎板块基本面或许已经度过“至暗时刻”。长短期景气共振,或许今年就是中长期布局最佳时刻。