每经记者 李娜每经编辑 何剑岭

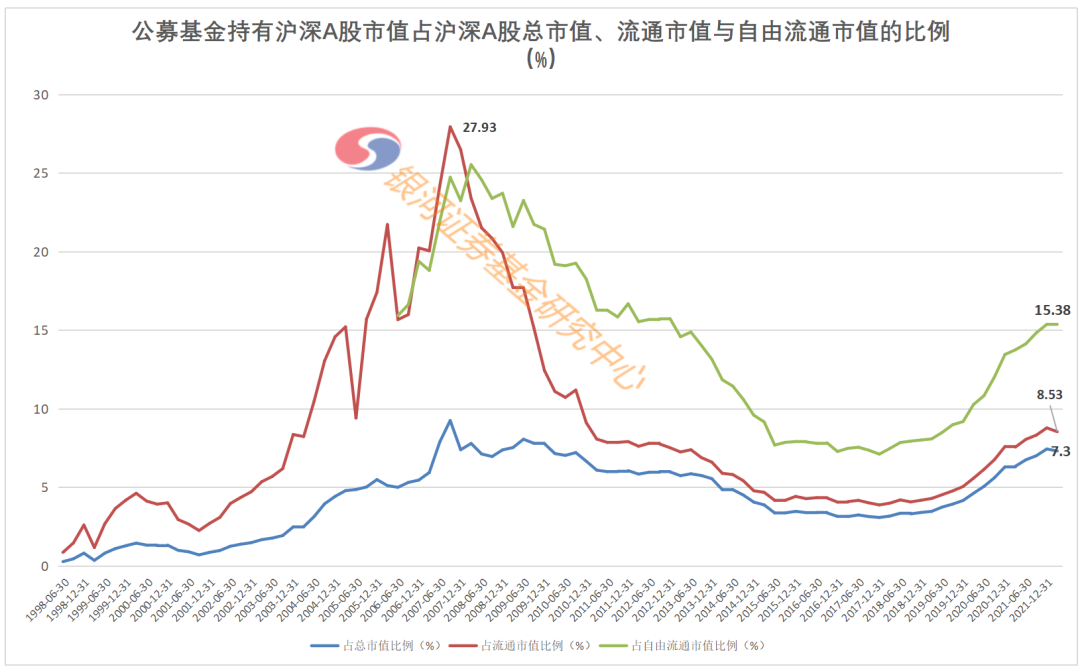

伴随券商资管大集合公募化改造的持续进行,以及公募基金一季报的披露完成,券商资管公募业务的进程也已呈现在投资者眼前。

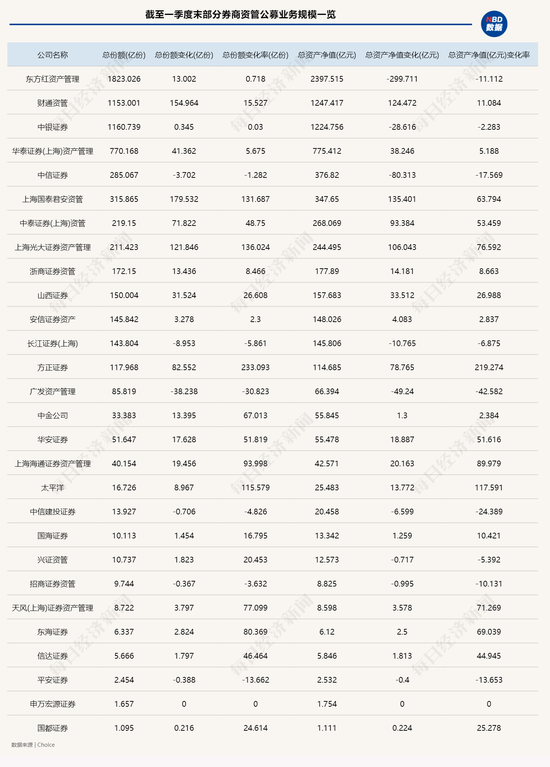

Choice数据显示,2022年一季度末,42家券商资管公募业务的资产管理规模不足万亿元,为8166.02亿元。

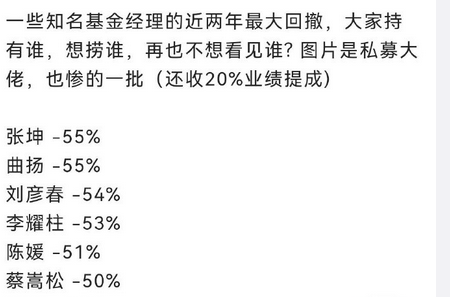

《每日经济新闻》记者注意到,2022年以来,权益与固收两大类资产都没了赚钱效应。不过,Choice数据也显示,在可对比的28家券商资管业务中,超七成实现了规模增长,但仍有券商资管业务在今年一季度期间规模缩水了40%。

3家千亿军团依然领先

Choice数据显示,截至2022年一季度末,28家券商资管业务中,依然只有东证资管、财通资管和中银证券三家资产管理规模位居千亿元级别。

细看之下,券商资管公募业务管理规模的前三名排名已发生了变化。东证资管仍以超2300亿元的管理规模位居榜首。财通资管资产管理规模增长了120多亿元,达到了1247.42亿元,超越中银证券排在了第二位。相关数据显示,财通资管的资产管理规模也突破了千亿份,达到了1153亿份。

随着公募化改造大集合产品相继发行落地,券商资管总体规模整体呈现上升趋势。Choice数据显示,2022年一季度末,42家券商资管公募业务的资产管理规模为8166.02亿元,尚不足万亿元。

Choice数据显示,今年一季度期间,在可对比的28家券商资管业务中,共有17家券商资管业务管理规模实现了同比增长,占比达到七成。

具体来看,光证资管、财通资管和国君资管这3家的公募业务管理规模增长金额都超过百亿元。另外,中泰资管的规模同期也增长了90多亿元,同比增长幅度超过50%。从增长幅度来看,方正证券和太平洋证券的公募业务规模同比增长幅度也都超过50%。

值得注意得是,今年1月份,方正证券旗下新增了货币型基金方正证券现金港货币。截至2022年3月31日,该基金资产规模约为91.6亿元。目前太平洋证券旗下共有两只大集合完成了公募化改造,其中太平洋证券30天滚动持有债券成立于今年4月1日,其资产管理规模上涨主要来自于太平洋证券六个月滚动持有债券集合资产管理计划在今年一季度期间份额和净值的双增长。

广发资管公募规模环比缩水超40%

相对于大多数券商资管规模的整体上涨,广发资管的公募资产管理规模却有所下降,缩水幅度环比超过40%。

Choice数据显示,截至2022年3月31日,广发资管公募业务共有8只基金,公募资产份额为85.82亿份,资产管理规模总计为66.394亿元,已不足百亿元。相较去年年底,广发资管公募资产份额缩水超30%,资产规模缩水超过42%。

从产品上看,今年一季度期间,广发资管并没有新改造的公募产品亮相。不过今年3月中旬,广发资管宣布改造不到半年的广发资管睿利3年定期开放债券型集合资产管理计划提前终止合同进行清算。

2021年10月,广发资管睿利3年定开债正式完成公募化改造,该产品为债券型集合资产管理计划(大集合产品),以3年为一个运作周期,每个运作周期以封闭期和受限开放期相交替的方式运作。而该集合资产管理计划的2021年四季报显示,报告期末总份额26.28亿份,资产净值共25.75亿元。同时,基金经理也在同期的报告中表示,组合持仓中部分地产债受行业冲击较大,估值受到拖累,导致净值出现较大波动。

与此同时,伴随广发资管旗下多只公募产品一季报的亮相,广发资管旗下多只产品也经历了较大的赎回。Choice数据显示,广发资管昭利中短债一季度期间份额缩水超40%,广发资管平衡精选一年持有混合集合资产管理计划份额从一季度末的15.9007亿份降至10.833亿份,缩水超过30%。广发资管乾利一年持有期债券C类的份额也是出现了明显下降。

根据资源禀赋不同 重新定位资管业务

在对旗下大集合产品进行改造的同时,券商资管也在积极准备申请公募牌照,为公募基金业务做准备。

券商资管向主动管理业务转型、申请公募基金牌照过程中,如何找准自己的定位、与集团已有的公募基金公司如何错位发行一直也是外界关注的焦点。

“不管是零售还是机构,我们都要做。公募基金这块业务也是走一步看一步。”某券商资管人士在微信上向记者表示。

此前,中信证券在2021年业绩说明会议上表示,新成立的资产管理公司与原有的资产管理业务相比,主要变化是监管相关政策落地后,将积极申请公募基金管理资格,对完善养老金产品体系、大集合产品未来的进一步发展、设立第三支柱产品都是非常有利的。未来资产管理业务还会发挥机构委托方面的优势,同时在公募基金产品、养老金、第三支柱这些方面都有比较大的发展机遇。

相较于中信证券的资产管理部转型为资产管理公司,华夏基金的发展也有自己的特色。华夏基金目前服务个人客户超过1.5亿户,在零售业务方面具有优势。中信证券资管则主要是机构客户以及高净值客户为主,超过50万户,在机构业务以及高净值方面,中信资产管理非常有优势。

广发证券在2021年业绩说明会上指出,资管业务是广发证券的优质业务。从易方达、广发基金的发展结果来看,广发证券在开展资管业务上有较好经验,对资管公司未来的发展在集团内部定位上和广发基金有错位考虑,如果资管公司能放开公募资格申请,公司也会积极申请公募资格。

兴业证券2021年业绩说明会上,则清晰地给出了兴证资管未来的定位:近两年公司加大兴证资管发展和转型力度,首先明确了兴证资管定位,以固收+作为未来发展主要方向,和兴全基金以权益+为主的方向相区别,使得在整个集团层面拥有了固收+到权益+的产品链,根据客户不同需求,为客户提供完整的产品服务。从发展路径看,当前以富裕阶层和机构客户作为目标客户,同时积极做好大集合产品公募化改造工作,抓住这个契机做大规模。

接受电话采访的沪上某券商资管人士指出:“各家券商资管背后的资源禀赋不同,可能最终在定位上也是不同的。个别券商资管零售端做得比较好,但是大多数还是可能更偏向机构业务。”

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>