面对市场的震荡调整,超千亿“子弹”正蓄势待发。银河证券基金研究中心测算发现,截至3月底,已经披露一季报的公募基金持有A股市值合计5.49万亿元;同时,公募基金目前最大可买入A股资金超6000亿元。多位基金经理表示,已开始逐步建仓买入。

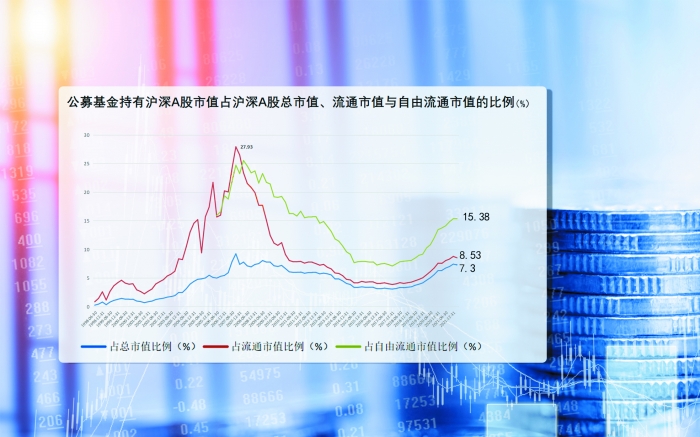

统计数据显示,截至3月底,已经披露一季报的公募基金持有A股市值合计达5.49万亿元,占A股流通市值比例为8.53%。银河证券基金研究中心表示,公募基金持股市值占流通市值的比例是评价公募基金A股市场影响力的重要指标,按照披露的季度末数据来考察,2015年二季度末以来的6年多时间里,该指标一直稳定上升,连续站上4%、5%、6%、7%、8%等五个关口,说明最近几年大力发展权益基金取得了可喜效果,也是公募基金作为市场主要机构投资者实力恢复的体现。

值得注意的是,据银河证券基金研究中心测算,公募基金手里仍有大量“子弹”可用。具体来看,首先,根据披露2022年一季报的股票方向基金现有的持仓比例与基金合同中规定的股票比例持有上限的差额,可以计算出这些基金在一季度末时可动用买入A股的剩余资金约为5926.98亿元,其中股票基金的剩余资金是982.24亿元,混合基金的剩余资金是4944.74亿元。

其次,今年2月、3月募集成立的股票方向基金尚未发布一季报,其资产规模合计约为478.72亿元,假设截至一季度末已经建仓40%,还剩余40%的股票资金头寸大约为191.49亿元。

此外,4月股票方向基金募集规模合计约80.55亿元,这些基金大概率还未来得及大规模建仓,按照50%比例计算有40亿元左右资金。

事实上,不少基金经理已开始逢低吸纳筹码。银华鑫锐混合基金经理王海峰表示:“本轮调整,市场出现了明显的普跌,使得我们中长期看好的一些优质行业龙头股进入了合理甚至低估的阶段,我们开始逐步建仓买入。”

他分析称,展望2022年二季度,经济依然有下行压力,因此稳增长的政策还会持续,而且稳增长方向依旧存在较多价值被低估的个股。而成长股在一季报披露后,有可能存在季报业绩过硬个股的超跌反弹机会。加之疫情的改善,消费类行业有可能出现中期底部。此外,5月初美联储可能的加息缩表动作,或会再次影响资本市场的风险偏好,不过这反而是以更低的价格买入中长期看好的龙头股的机会。

一些成立不久的基金也在提升股票仓位。上投摩根均衡优选混合基金于去年9月下旬成立,基金经理倪权生透露,随着建仓期结束,基金正进一步提升仓位。一方面,继续配置前期已经布局的、基本面较强且业绩增长确定性较高的新能源、军工、半导体等行业。另一方面,布局一些估值处于低位,且基本面具有成长性的细分行业,如传媒、计算机、通信等,这些细分领域估值处于相对低位,但其中相关公司具有较为稳定的成长性。同时,医药板块整体估值回调明显,其中一些受政策影响小,具有内生成长性的标的估值已经回落到历史底部,配置在逐步增加。

“整体而言,目前A股的估值水平已经处于较低位置,无论是成长性较好的新兴行业还是传统行业,其估值水平均处于过去几年相对低分位,从中长期来看,估值修复有较为明显的空间,当前是值得布局的时候。当下是内外部各种负面因素叠加的时点,也是企业经营压力较大的阶段,对于市场而言是盈利和估值的双重底部区域,随着相关负面因素的逐步消散,企业盈利、市场风险偏好均有望回升。”倪权生说。

吴越管理的嘉实内需精选混合基金则成立于今年1月。吴越表示,展望2022年,虽然有不少事件影响经济复苏节奏,但在消费板块上的观点依然未变,今年仍有望成为拐点年,二季度看好以生猪养殖和大众消费品为核心的必选消费板块,下半年重点关注可选消费在事件催化下的反转可能。“基于对中长期风险收益比的测算,以及中短期潜在的基本面反转可能,我们在二季度会逐步加大基金的股票持仓。”