投资和打王者荣耀一样,也有段位和等级,对应青铜、白银、黄金、王者。匹配四个账户日用、防守、稳健、进攻。

最近对投资有了一些新的想法,聊聊投资的四个段位,相应的标的和策略分享一下,大家对照下自己在哪个段位。每个人的基础不同,不应强求升级,更应该夯实基本,自然而然地提升自己的等级。

1、青铜段位(日用账户)

微信零钱通的7日年化收益率越来越低,收益率只有1.622%,货币基金的收益率从3降到2,在降到1.5。

作为一个风险极度厌恶的投资者,我终于对货币基金的收益率忍不住了,即使承担一定的风险,也要保证收益率高于无风险收益率。

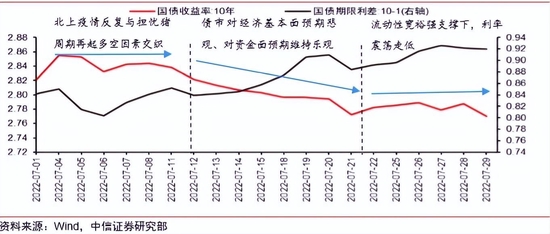

当前无风险收益率可以参考中国10年期国债收益率2.7%。

如果连无风险收益率都跑不过,那么钱是妥妥地贬值。所以我也逐步放弃了货币基金,转为短债基金作为防守品种。

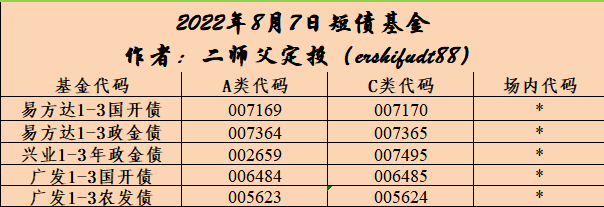

纯债基金是只投资债券的基金,对于企业发行的债券是企业债,包含用于城市基础设施投资的城投债,对于国家发行的债券是国债,对于政策金融银行发行的债券叫做政金债。中国有三大政策金融银行,进出口银行、国家开发银行,农业发展银行。这些主体发行的债券都是非常安全的,到期一定还本付息。

纯债分为短债和长债。短债投资的债券久期相对较短,资金的流动性非常强,相对而言投资风险久较低,但是预期收益率会较低,一般短债的波动最大在5%以内,收益率预期在3.5%左右。

长债因为持有长久期的债券,容易受到利率波动的影响。一般而言,利率下行,长债会上涨,利率上行,长债也会跌。

长债的波动最大在10%以内,收益率预期在6%左右。

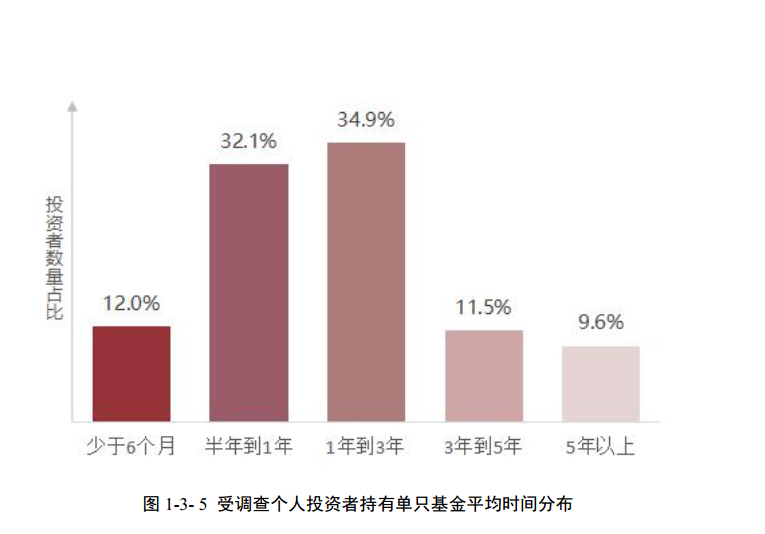

理解了长债和短债的区别,基本上可以将短债作为货币基金的替代品,前提是能够忍受波动。每个人的承受能力不同,有的人是见不得账户发绿,一旦绿了就睡不着。有的人即使本金完全损失也不影响生活。

而投资本质是对投资人承担风险的收益补偿,不承担风险,是不会有收益的。所以如果能够接受短债的波动,对预期收益率比较满意,则可以配置。能不能买,完全看个人,预期风险和收益测算以后,只有自己才知道能不能买。我自己买短债只要没有信用风险,则是一次性买入的,5%的波动对我而言算是很低的。

而短期政金债、国开债、农发债满足这个要求,我整理了一个表格。随着基金投资的普及,目前一些场内政金债ETF也在募集之中,未来发行之后咱们再来扩充。

2、白银段位(防守账户)

长债在前面说过,利率下行周期,长债会涨,这也就是为什么7-10国开债最近两年一直涨的原因。

未来利率上行,长债也会跌,所以现在招商产业债、鹏华丰禄限购,那么配置长债的时候就是在利率预期下行的时候配置。之前说过利率3.5%以上配置10年期国开债,而这今年一直处于降息周期,没有到达这个位置,如果一味固守一个数据,容易错失机会,所以我也会选择在股市极端泡沫的时候配置长债作为防守,债券的涨跌一方面受到利率的影响,同时也会有利息收益。

作为混合债,里面配置了少部分股票,投资者可以自己购买混合债,也可以利用纯债和指数搭建组合。长期看混合债的收益率会和沪深300的收益率持平,长期持有混合债,需要用到资金的时候提取或者卖出补仓。

类似当前阶段,沪深300连续跌了1年多,这时候定投沪深300的性价比就显然比投资长债和混合债的性价比高。

而2021年初,沪深300经过连续两年的大涨,已经严重高估,在那个阶段显然配置债基比再买入沪深300的性价比高。

在股市一直有一个均值回归定律,如果沪深300连续跑赢7-10年国开债2年,第三年,大概率要跑输;反之如果沪深300连续跑输7-10年国开债2年,第三年,大概率要跑赢。

最近2年沪深300持续跑输7-10年国开债,这不会持续的,未来有一天你会见到沪深300大幅度跑赢7-10年国开债。所以现在不是大幅度配置债基的时候了。

3、黄金段位(稳健账户)

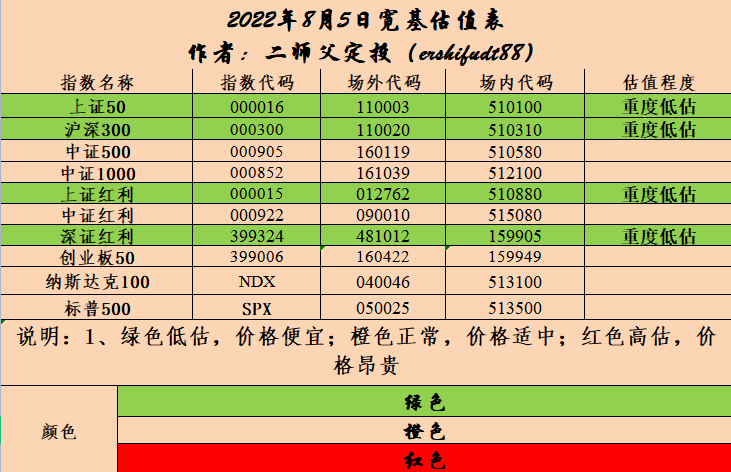

到了第三个段位投资就需要一些策略了。目前对估值表进行了一次升级。

低估的指数分为重度低估,轻度低估和中度低估。

对于重度低估的指数可以3倍定投,中度低估的指数2倍定投,轻度低估的指数正常定投。

买入很简单,关键在卖出。

俗话说会卖的是徒弟,会卖的是师父。

卖出是一定要卖的,大家观察沪深300这两轮牛市都没突破最高点,未来能不能新高不确定,但是有一点可以确定,卖出最坏的结果是少赚一点,不卖出最坏的结果是长期持有价值投资变成价值死扛。

少赚也是赚,所以该卖就得卖。

那么怎么卖出会更好,使得收益率最大化是我们需要考虑的。

第一,利润收割,利润收割是无奈之举,为了应对A股的波动和震荡,其实和网格类似,如果沪深300和房子一样连连大涨,那我们也不用收割,或者沪深300有租金收益,不涨也不用收割,这两点都达不到,所以需要收割利润。

第二,高估卖出。指数总是在低估和高估之间变化的,行业指数除外,传媒已经低估了5年,可能未来还会一直低估下去,而股市历史证明,除非一个国家走向衰落,否则这个国家的主流股票指数都是在高估和低估切换的。你有耐心就持有到高估逐步减仓。

我认为A股目前牛短熊长的格局没有改变,该收割利润就收割利润,宁可卖飞,也不长期被套。

4、黄金段位(进攻账户)

普通投资者练好前三个段位就行,如果对投资非常有兴趣,可以接着看。

行业基金有风险,在于估值低位也长期不涨,比如中证传媒,这种已经没落的行业是没有太多明天的。

可能会有反弹,但是2015年的高位很难突破。

我们很难保证不选到这种行业。

而对于优质的行业,反而越来越贵,所以行业的前景比估值重要,也就意味着选择对一个行业,即使估值买的相对高了,未来还能起来。

如同北京的房子和鹤岗的房子,同等品质的小区,北京站岗还有机会起来,鹤岗站岗就永远站岗。为什么?因为行业的前景代表着行业的明天,一个行业衰落是永久的。

以纸媒读者为例子,当年销量火热,然而15年新媒体兴起之后,纸媒的落幕反而加速,传媒行业最高点就是那时候形成的,而当年每个月都会看的读者,未来90后和00后都不会再看了,反而现在的10后小朋友拍起了视频,年轻人代表着未来,所以纸媒的衰落只会进一步加剧,不会因为他跌到底部了就起来。

那么这9大行业里面会不会有一些行业也和传媒一样呢?我认为概率很小,但是不排除这个可能,所以风险点在于行业的颠覆。

如果投资一个行业连沪深300或者债基都跑不过,那么我们的升级就变成了降级,对于行业指数的投资,慎重越跌越买,可以结合右侧交易,在行业释放利好的时候入场,带上止损位,利好兑现完毕之后离场。如果越跌越买行业指数,需要控制仓位+节奏。动辄梭哈一个行业指数的要么能够亏得起,要么亏不起就注意设定止损。

定投是手段,不是盈利的核心,核心在于选择,选择优质的指数,有预期的行业。

以上就是投资的四个段位,看看你在哪个段位了。

风险提示:本文仅为二师父投研分析,文中涉及标的非投资建议,投资有风险,入市需谨慎。