来源:饶教授说资本

这篇是饶胖作为一个普通会计和局外人对于康美案的观察,篇幅较长1.2万字。

最后一只靴子

2022年7月21日,康美案最后一只靴子落地,康美时任审计师广东正中珠江会计师事务所注销了。正中珠江是有41年历史、广东老牌会计师事务所,80年代初脱胎于广东财政系统,一直广东审计界国内所前列。

2019年康美案东窗事发,2021年正中珠江被证监会行政处罚,罚款金额高达5700万。会计师靠信誉吃饭,犯了事,自然树倒猢狲散,之前广东倒台的证券所还有著名的深圳鹏城。

康美事发以后正中珠江客户急剧流失,合伙人大多出走,只剩下被处罚带着责任的几人,注销结局在所难免。

康美财务造假案,经历被称为中国安然案的操纵证券市场案审判,ST康美公司已经由广药牵头重组新生,始作俑者关的关罚的罚,天道轮回报应不爽,正中珠江的注销似乎是康美案最后的一只靴子。

历史学家从来都认为,需要隔代修史,本朝历史下一代人来写,因为本朝人仍在历史中。

从康美2019年4月东窗事发已经过去3年,有些事情官方已经定案,有些事情已经搞清楚了,可以来说一说。

先说明我的局限和视角:

我是局外人,只有市面上公开的资料,个人的视角回顾一下我个人认知和理解的康美案,管中窥豹,理解可能都是错的,仅供批判,看官留意。

康美造假案内容繁多,涉及大股东实际控制人侵占,涉及系统性财务造假等等,内容繁多,我只取一支,我作为一个会计,最感兴趣的一条线索,2017年财报上299亿货币资金(后面我将货币资金简称为现金)是怎样变成中药材(后面我戏称为人参),后来这些人参又怎样化为乌有。

2017年的大白马

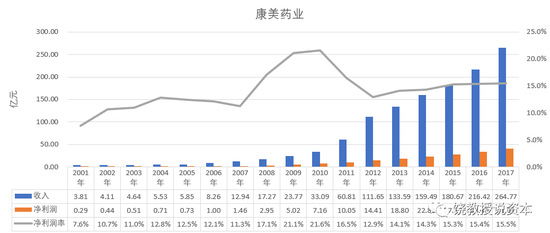

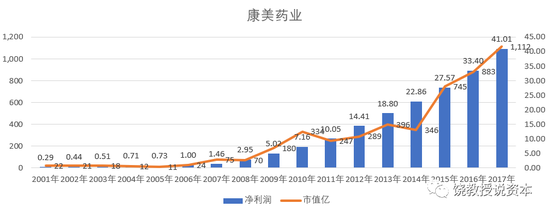

康美药业2001年上市,当时主营化药,市值只有8.9亿,上市后转向中药材,号称打造中药产业链。

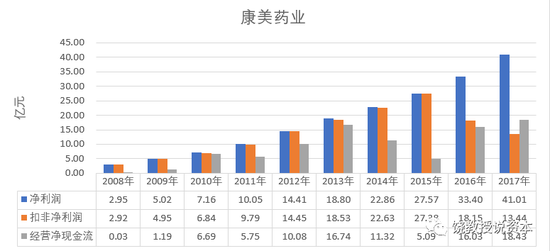

康美药业上市后,2001年-2007年,收入从3.81亿涨到12.94亿,归母净利润从0.29亿涨到1.46亿,初具规模。2008年开始业绩加速增长,到2017年达到鼎盛,收入264.77亿,净利润41亿,2008-2017年这10年,收入年复合增长率39%,净利润年复合增长率40%,妥妥的业绩大白马。

好业绩,市场自然买账,2001年康美刚上市市值只有22亿,2008年增长到70亿,2017年涨过千亿,10年涨了16倍。

当年我也没研究过康美,现在回看资料,假定站在2017年年报刚披露的时间点,2018年5月来看康美,业绩虽然亮眼,但疑点也不少。

当然这是后见之明,毕竟我们现在知道康美出事了。

首先,是2016和2017年净利润高速增长源于非经常性损益,而扣非净利润已经掉头向下,日常业务增收利润减少,足够让人警惕,背后发生什么,业务怎么啦?

我的习惯,第一眼就是看净利润与扣非净利润,第二眼就是看净利润与经营净现金流,如果差异较大就要警惕了,多数情况是生意恶化、商业模式不佳,也可能是会计上有小动作。

康美2015年开始,净利润高歌猛进,但经营净现金流没跟上,引人注意,如果研究需要进一步去看下原因,康美案我只是感兴趣会计信息,所以点到为止,后面一样。

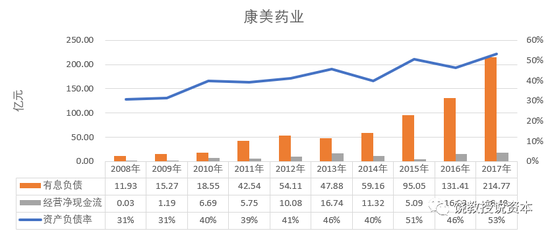

其次,自由现金流在2015年就开始恶化,而2008年-2017年高速辉煌的10年,自由现金流累计居然是负的,通常只有重资产行业例如京东方之类会有这样的财务现象,康美做中药材,为何?

第三,看working capital,wc,营运资金,2014年之后营运资金需要量大增,1元收入需要WC从2013年的0.34,增加到2017年的0.67,按理说优势地位通常会在WC上占便宜,康美却没有优势,WC占款还越来越重,主要是存货越来越多,存货多,我们该警惕什么,对了,存货减值充分吗?

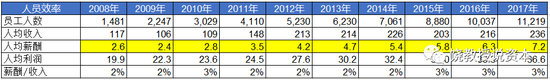

第四,看看人效,人均收入利润都很可观,可是人均薪酬却十分可怜,有点不对劲。

除了上述几点,我没看出其他异常,至于媒体说的存贷双高这事,在企业做过财务的朋友,通常不这么在意,存贷除了经济合理性,还有两层需要考虑:

第一,企业和银行之间的关系需要维护,不能等到需要的时候去借,平时也要借,还要存,照顾好银行生意,建立好关系。

第二,资产负债表上都是时点数,而日常生意是流动的,如果没有内部资料,存贷双高也只是一种可疑,只要他不暴雷也就确证不了。

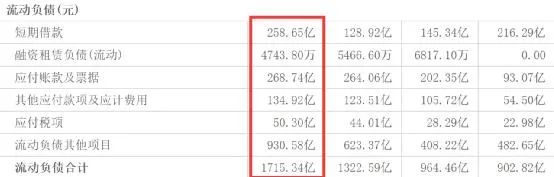

除此之外,康美在2017年之前资产质量,从表上看也没什大问题。资产以流动资产为主,2017年流动资产占比82%,而流动资产中主要是货币资金和存货,2017年底账面现金高达341.41亿,占总资产的50%。如果现金是真的,这资产质量杠杠的,可惜,梦一场。

不过看看有息负债,还是有点小紧张,虽然2017年资产负债率只有53%,也不算高,有息负债214亿,其中银行借款114亿,债券83亿,而当年经营现金流只有18亿。

当然,康美账上还有341亿现金,只要是真的,小车不倒只管推,短期银行借款从来都是借新换旧、短债长投,只要能倒腾过来就行。

暴雷

2018年5月29日康美药业股价创出新高,市值1390亿,马老板的高光时刻。

在过去的二十多年,康美药业在市场上狂飙突进,屡创奇迹,市值从2001年8.9亿元,2018年5月1390亿,涨了156倍,康美是A股市场上首家突破千亿市值的药企。

不过坊间对于康美一直有各种质疑。

回望历史,2012年证券市场周刊打响了第一枪,2012和2013年连续发表题为《康美谎言》质疑文章指出:“康美药业高成长的背后,涉嫌财务造假。其这些年的增长,很可能是由造假、融资、再造假、再融资支撑的谎言”。

2018年7月,财联社《康美药业财报疑云:利息支出超12亿,账上360亿现金只是摆设?》“拥有大量的货币资金,却要付出高额代价融资,这真的合理吗?”这篇文章似乎成了压垮骆驼的最后一根稻草。

接着风云突变,从2018年10月12日开始,康美药业连续下跌,到10月25日,股价从20.14元/股跌到11.27,市值几近腰斩。

期间,2018年10月18日,康美曾发出发出关于媒体报道的澄清公告,声称:文章报道了公司的货币现金高、存贷双高、大股东股票质押比 例高和中药材贸易毛利率高等相关内容。公司的货币资金余额较大的原因如下:截至2018年6月30日,合并范围公司已达124家根据已公告的项目投资计划,公司未来几年预计的项目投资资金需求为443.91亿元,公司2018年6月30日账面货币资金为398.85亿元,加上公司日常的业务经营和中药材贸易,公司需要保持较高的货币资金余额。

紧接着,2个月后,2018年12月18日,证监会宣布对康美立案调查。

通常这是出大事的先兆,按照惯例,监管部门如果没有什么确凿的线索,是不会立案调查,山雨欲来。

随后评级公司下调了康美的评级,理由是大股东股票99.5%已经质押,且被证监会立案调查。

干了22年的康美董秘邱锡伟辞职。

接着,2019年4月30日,康美爆出中国证券史上最大的货币资金造假大雷。

康美这雷爆的有点不一样,康得新是到期短融债还不上,违约暴雷,康美是在证监会立案调查后,捂不住,自插一刀,自爆的。

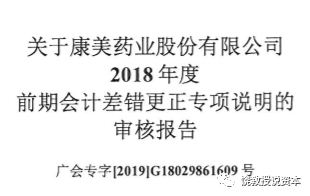

自爆的形式是说,之前会计记账做错了,现在要调回来,并由审计师正中珠江出具了一个前期会计差错更正的报告。

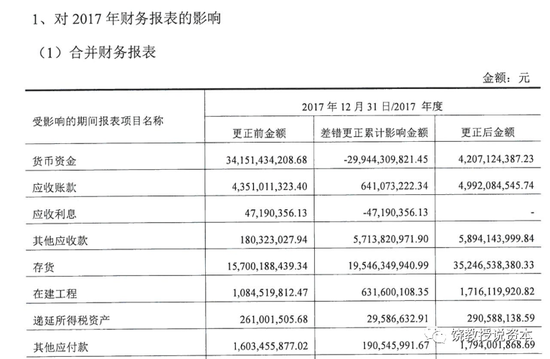

正中珠江这份报告称:2018年12月28日,收到中国证监会《调查通知书》,被立案调查。康美自查发现,2018年之前,康美药业营业收入,营业成本,费用及款项收付方面存在账实不符的情况。(我只摘了2017年货币资金的问题)其中,2017年,由于公司采购付款、工程款支付以及确认业务款项时的会计处理存在错误,造成公司应收账款少计6.41亿元,存货少计195.46亿元,在建工程少计6.32亿元,由于公司核算账户资金时存在错误,造成货币资金多计299.44亿元。

什么!

货币资金299亿没了!

要知道,康美2017年报显示货币资金341亿,299亿占88%。

坊间一片哗然。

实际上,我也是在这份会计差错更正后,才开始关注康美,之前虽有耳闻,但没研究过,也不了解。

为何会关注?这个会计差错更正太离谱了!远远超出了我这个普通会计的想象力。

前面我们看了康美的数据,再多疑点,最后防线是还有341亿货币资金在账上。

就像老朋友以前说的:上市公司现金能还是假的?能的,之前康得新的122亿现金凭空就没了。

不过这回康美没说现金没了,只是会计处理错了,其实并没有341亿现金,而是有其他东西。

有什么东西?按照正中珠江的报告,299亿现金变成了,存货195.46亿,应收账款6.41亿,在建工程6.32,且慢,这三个数加起来也不等299。

实际上还有其他应收款57.13亿,这个一看估摸就是大股东实际控制人占款之类。在建工程、应收数额与存货相比不大。

所以,我把关注点放在现金怎样变成存货上,后来披露存货主要是贵重根茎类和滋补类中药材,我统一将这些存货简称为人参。

我当时的疑惑,主要集中在审计师正中珠江上,企业乱搞,审计师你是专业的,会计不是这么玩的吧,让我这个半路出家的会计大开眼界。

正中珠江说2017年会计差错,现金多记,存货少记,所以要改过来。问题是,就我这个普通会计的常识,这两个科目通常不挨着。

我们来盘盘。

比如,我给了钱,但是我没收到人参,借:预付账款,贷:银行存款。人参入库,借:存货,贷:预付账款。

又比如,我还没给钱,先拿了人参,这是康美原来账上情况,货币资金还在,借:存货,贷:应付账款。给钱,借:应付账款,贷:银行存款。

只有在一手交钱一手交货的场景下,才会,借:存货,贷:货币资金-现金。实际上企业也不会这么做,因为现场现金交易通常是员工先借备用金,买回来东西再报销,再说195亿人参,用现金交易?听起来本身就不靠谱。要知道1吨人民币纸钞才0.9亿,195亿,嗯,216吨。

我把上述逻辑和几个会计大咖请教,除了疑惑之外,其中一位告诉我,还有一种情况,康美收购药材模式可能是平台方式,所以可能存在货已经入仓,但尚未验收,所以没付款。我想想,这种情况,应该做暂估入库,同时记录应付款。

现在正中珠江说,就是搞错了,现金变成了人参,这会计技术让我刮目相看,觉着胆子忒大了,这审计生意是不打算做了。

所以,后来我就留了心,有新资料披露我就去看看,康美和正中珠江是怎么解释,现金变人参的。

正中珠江保留了什么与没有保留什么

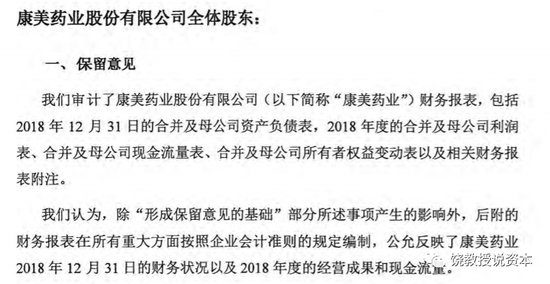

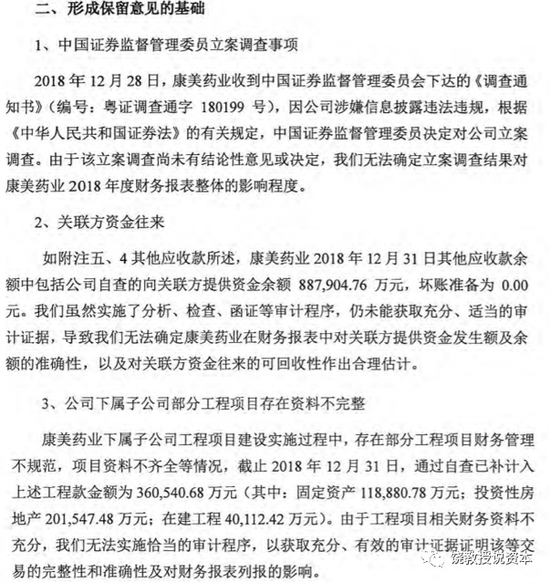

在披露会计差错调整的同一天,正中珠江同时对康美2018年财报出具了保留意见的审计报告。

当然,出了辣么大事情,出具标准无保留意见的审计意见是不可能的,不过,对于康美这样数额破A股历史纪录的会计差错,正中珠江仅仅是保留意见,我还是感到很意外。

在非标审计意见中,最轻的是带说明段的无保留意见,意思是除了说明段事项,其他都ok。

最严重的是否定意见,按照唐朝老师说法,审计师在举报诈骗犯。

其次是无法表示意见审计报告,审计师工作受限导致无法判断,所以无法表示意见,潜台词,别看了,我都搞不清,假的吧。

最后一种,就是保留意见的审计报告,这种报告对需要保留的部分进行限定,除了保留意见的部分,审计师还是认为ok的。

保留意见的标准说法是:除了“形成保留意见的基础”部分,财务报表在所有重大的方面按照会计准则规定编制,公允反映了XX公司的财务状况、经营成果和现金流量。

我们来看看正中珠江保留了什么,言下之意又肯定了什么。

正中珠江在审计报告中对于保留事项,三条:

被证监会立案调查,

其他应收款占用资金,

在建工程资料不全。

言下之意,除了上述三条,其他都ok。

正中珠江在会计差错报告中说,2017年299亿现金,变成人参、其他应收、应收和在建工程。保留意见中有两条,其他应收,可能是实际控制人占款,在建工程,资料不全,通常也可能是通过工程,实控人挪钱出去用了,这两条都是钱可能被人挪走了。

我觉着意外的是,存货呢?299亿现金没了,最大头是变成存货,195亿,这些存货没在正中珠江保留意见的范围内,那你的意思是这些存货都没问题?实物和资料都清楚?都没问题?而且在审计报告中,正中珠江是将存货列入关键审计事项的重点关注,结果是没问题。

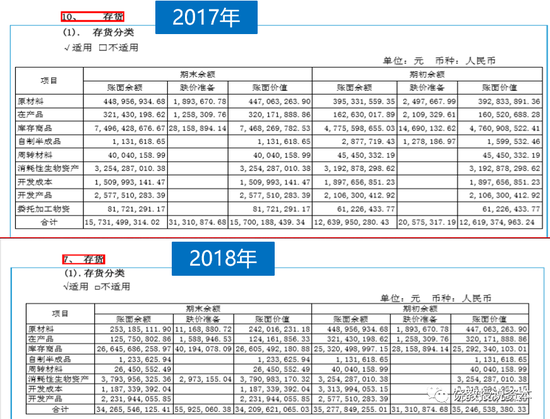

当然,你要说,会计差错变更的是2017年的存货,正中珠江出的2018年的审计报告。问题是2018年的存货余额其实主要是2017年会计差错调整来的。

我们观察2017年(会计差错调整前)和2018年的康美存货明细就会发现,2017年库存商品余额75亿,会计差错调整后变成253亿,2018年库存商品余额266亿。

实际上,2018年库存商品的余额266亿绝大部分是2017年会计差错调整形成的,也就是2017年现金变成的存货。

这么看来,正中珠江认为,这部分2017年现金变成的存货,没有问题。

这些存货是什么东西?

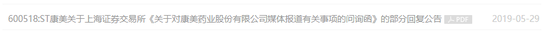

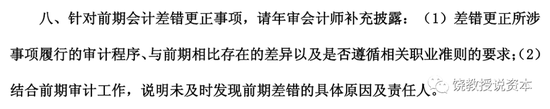

2017年现金变成的存货到底是什么东西?在2019年5月29日康美回答交易所问询回复里面有答案。

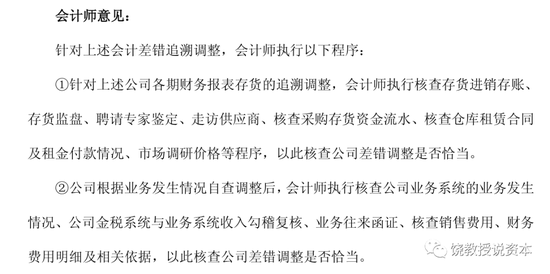

交易所的问题是:前期差错更正涉及采购付款、工程款支付、确认业务款项等环节的会计处理,请公司核实并补充披露差错调整整体情况,包括:(1)分科目列示更正前后的具体会计处理、依据及其合规性;(2)各会计差错追溯调整的具体报告期及调整依据。请会计师发表意见。

看起来交易所也想知道,299亿现金具体变成了什么东西。

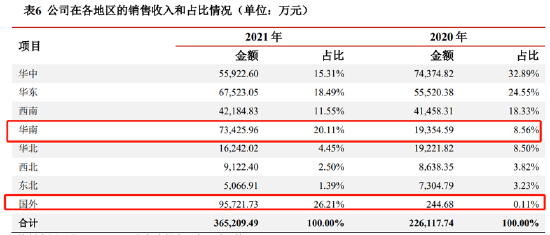

康美答复见上表,2017年299亿现金变成了存货中药材183亿,被人占用-其他应收57亿,这两项是大头占80%。

实控人占款是另外一条线,钱被老板挪走了,违规和犯罪,没啥会计技术,我主要是好奇存货,现金怎么变成中药材。

康美是这样解释:截至2017年12月31日,公司通过不同途径在产地收购中药材,款项未经审核已作支付且未入账,本次更正主要是调整入账已支付采购款,但未纳入存货管理的中药材,调增存货183.43亿及相应调减货币资金。公司实际已支付但未入账中药材金额183.43亿。其中:根茎类药材123.54亿,滋补类药材 59.89亿。

康美说,买了183亿的中药材,根茎类和滋补类(我戏称为人参),款项未经审核已作支付且未入账,钱付了,但是没入账,那钱是谁付的?因为银行账户里的钱没减少啊。

似乎现实里这种情况,只有员工借了备用金,买了东西还没报账,不过,备用金,分录是,借:其他应收款-备用金,贷:银行存款,货币资金先减少,而不会出现康美所说,钱花了,没做账,所以钱就没少,我觉着这逻辑说不通。

当然,康美就这么解释,钱花了,我没记账,人参已经是我的,我也没记账,一共183亿。离谱吧,交易所还让会计师发表意见,会计师应该懂会计,对吧。

如上,正中珠江核实了存货账、监盘了存货,还请了专家鉴定等,正中珠江的结论是:“经核查,会计师认为,除 2018 年度审计报告保留意见所涉及事项外,未发现公司前期会计差错调整是不恰当的。”

所以,正中珠江同意康美的说法,存货是对的,没问题。

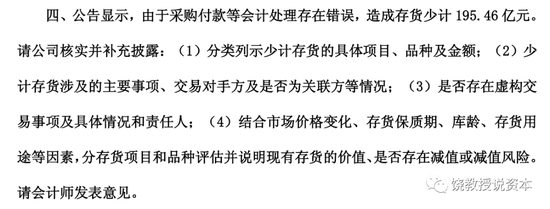

交易所继续追问存货是否存在减值,这也是我最关心的,195亿存货是真的吗?真值这么多钱吗?减值充分吗?

康美回答: 公司分析该存货属于方便储存、不易变质、无明显保质期的中药材,可长期储存,存货可用于中药饮片生产或流通贸易。结合历史及目前市场价格行情,该药材品种价格趋于稳定增长的走势。公司调整入账的中药材存货系按采购成本入账,参考相关专家作出的鉴定意见,目前不存在减值迹象。

正中珠江回答:经核查,会计师认为,除 2018 年度审计报告保留意见所涉及事项外,未发现公司存在虚构上述交易事项,公司少计存货涉及的交易事项是真实的、交易对手方为非关联方单位,该存货不存在减值。

康美和正中珠江回答都很干脆,没问题,不存在减值,

你同意康美和正中珠江的说法吗?

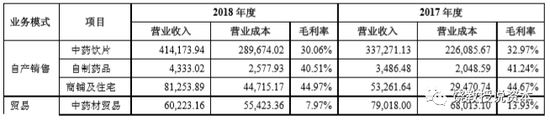

我是觉着不对劲,交易所也觉着不对劲,所以,交易所还有一个问题,这个问题直接问正中珠江的。

交易所的意思,这么大的会计差错,之前都是你审计的,你都出具了标准无保留意见的审计报告,你之前是怎样履职的?

审计师的回复挺长,我总结如下三条:

货币资金审计程序完整有效。核对了对账单,进行了截止性测试,函证了银行,银行回复正常,对于重要银行账户,审计师亲自去银行现场核查与访谈,没有发现异常。

2018年存货都是对的。2017年存货没有,自然我不管。

2018年审计发现2017年货币资金差错。发现2017年货币资金问题,是2018年审计时,取得的,也就是康美主动提供的资料与2017年审计时的资料不一致,这才恍然大悟!

综合上述三点,正中珠江认为,针对前期会计差错更正所涉及的事项,会计师已遵照相关职业准则的要求实施了相关审计程序。至于责任则是轻描谈写地说,“由于公司财务核算中使用了不实单据及业务凭证,同一事项两期审计获取的审计证据存在不一致,审计人员对部分重要审计证据真伪鉴别存在局限性,导致以前年度未能及时发现差错。”

在这份交易所问询函中,和我之前的疑惑一致,交易所还对正中珠江出具保留意见提出了质疑。

保留意见中,为什么没提存货?那些现金变成的存货呢?

正中珠江结论是:“会计师对保留意见事项进行分析,会计师认为涉及保留意见的事项对财务报表影响重大,但仅涉及关联方资金往来和子公司部分工程项目两个事项,并不对财务报表具有广泛性影响。。。会计师认为会计师发表的审计意见是恰当的”。

你觉着怎样?如果我是监管老师,火一下子就冲上来了。

不过回答这条的最后,正中珠江提到,证监会已经对正中珠江立案调查。

嗯,这下估计跑不掉了。

至于现金怎样就变成人参了,在这份问询回复中康美是这样说的:“由于公司生产中药饮片,需要大量采购中药原料,由于农户的交易习惯和农副产品的属性,无法提供书面合同及发票,导致采购付款容易出现错误,同时由于公司采购付款审批流程不完善,相关责任人员缺少责任心,金额审核不准确,导致采购付款错误。”

原来是缺少“责任心”导致。183亿?缺少责任心?

你骗我可以,但一定要注意次数。

义正辞严背后的bug

在回复交易所问询中,对于2017年183亿现金变成人参这事说的言之凿凿,尽管荒谬,一时还无法反驳,人家缺少责任心,都认错了,而且人参都在,会计师也确认都在,值183亿,没有减值迹象。

不过,这里面有个小bug,魔鬼都在细节之中。

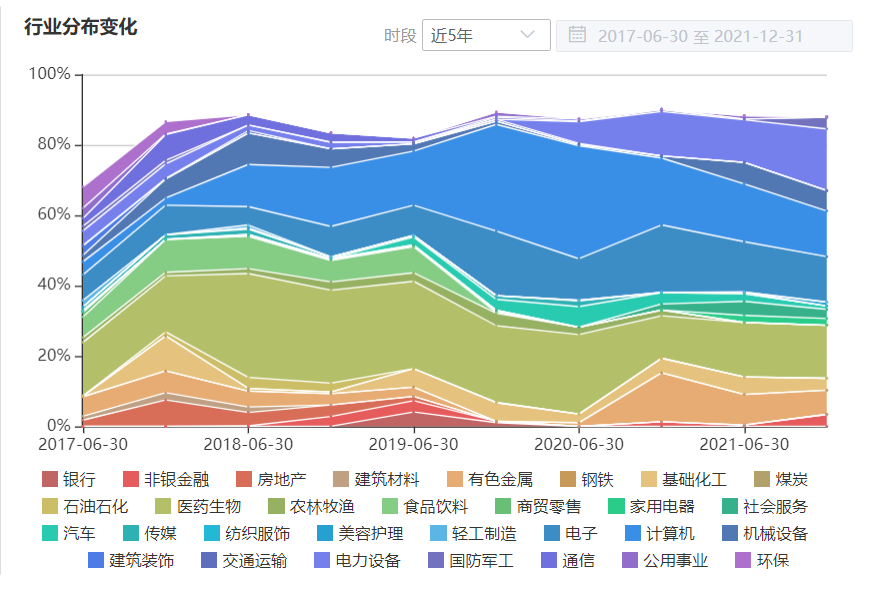

康美买人参是干什么?肯定不是自己吃,是卖的,所以主要列在存货的库存商品中。我特别好奇,183亿人参要卖多久?如果卖的周期很长会不会变质?要回答这个问题,需要了解康美中药材生意在什么水平上。

上面是2018年报中的销售明细,自产自销的中药饮片营业成本29亿,贸易的中药材营业成本5.5亿,加起来三十多亿,2018年也就卖三十多亿,2017年还不到30亿,为何一年要买183亿的中药材存在哪里呢?这是什么逻辑?

如果生意没变化,这183亿人参得消化5年以上,会不会变质?毕竟2017年买的人参,这已经过去2年了,再卖5年,库存七八年的人参,我是不敢买给家里老人吃。

交易所的好奇与我一样,也问了类似问题,看起来我们都是正常人,难以理解康美的逻辑。

2019年6月5日,康美是这样回答的:

公司中药材贸易的产品和现有的中药材存货,主要以根茎类、滋补类贵细药材为主,属于方便储存、不易变质、无明显保质期的中药材,可长期储存。

截止2018年12月31日,公司存货总额 342.10亿元,其中库存商品266.05亿元、消耗性生物资产37.91亿元,主要系公司前期基于打造中医药全产业链模式,进行中药材战略性储备形成的。

两个回答,第一,人参方便储存、不易变质、无保质期、可以长期储存,第二,储存怎么多人参,是为了中药材战略储备。

牛,听说过战略储备石油,听过战略储备芯片,没听过战略储备人参,啧啧!

这个问题交易所也让会计师回答一下,正中珠江答:

会计师对中药材库存商品进行减值测试,按照存货的估计售价减去估计的销售费用以及相关税费后的金额,确认存货的可变现净值,存货成本高于其可变现净值的,计提存货跌价准备。经测试,目前财务报表中中药材库存商品的存货跌价准备计提充分。

会计师认为,公司原材料、库存商品、在产品在2018年度财务报告中的列报是真实、准确、完整的。

正中珠江的答复很肯定,存货列报真实准确完整,跌价准备计提充分。

康美也就算了,真为正中珠江的哥们捏把汗,这也行!

存货到底有没有问题?

2019年8月17日,证监会发出《行政处罚预先告知书》。

我急着打开去看官方说法,看看2017年现金变成的183亿人参是不是真的?

很遗憾,没找到。

证监会对于康美造假是这样说的(我摘录2017年的部分):

《2016年年度报告》《2017年年度报告》《2018年半年度报告》中存在虚假记载,虚增货币资金 。

2016年1月1日至2018年6月30日,康美药业通过财务不记账、虚假记账,伪造、变造大额定期存单或银行对账单,配合营业收入造假伪造销售回款等方式,虚增货币资金。

《2017年年度报告》虚增货币资金 299.44亿,占公司披露总资产的 43.57%,和净资产的 93.18%。

证监会行政处罚很清楚,2017年货币资金造假299.44亿。但是没说变成存货变成人参这183亿,有没有问题。

我的理解是,既然监管没说,那就是说明存货没问题。

真让我很意外,因为之前材料,你不觉着康美和正中珠江在现金变人参这事情上很不靠谱吗?

所以,这两年我提到康美案例时,讲到这里为止,并说出我的疑惑。

疑惑有这么几点:

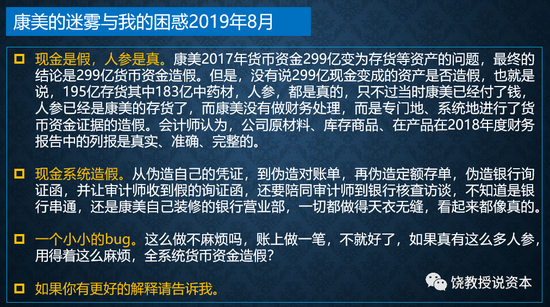

现金是假,人参是真。康美2017年货币资金299亿变为存货等资产的问题,最终的结论是299亿货币资金造假。但是,没有说299亿现金变成的资产是否造假,也就是说,195亿存货其中183亿中药材,人参,都是真的,只不过当时康美已经付了钱,人参已经是康美的存货了,而康美没有做财务处理,而是专门地、系统地进行了货币资金证据的造假。会计师认为,公司原材料、库存商品、在产品在2018年度财务报告中的列报是真实、准确、完整的。

现金系统造假。从伪造自己的凭证,到伪造对账单,再伪造定额存单,伪造银行询证函,并让审计师收到假的询证函,还要陪同审计师到银行核查访谈,不知道是银行串通,还是康美自己装修的银行营业部,一切都做得天衣无缝,看起来都像真的。

一个小小的bug。这么做不麻烦吗,账上做一笔,不就好了,如果真有这么多人参,记一笔存货就好,用得着这么麻烦,全系统货币资金造假?

后来有朋友听我的课,课下私下和我讲,康美这事钱被老板挪走了,东窗事发,老板拿出200亿的人参顶账,云云。

我也不知真假,听着有些道理,不过,我还是不太相信会有真的人参在那里,毕竟存货造假案例屡见不鲜,想想会跑路的扇贝,对吧。

不过疑惑归疑惑,会计信息的非对称性,导致我们这些局外人只能疑惑而不能确证。

后来这些人参呢?

时间又过去3年,到了2022年7月。

此时,康美案判决都结束了,老板终审判了12年,ST康美也由广药下属机构重组,审计师正中珠江也被行政处罚5700万,灰飞烟灭,注销了。

此时,我们回过头去看看,2019年8月,我疑惑的问题,2017年183亿由现金变成的人参结局如何?

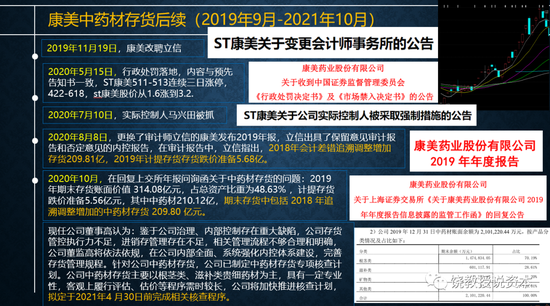

2019年11月,康美改聘立信为审计师。

2020年5月15日,行政处罚落地,内容与预先告知书一致,ST康美511-513连续三日涨停,422-618,st康美股价从1.6涨到3.2。

2020年7月10日,实际控制人马兴田被抓。

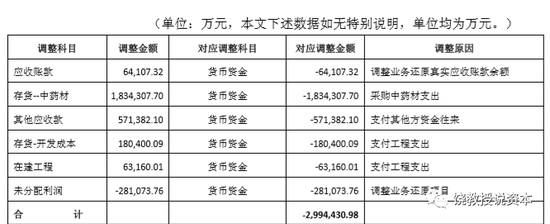

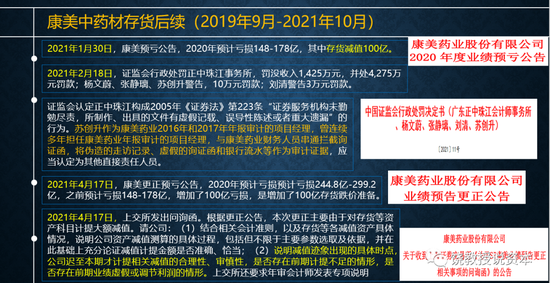

2020年8月8日,更换了审计师立信的康美发布2019年报,立信出具了保留意见审计报告和否定意见的内控报告。在审计报告中,立信指出,2018年会计差错追溯调整增加存货209.81亿,存货跌价准备0.4亿。立信的报告证实,现金变人参一共209.81亿,存货跌价准备0.4亿。

随后,交易所问询,2020年10月,在回复上交所年报问询函关于中药材存货的问题时,康美回答,此时原实控人已经被抓,现任公司董事高认为:

鉴于公司治理、内部控制存在重大缺陷,公司存货管控执行力不足,进销存管理存在不足,相关管理流程不够合理和明确,公司董监高将依法依规,在公司内部全面、系统强化内控体系建设,完善存货管理规程。针对公司中药材存货,公司已制定中药材存货专项核查计划。公司中药材存货主要以根茎类、滋补类贵细药材为主,具有一定专业性,客观上履行评估、估价等程序需时较长,公司将加快推进核查计划,拟定于2021年4月30日前完成相关核查程序。

这段话,你读下来是什么感觉?实际上,2020年10月,康美现任管理层认为,存货搞不清楚,决定搞一次清查,要到第二年2021年4月30日才能结束。

那么,问题来了,之前6月立信出具的审计报告上的数字是怎么来的?那个209.8亿存货和0.4亿存货跌价准备是真的吗?

果然,2个月后,2021年1月,康美公告预亏148亿-178亿,核心原因是存货减值100亿。

2021年2月18日,证监会行政处罚正中珠江事务所,罚没收入1,425万元,并处4,275万元罚款;杨文蔚、张静璃、苏创升警告,10万元罚款。杨张两人是签字合伙人,苏是康美项目经理直接操办。

值得注意的是,证监会在处罚正中珠江时指出,苏创升作为康美药业2016年和2017年年报审计的项目经理,曾连续多年担任康美药业年报审计的项目经理,与康美药业财务人员串通拦截询证函,将伪造的走访记录、虚假的询证函和银行流水等作为审计证据等。

以此看出,正中珠江项目人员与康美串谋造假,所以,之前我对于审计师言行的不理解也就释然,这些哥们不是不明白会计审计该怎样做,只是一条绳子上的蚂蚱,身不由自。

2021年4月17日,康美更正预亏公告,2020年预计亏损预计亏损244.8亿-299.2亿,之前预计亏损148-178亿,增加了100亿亏损,是增加了100亿存货跌价准备,这回一次计提204亿存货减值准备。之前立信2020年审计报告中,2018年追溯调整增加的中药材存货209.80 亿元,这两个数据接近了。

当日,2021年4月17日,上交所发出问询函。根据更正公告,本次更正主要由于对存货等资产科目计提大额减值。请公司:(1)结合相关会计准则,以及存货等各减值资产具体情况,说明公司资产减值测算的具体过程,包括但不限于主要参数选取及依据,并在此基础上充分论证减值计提金额是否准确、恰当;(2)说明减值迹象出现的具体时点,公司迟至本期才计提相关减值的合理性、审慎性,是否存在前期计提不足的情形,是否存在前期业绩虚假或调节利润的情形。上交所还要求年审会计师发表专项说明。

实际上,交易所问的就是我之前的疑惑,立信出的2019年审计报告中,存货是怎样审计的?特别是2017年现金变成的人参,是怎么审计的?

2021年4月22日,立信出具业绩预告更正专项说明。

这篇小作文值得读一读:

我们于2020年6月16日出具了信会师报字[2020]第ZA14995号审计报告,将2018年追溯调整增加的中药材存货作为关键审计事项,对这些中药材存货存在和计价实施的审计程序包括:

了解康美药业储备和利用中药材的战略计划,对与存货收购涉及的人员进行访谈,了解采购流程;

在同一天对存放在多地仓库的相关存货同时执行监盘;

委托两家法定鉴定机构对滋补类存货样本进行DNA分子鉴定;

审阅中药材行业专家出具的中药材含量检测报告;

检查存货跌价准备计算表的计算准确性;将计算表中使用的存货可变现净值与近期同类产品的市场销售价格及第三方评估机构的评估价格进行比对分析。

我们在执行康美药业2020年度财务报表审计中了解到:

鉴于公司治理、内部控制存在重大缺陷,公司存货管控执行力不足,进销存管理存在不足,相关管理流程不够合理和明确,针对中药材存货,2020年年末公司制定了中药材存货专项核查计划,并根据中药材存货专项核查计划,积极推进中药材存货的摸排工作,在全国各地进行资产摸排工作,并聘请评估机构对存货进行评估。

公司中药材存货主要以根茎类、滋补类贵细药材为主,具有一定专业性,客观上履行评估、估价等程序需时较长。公司依照《企业会计准则》及资产实际情况计提资产减值准备,并参考了专业机构的初步评估结果,计提存货跌价准备;更能准确反映报告期末公司的资产状况,及时更正业绩预告,履行信息披露义务。

鉴于原实控人对公司中药材存货资产一直采用扁平化管理,相关信息不透明,管理不规范。目前揭阳公安机关正在对中药材存货情况进行核查,待相关核查报告出具方可进行判断。根据目前所掌握的存货信息暂无法判断减值迹象出现的具体时点、是否存在前期计提不足的情形,是否存在前期业绩虚假或调节利润的情形。

上面立信的专项报告,有关键信息,2017年现金变成的人参,始终处于实控人掌握,后来实控人被抓,市公安部门掌握,所以,需要等有关部门的清查结果。

所以,2019年立信的审计报告中说,2018年会计差错调整增加的存货209.8亿,只提了0.4亿存货减值,这个信息看看就好,不必当真,立信自己也是搞不清楚的。

审计工作受限按照规则应当是出具无法表示意见的审计报告,只是当时立信为何出了保留意见的审计报告,而非无法表示意见的审计报告,看官可以自己思考。

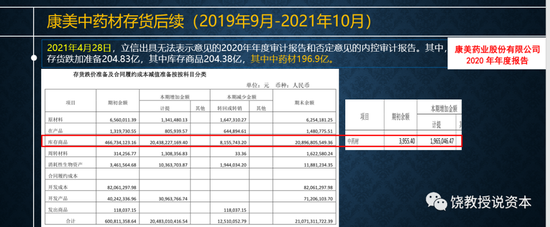

几天之后,2021年4月28日,立信出具无法表示意见的2020年年度审计报告和否定意见的内控审计报告。计提存货跌加准备204.83亿,其中库存商品204.38亿,其中中药材196.9亿。

2021年10月30日,ST康美公告:公司于2020年11月26日正式启动对账面上存货中所涉及的中药材存货开展专项清查工作。在清查过程中得到揭阳公安机关、专业机构以及农业专家的支持。本次采用较为细致的逐一过磅称重、逐一开袋查看的全盘方式来确定实际数量,并登记造册完善铭牌信息。该存货一直处于扁平化管理中,相关知情人员甚少,其存放点多、面广,清查工作难度大

灰飞烟灭

这回估计查清楚了,不过在2021年4月份,这些现金变来的人参已经全额计提了存货跌价准备。

至此,2018年康美会计差错调整落下了帷幕。这次会计差错调整中,2017年的299亿现金中大部分变成人参,183亿。

随后,这183亿人参,在2020年报,全额计提存货跌价准备,这些人参最终灰飞烟灭,没了。

那么问题来了,

当年,真有人参吗?

炒股开户享福利,入金抽188元红包,100%中奖!