证券时报记者 詹晨

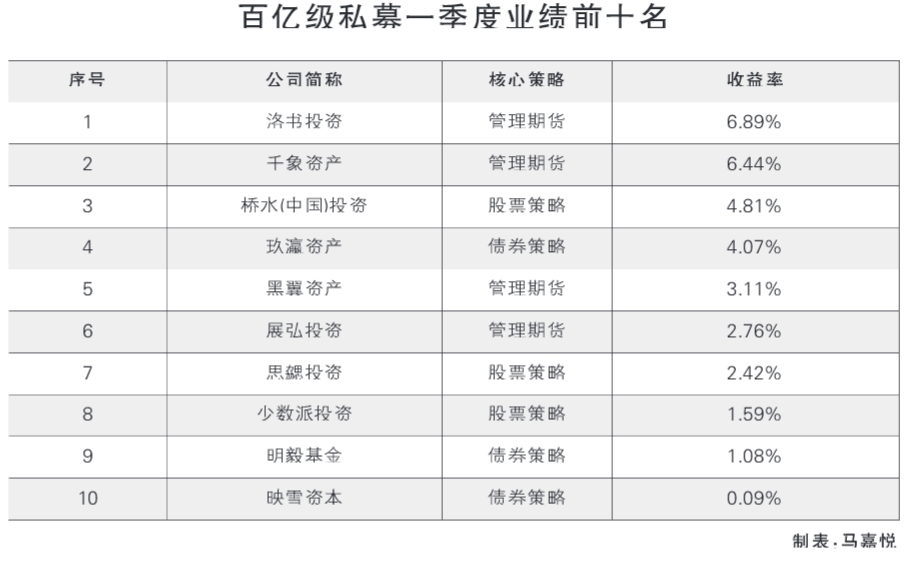

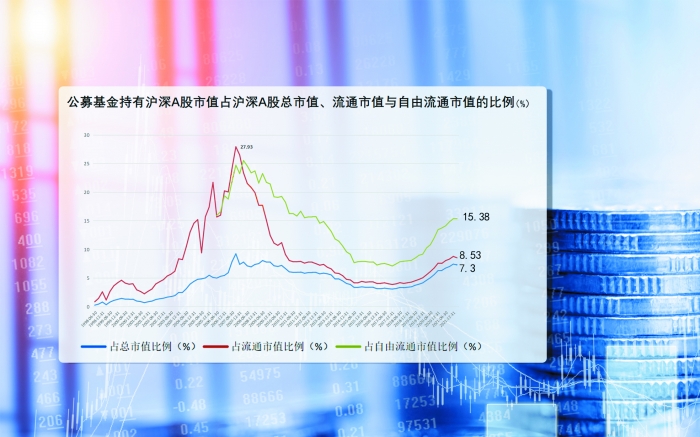

无论是海外成熟市场,抑或发展中的新兴市场,资管行业的马太效应都是共同特征。天相投顾数据显示,截至2022年一季度末,剔除货币和理财债基的规模,国内前16家头部基金公司占据54.9%的市场份额,剩下45.1%的市场份额由132家基金公司共同占有。从在管规模、资金流向、基金发行、最终盈利来看,大型基金公司对比小基金拥有绝对优势,且差异还在拉大。

在当前A股弱市背景下,中小基金公司“逆水行舟”面临更大压力,他们如何在竞争中突围?事实上,近年仍有一些差异化定位的精品基金公司,规模排名和投资者认可度迅速提升,在某些特色领域已跻身上游甚至“领跑”行业,其中包括特色主动权益基金公司如金鹰基金,以量化指增为特色并定位为基础产品供应商的西部利得基金,还有以定增和主动权益双轮驱动的财通基金,都在激烈的行业竞争中保持向上姿态。

前20大基金公司

市场份额近2/3

如何看待当下公募基金行业的整体竞争格局?诺德基金总经理罗凯对证券时报记者表示:“从外部看,随着近年来监管层面大力推进中长期资金入市, 促进机构投资者发展壮大,在市场层面,公募基金的数量呈明显提升态势,这让行业的主要竞争体现在了市场份额的争抢和投资业绩的比拼上。但如果从内在看,这其实是一种公司软实力、管理能力的较量。例如,如何用机制和文化来吸引个人、稳定团队;如何引导团队向前发展和帮助个人快速成长;又该如何激发公司每一位员工发挥潜在才能等等。”

罗凯指出,人才是流动的,机制是可变的,文化是沉淀的。只有良好的管理、具有特色的文化才能将这些变量因子更好地融合起来。如果只是单一追求业绩和规模,那么短期会呈现出较明显的效果。但随着市场发展和专业度不断提升,相信越注重内在培养且具备良好管理能力的公司,往往越能获得可持续性的竞争优势。

在大资管行业中,公募基金无疑是“排头兵”般的存在。金鹰基金总经理周蔚对记者表示,大资管行业改革背景下,银行理财、信托产品、券商资管集合等各类资管产品都将进入净值化产品赛道,公募基金多年的净值化运作经验更具有先发优势。

“随着牌照逐步放开,外资系、个人系基金公司不断涌入,公募基金行业竞争日趋激烈,头部效应越发明显。”周蔚表示,“中小基金公司如果没有自身特色,发展会较为困难,甚至对于新设立的次新基金公司来说生存堪忧。目前行业前20大基金公司市场份额占比近2/3,这也意味着还有100多家公募在瓜分剩余1/3份额。”

如何走好差异化路线?

中小基金公司突围需要依靠自身持续创新能力,深入挖掘公司特色,走好差异化竞争路线,打造属于自身的核心竞争力,这已成为行业共识。

以西部利得基金为例,2014年股权变更完成后,排名偏行业末位的纽银梅隆西部基金更名为西部利得基金,此后开启了“二次创业”历程。西部利得基金定位为行业基础产品供应商,过往7年资管规模稳健提升,截至2022年一季度末,公募管理总规模达852亿元。根据海通证券评级,截至2021年底,该公司七年期基金公司固收类绝对收益率排行第一,近一年权益类绝对收益率排名进入了行业前25%。目前,西部利得已发展为一家以“固收+”和量化指数投资为特色、以主动管理权益和混合资产投资为驱动的精品多元化资产管理公司。

对于公司为何以量化指增作为战略抓手,西部利得基金董事长何方表示:“参照海外成熟市场发展规律,指数产品的市场占比在逐步提升。作为新兴市场,中国的资本市场也在遵循这样的发展路径,结合自身的资源特点,我们的指数增强产品有幸抓住了市场机会,也收获了越来越多投资人的关注。作为后发公司,在主动权益的成熟赛道直面激烈竞争挑战很大,基于对行业的判断以及公司自身定位,我们选择先做好基础资产的供应商,一步一个脚印稳步向前。”

不过,何方也表示,作为一家后发的基金公司,对于西部利得基金大部分基金经理而言,成长于牛市阶段,这是个人的幸运。但硬币的另一面是,团队中年轻的投研人员尚未经历证券市场周期的考验。“投资体系的成熟没有在熊市中的锤炼是不可能实现的。”

“逆水行舟”更不易

另外一个例子是金鹰基金,公司积极拥抱市场变化、深化发展特色业务优势,是金鹰基金寻求差异化发展的核心,近几年金鹰基金着力发展权益投资。通过投研一体化改革的持续深入,金鹰基金迎来跨越式发展。

对于中小基金公司在发展中可能面临的困境,金鹰基金总经理周蔚认为,首先,头部公司往往具备行业较好的口碑和品牌影响力,更容易吸引行业人才的加入;其次,新发产品更容易获得投资者的关注,在强大的品牌效应和顶流基金经理号召力的加持下,爆款“日光基”频现。而对于中小型基金公司来说,发行新产品可能会受到市场影响力有限、销售渠道门槛较高等因素影响,难以获得重点营销支持。

诺德基金总经理罗凯表示,在基金行业的快速发展期,中小基金公司“顺水推舟”的压力其实并不明显。如果一旦遇到行业增长的瓶颈期,那么对于“逆水行舟”的中小基金公司而言,就会更容易出现核心竞争能力不足的劣势。罗凯指出,从整体上来看,大部分中小公司都会表现出短期冲劲十足、长期空间有限的特征,而实际业务的发展也往往会呈现出线性而非指数型增长的特征。因为中小基金在发展中主要面临的困境绝大部分是由于,在需要较长周期的业务孵化及开拓上缺少足够的资源投入。当然,也不排除和公司各层级管理层下达的短期考核指标占全年比重较高相关,在容易推进的业务上投入更多力气,而较难的业务则不愿花费太多精力。但越是难啃的业务,其护城河越高、长期效应也最丰厚。

让护城河更宽更深

国内公募基金已超140家,同质化竞争趋势愈烈。如何脱颖而出,考验着每一家中小基金公司管理层战略定力及格局视野。对于身处其中的基金管理人来说,一方面是要夯实自身能力圈,让城墙够高,另一方面是构建差异化竞争优势,让护城河更深更宽。

成立于2014年7月的创金合信是业内首家成立即实行股权激励的公募基金公司。机制灵活、合伙人文化,提倡和而不同的多样化动态价值投资理念,或是创金合信基金投研团队稳定、业绩表现突出和规模增长的根源。公募、专户业务双轮驱动下,这家年轻的基金公司得以快速发展。公开数据显示,截至2022年3月31日,创金合信基金公募基金管理规模884亿元,非公募专户规模名列前茅。

创金合信基金产品布局较有特点,因同时兼容行业配置工具属性和主动管理投资能力,创金合信工业周期、新能源车、医疗保健、大健康、消费、科技、芯片、ESG、碳中和等一批主题明确、风格鲜明的赛道型产品大放异彩。

中型基金公司财通基金在业内一直有着“定增王”的称号,作为涉足定增市场最早、业务累计参与规模最大的机构投资者之一,过去十年,财通基金累计参与定增金额超2300亿元、投资项目近1000个。其中2021年,以投资234个投资标的、投资金额286.35亿元,在定增领域继续保持领先。

近年来,财通基金在强化传统优势的同时,不断拓宽护城河,从定增向权益、固收、量化等多个领域拓展,形成齐全的公募业务线。目前,财通基金50余人的投研团队风格稳定,拥有垂直一体化的投研体系、严格的决策流程,覆盖了均衡型、成长型和主题型等多种策略类型。